第2【事業の状況】

1【業績等の概要】

(1)業績

平成25年度のわが国経済は、デフレ脱却に向けた経済政策の効果もあり、企業業績の着実な回復や、雇用・所得環境の改善が見られ、緩やかな景気回復が続きました。また、金融情勢においては、日銀の量的・質的金融緩和政策を受け、国内株式市場は底堅い値動きが継続し、外国為替市場は総じて円安基調で推移しました。一方、国内長期金利は一時的に上昇したものの、概ね低位で推移しました。

しかしながら、円安基調による輸入原材料の値上げや、さらなる消費税引き上げの可能性もあり、景気減速懸念を払拭できず、先行きの不透明さを残しております。

生命保険業界におきましては、平成25年4月の標準利率改定を受け、各社が保険料率の見直し等を行うとともに、お客さまの保険に対するニーズの変化を踏まえた商品・サービス展開を進める動きが見られました。損害保険業界におきましては、全体の収入保険料が前年度に続き増加し、自動車保険においても、各社の料率改定や、消費税率引き上げ前の駆け込み需要による自動車販売台数増加などにともない、収入保険料が増加いたしました。銀行業界におきましては、消費税率引き上げ前の駆け込み需要などにより住宅ローン残高が堅調に推移した一方で、銀行間の住宅ローン金利の引き下げ競争が激化しましたが、景気の緩やかな回復基調を受けた法人取引関連の貸倒引当金の負担減少を反映し、大手行を中心に概ね良好な業績となりました。

こうした状況のもと、当社グループは、お客さまに最も信頼される金融サービスグループを目指して、健全な財務基盤を維持しつつ、お客さま一人ひとりに付加価値の高い商品と質の高いサービスを提供すべく、商品・サービスの強化・拡充、内部管理態勢の一層の充実など、さまざまな取り組みを行ってまいりました。

その結果、当社グループの当連結会計年度(平成25年4月1日~平成26年3月31日)の業績は次のとおりとなりました。

経常収益は、生命保険事業、損害保険事業、および銀行事業のすべての事業で増加し、前年度比4.8%増の1兆3,197億円となりました。経常利益は、生命保険事業で減少、損害保険事業および銀行事業で増加した結果、前年度比3.9%減の761億円となりました。

また、特別損益として、特別損失95億円を計上(前年度は、特別損失92億円を計上)しています。主な特別損失の内容は価格変動準備金の繰入によるものです。

経常利益から特別損失、契約者配当準備金繰入額、法人税等合計を差し引いた当期純利益は、経常利益の減少に加え、復興特別法人税を1年間前倒しで廃止する改正税法が公布されたことにともない、繰延税金資産の一部を取崩した影響もあり、前年度比10.1%減の405億円となりました。

セグメントの業績は、連結相殺消去前の数値で、次のとおりです。

①生命保険事業

生命保険事業においては、保有契約高の堅調な推移により保険料等収入は前年度比3.8%増の9,609億円となりました。資産運用収益は一般勘定における利息及び配当金等収入の増加により、前年度比6.1%増の2,123億円となりました。その結果、経常収益は前年度比4.8%増の1兆1,966億円となりました。経常利益は、順ざやが増加した一方、標準利率改定の影響による責任準備金繰入額の増加や、変額保険の最低保証に係る責任準備金の繰入により、前年度比7.6%減の672億円となりました。

②損害保険事業

損害保険事業においては、主力の自動車保険を中心とした保有契約件数の増加などにより正味収入保険料が前年度比6.0%増の886億円となりました。その結果、経常収益は前年度比6.1%増の898億円となりました。経常収益の増加に加え、自動車保険の料率改定や新ノンフリート等級制度導入による事故率の低下などにより損害率が低下したことにより、経常利益は前年度比26.7%増の30億円となりました。

③銀行事業

銀行事業においては、顧客の活発な外貨取引を背景に外国為替売買益が増加したこと、および住宅ローン残高の積み上がりにより貸出金利息が増加したことから、経常収益は前年度比4.3%増の357億円となりました。経常利益は、経常収益の増加に加え、資金調達費用の減少や債券関連取引等に係る損益の改善もあり、前年度比42.6%増の56億円となりました。

各事業における主要な子会社の業績は以下のとおりです。

<生命保険事業>(ソニー生命(単体))

ソニー生命(単体)の経常収益は、保有契約高の堅調な推移による保険料等収入の増加、および一般勘定における利息及び配当金等収入の増加により、前年度比4.8%増の1兆1,971億円となりました。経常利益は、順ざやが増加した一方、標準利率改定の影響による責任準備金繰入額の増加や、変額保険の最低保証に係る責任準備金の繰入により、前年度比7.3%減の692億円となりました。経常利益から特別損失、契約者配当準備金繰入額、法人税等合計を差し引いた当期純利益は、前年度比12.7%減の370億円となりました。なお、特別損失には、価格変動準備金繰入額92億円(前年度は69億円)が含まれます。

基礎利益は、順ざやが増加した一方、標準利率改定の影響による責任準備金繰入額の増加や、変額保険の最低保証に係る責任準備金の繰入により、前年度比9.6%減の723億円となりました。

保険料等収入は、前述のとおり、保有契約高の堅調な推移により前年度比3.8%増の9,609億円となりました。

資産運用収益は、利息及び配当金等収入の増加により、前年度比6.3%増の2,123億円となりました。また、資産運用費用は、為替差損が為替差益に転じたことにより、前年度比27.2%減の85億円となりました。その結果、一般勘定と特別勘定を合計した資産運用損益は、前年度比8.3%増の2,038億円の利益となりました。うち、一般勘定の資産運用損益は前年度比15.9%増の1,211億円の利益となりました。

保険金等支払金は、前年度比11.3%増の3,272億円となりました。事業費は前年度比4.4%増の1,138億円となりました。

個人保険、個人年金保険を合計した保有契約高は堅調に推移し、前年度末比3.5%増の39兆950億円となりました。解約・失効率(※1)は、定期保険を中心に総じて低下し、前年度比0.70ポイント低下の4.61%となりました。保有契約年換算保険料は前年度末比4.0%増の6,969億円、うち、医療保障・生前給付保障等は前年度末比5.3%増の1,670億円となりました。

個人保険、個人年金保険を合計した新契約高は、保険料率改定の影響などにより、前年度比12.7%減の3兆8,893億円となりました。新契約年換算保険料も、保険料率改定の影響などにより、前年度比12.7%減の639億円となりました。うち、医療保障・生前給付保障等は、前年度比26.7%減の134億円となりました。

有価証券含み益(※2)は、前年度末比1,203億円減の5,547億円となりました。また、その他有価証券評価差額金は、31億円増の834億円となりました。

ソルベンシー・マージン比率は、平成26年3月末現在、2,358.7%(前年度末2,281.8%)となりました。

(※1)契約高の減額または増額および復活を含めない解約・失効高を年度始の保有契約高で除した率です。

(※2)売買目的有価証券以外の有価証券のうち時価のあるものの帳簿価額と時価の差額。(「金銭の信託」のうち売買目的有価証券以外のものを含みます。)

(保険引受及び資産運用の状況)

保険引受業務

① 保有契約高明細表

(単位:千件、百万円、%)

|

区分 |

前事業年度末 (平成25年3月31日) |

当事業年度末 (平成26年3月31日) |

||||||

|

件数 |

|

金額 |

|

件数 |

|

金額 |

|

|

|

前年度 末比 |

前年度 末比 |

前年度 末比 |

前年度 末比 |

|||||

|

個人保険 |

5,958 |

106.4 |

37,366,333 |

104.6 |

6,236 |

104.6 |

38,628,089 |

103.4 |

|

個人年金保険 |

82 |

115.0 |

412,709 |

111.6 |

94 |

114.8 |

466,915 |

113.1 |

|

小 計 |

6,041 |

106.5 |

37,779,043 |

104.7 |

6,330 |

104.8 |

39,095,004 |

103.5 |

|

団体保険 |

- |

- |

1,345,632 |

106.1 |

- |

- |

1,405,237 |

104.4 |

|

団体年金保険 |

- |

- |

56,503 |

97.7 |

- |

- |

55,196 |

97.7 |

(注)1.個人年金保険については、年金支払開始前契約の年金支払開始時における年金原資と年金支払開始後契約の責任準備金を合計したものです。

2.団体年金保険については、責任準備金の金額です。

② 新契約高明細表

(単位:千件、百万円、%)

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

||||||||

|

件数 |

金額 |

|

|

件数 |

|

金額 |

|

|

|

|

|

新契約 |

転換に よる 純増加 |

前年 度比 |

前年 度比 |

新契約 |

転換に よる 純増加 |

|||||

|

個人保険 |

607 |

4,396,676 |

4,396,676 |

- |

517 |

85.3 |

3,814,291 |

86.8 |

3,814,291 |

- |

|

個人年金保険 |

13 |

57,931 |

57,931 |

- |

15 |

117.8 |

75,088 |

129.6 |

75,088 |

- |

|

小 計 |

620 |

4,454,607 |

4,454,607 |

- |

533 |

86.0 |

3,889,379 |

87.3 |

3,889,379 |

- |

|

団体保険 |

- |

5,602 |

5,602 |

- |

- |

- |

5,104 |

91.1 |

5,104 |

- |

|

団体年金保険 |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

(注)1.新契約・転換による純増加の個人年金保険の金額は年金支払開始時における年金原資です。

2.新契約の団体年金保険の金額は第1回収入保険料です。

③ 保有契約年換算保険料

(単位:百万円、%)

|

区分 |

前事業年度末 (平成25年3月31日) |

|

当事業年度末 (平成26年3月31日) |

|

|

|

前年度 末比 |

前年度 末比 |

||||

|

個人保険 |

654,723 |

105.3 |

680,005 |

103.9 |

|

|

個人年金保険 |

15,214 |

110.6 |

16,980 |

111.6 |

|

|

合 計 |

669,937 |

105.4 |

696,986 |

104.0 |

|

|

|

うち医療保障・生前給付保障等 |

158,686 |

106.5 |

167,075 |

105.3 |

(注)1.年換算保険料とは、1回あたりの保険料について保険料の支払方法に応じた係数を乗じ、1年あたりの保険料に換算した金額です(ただし、一時払契約等は、保険料を保険期間で除した金額)。

2.医療保障・生前給付保障等には、医療保障給付(入院給付、手術給付等)、生前給付保障給付(特定疾病給付、介護給付等)等に該当する部分の年換算保険料を計上しています。

④ 新契約年換算保険料

(単位:百万円、%)

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

|

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

|

|

|

前年 度比 |

前年 度比 |

||||

|

個人保険 |

71,069 |

103.5 |

61,269 |

86.2 |

|

|

個人年金保険 |

2,193 |

99.6 |

2,723 |

124.1 |

|

|

合 計 |

73,263 |

103.4 |

63,992 |

87.3 |

|

|

|

うち医療保障・生前給付保障等 |

18,397 |

107.6 |

13,486 |

73.3 |

(注)1.年換算保険料とは、1回あたりの保険料について保険料の支払方法に応じた係数を乗じ、1年あたりの保険料に換算した金額です(ただし、一時払契約等は、保険料を保険期間で除した金額)。

2.医療保障・生前給付保障等には、医療保障給付(入院給付、手術給付等)、生前給付保障給付(特定疾病給付、介護給付等)等に該当する部分の年換算保険料を計上しています。

資産運用の状況

① 資産の構成(一般勘定)

(単位:百万円、%)

|

区分 |

前事業年度末 (平成25年3月31日) |

当事業年度末 (平成26年3月31日) |

||||

|

金 額 |

構成比 |

金 額 |

構成比 |

|||

|

現預金・コールローン |

103,321 |

1.9 |

32,617 |

0.5 |

||

|

金銭の信託 |

306,122 |

5.7 |

305,346 |

5.1 |

||

|

有価証券 |

4,683,747 |

86.7 |

5,334,049 |

89.1 |

||

|

|

公社債 |

4,561,048 |

84.4 |

5,190,065 |

86.7 |

|

|

|

株式 |

31,106 |

0.6 |

33,205 |

0.6 |

|

|

|

外国証券 |

87,428 |

1.6 |

106,752 |

1.8 |

|

|

|

|

公社債 |

62,022 |

1.1 |

79,835 |

1.3 |

|

|

|

株式等 |

25,406 |

0.5 |

26,916 |

0.4 |

|

|

その他の証券 |

4,164 |

0.1 |

4,026 |

0.1 |

|

|

貸付金 |

145,104 |

2.7 |

154,219 |

2.6 |

||

|

|

保険約款貸付 |

145,019 |

2.7 |

154,180 |

2.6 |

|

|

|

一般貸付 |

85 |

0.0 |

38 |

0.0 |

|

|

有形固定資産 |

70,969 |

1.3 |

67,100 |

1.1 |

||

|

無形固定資産 |

26,102 |

0.5 |

23,869 |

0.4 |

||

|

繰延税金資産 |

13,724 |

0.3 |

13,643 |

0.2 |

||

|

その他 |

53,268 |

1.0 |

53,736 |

0.9 |

||

|

貸倒引当金 |

△235 |

△0.0 |

△242 |

△0.0 |

||

|

合計 |

5,402,126 |

100.0 |

5,984,341 |

100.0 |

||

|

|

うち外貨建資産 |

41,756 |

0.8 |

58,195 |

1.0 |

|

② 資産別運用利回り(一般勘定)

(単位:%)

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

|

現預金・コールローン |

0.06 |

0.05 |

|

金銭の信託 |

1.96 |

1.98 |

|

公社債 |

2.09 |

2.06 |

|

株式 |

5.98 |

2.22 |

|

外国証券 |

0.93 |

8.30 |

|

貸付金 |

3.86 |

3.80 |

|

うち一般貸付 |

0.71 |

0.64 |

|

不動産 |

5.13 |

5.65 |

|

一般勘定計 |

2.12 |

2.20 |

③ 海外投融資の状況(一般勘定)

(単位:百万円、%)

|

区分 |

前事業年度末 (平成25年3月31日) |

当事業年度末 (平成26年3月31日) |

||

|

金額 |

構成比 |

金額 |

構成比 |

|

|

外貨建資産 |

|

|

|

|

|

公社債 |

18,681 |

21.0 |

36,015 |

33.6 |

|

株式 |

1,401 |

1.6 |

1,725 |

1.6 |

|

現預金・その他 |

21,673 |

24.4 |

20,453 |

19.1 |

|

小計 |

41,756 |

47.0 |

58,195 |

54.3 |

|

円貨額が確定した外貨建資産 |

|

|

|

|

|

公社債 |

- |

- |

- |

- |

|

現預金・その他 |

- |

- |

- |

- |

|

小計 |

- |

- |

- |

- |

|

円貨建資産 |

|

|

|

|

|

非居住者貸付 |

- |

- |

- |

- |

|

公社債(円建外債)・その他 |

47,169 |

53.0 |

49,059 |

45.7 |

|

小計 |

47,169 |

53.0 |

49,059 |

45.7 |

|

合計 |

|

|

|

|

|

海外投融資 |

88,926 |

100.0 |

107,254 |

100.0 |

経常利益等の明細(基礎利益)

(単位:百万円)

|

科目 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

|

基礎利益(A) |

80,045 |

72,365 |

|

キャピタル収益 |

2,420 |

2,130 |

|

金銭の信託運用益 |

- |

- |

|

売買目的有価証券運用益 |

- |

- |

|

有価証券売却益 |

2,420 |

773 |

|

金融派生商品収益 |

- |

172 |

|

為替差益 |

- |

1,183 |

|

その他キャピタル収益 |

- |

- |

|

キャピタル費用 |

3,351 |

949 |

|

金銭の信託運用損 |

- |

- |

|

売買目的有価証券運用損 |

- |

- |

|

有価証券売却損 |

1,587 |

528 |

|

有価証券評価損 |

327 |

- |

|

金融派生商品費用 |

226 |

- |

|

為替差損 |

1,176 |

- |

|

その他キャピタル費用 |

34 |

420 |

|

キャピタル損益(B) |

△931 |

1,180 |

|

キャピタル損益含み基礎利益(A)+(B) |

79,114 |

73,545 |

|

臨時収益 |

- |

- |

|

再保険収入 |

- |

- |

|

危険準備金戻入額 |

- |

- |

|

個別貸倒引当金戻入額 |

- |

- |

|

その他臨時収益 |

- |

- |

|

臨時費用 |

4,454 |

4,340 |

|

再保険料 |

- |

- |

|

危険準備金繰入額 |

4,223 |

4,110 |

|

個別貸倒引当金繰入額 |

21 |

6 |

|

特定海外債権引当勘定繰入額 |

- |

- |

|

貸付金償却 |

- |

- |

|

その他臨時費用 |

209 |

223 |

|

臨時損益(C) |

△4,454 |

△4,340 |

|

経常利益(A)+(B)+(C) |

74,659 |

69,205 |

(注)1.当事業年度の基礎利益(A)の中には、インカム・ゲインに係る金銭の信託運用益5,311百万円が含まれております。また、その他キャピタル費用には、外貨建商品の為替変動に係る責任準備金等繰入額227百万円及び投資事業組合の減損損失193百万円の合計額を、その他臨時費用には、追加責任準備金繰入額223百万円を記載しています。

2.前事業年度の基礎利益(A)の中には、インカム・ゲインに係る金銭の信託運用益5,259百万円が含まれております。また、その他キャピタル費用には、投資事業組合の減損損失34百万円、その他臨時費用には、追加責任準備金繰入額209百万円を記載しています。

単体ソルベンシー・マージン比率

(単位:百万円)

|

項目 |

前事業年度末 (平成25年3月31日) |

当事業年度末 (平成26年3月31日) |

|

|

(A)ソルベンシー・マージン総額 |

872,502 |

954,157 |

|

|

|

資本金等 |

252,363 |

274,027 |

|

|

価格変動準備金 |

32,264 |

41,556 |

|

|

危険準備金 |

59,561 |

63,671 |

|

|

一般貸倒引当金 |

0 |

0 |

|

|

その他有価証券の評価差額×90% (マイナスの場合100%) |

114,602 |

118,354 |

|

|

土地の含み損益×85%(マイナスの場合100%) |

△2,012 |

75 |

|

|

繰延税金資産の不算入額 |

- |

- |

|

|

配当準備金未割当部分 |

464 |

174 |

|

|

税効果相当額 |

70,604 |

78,868 |

|

|

全期チルメル式責任準備金相当額超過額 |

372,561 |

400,056 |

|

|

負債性資本調達手段等 |

- |

- |

|

|

全期チルメル式責任準備金相当額超過額及び負債性資本調達手段等のうち、マージンに算入されない額 |

△27,907 |

△20,626 |

|

|

控除項目 |

- |

△2,000 |

|

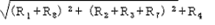

(B)リスクの合計額

|

76,472 |

80,904 |

|

|

|

保険リスク相当額(R1) |

21,871 |

22,512 |

|

|

第三分野保険の保険リスク相当額(R8) |

8,307 |

8,368 |

|

|

予定利率リスク相当額(R2) |

29,054 |

29,616 |

|

|

最低保証リスク相当額(R7) |

11,474 |

12,896 |

|

|

資産運用リスク相当額(R3) |

27,592 |

30,023 |

|

|

経営管理リスク相当額(R4) |

1,966 |

2,068 |

|

(C)ソルベンシー・マージン比率 [(A)/{(B)×1/2}]×100 |

2,281.8% |

2,358.7% |

|

(注)1.上記は、保険業法施行規則第86条、第87条、及び平成8年大蔵省告示第50号の規定に基づいて算出しています。

2.最低保証リスク相当額は標準的方式を用いて算出しています。

市場整合的エンベディッド・バリュー(MCEV)(ご参考)

エンベディッド・バリュー(EV)は生命保険事業の企業価値を評価する指標の一つであり、ヨーロッパの保険会社の多くが財務報告の一環として公表し、内部管理ツールとしても使用されています。生命保険会社の現行法定会計による貸借対照表は、保有契約に係る将来利益の現在価値を表示するものではありませんが、EVは、会社の純資産額とともに保有契約の将来利益の現在価値を示すものです。ソニー生命は、EVは法定会計による財務情報を補足するものであり、企業価値を評価するうえで有用な指標となるものと考えています。

ヨーロッパの主要保険会社のCFO(Chief Financial Officer)が参加するCFOフォーラムにより、平成16年5月にヨーロピアン・エンベディッド・バリュー(European Embedded Value、以下「EEV」)原則が公開されてから、ヨーロッパの大手生命保険会社を中心としてEEVの開示が広く行われるようになりました。EEV原則では伝統的なエンベディッド・バリュー(Traditional Embedded Value)に対する批判への対応(オプションと各種保証に係るコストの適切な評価、他社との比較可能性の向上など)が図られ、これを機に市場整合的な評価手法の導入も進み、ヨーロッパの大手保険会社の多くが市場整合的な手法に基づくEEVを公表するようになりました。

しかしながら、EEV原則では多様な計算手法が許容されていたため、CFOフォーラムは、MCEVディスクロージャーの基準を国際的に統一することでEV情報を投資家にとって有益かつ適切なものとすべく、平成20年6月にEuropean Insurance CFO Forum Market Consistent Embedded Value Principles©※(以下、「MCEV Principles」)を公表しました。

MCEVは、対象事業のリスク全体について十分な考慮をした上で、対象事業に割り当てられた資産から発生する株主への分配可能利益の現在価値のことで「修正純資産」と「保有契約価値」の合計値として計算されます。ソニー生命では、平成20年3月末時点から、このMCEV Principles に準拠したMCEVを開示しています。

※ Copyright© Stichting CFO Forum Foundation 2008

(ソニー生命のMCEV)

(単位:億円)

|

|

前事業年度末 (平成25年3月31日) |

当事業年度末 (平成26年3月31日) |

増 減 |

|

|

MCEV |

10,647 |

12,213 |

1,566 |

|

|

|

修正純資産 |

7,708 |

7,221 |

△487 |

|

|

保有契約価値 |

2,939 |

4,991 |

2,053 |

|

新契約価値 |

416 |

552 |

136 |

|

|

新契約マージン |

3.5% |

5.2% |

1.7pt |

|

ソニー生命のMCEV計算結果は、新契約の獲得や、死亡率、解約・失効率の前提条件の変更、および金利の上昇などにより、前事業年度末に比べ1,566億円増加し、1兆2,213億円となりました。新契約マージンは保険料率の改定や金利の上昇などにより、1.7ポイント上昇し、5.2%となりました。

(経済価値ベースのリスク量:税引後)

(単位:億円)

|

|

前事業年度末 (平成25年3月31日) |

当事業年度末※2 (平成26年3月31日) |

|

|

保険リスク |

6,056 |

6,545 |

|

|

市場関連リスク |

2,899 |

2,400 |

|

|

うち金利リスク ※1 |

2,342 |

1,809 |

|

|

オペレーショナルリスク |

260 |

263 |

|

|

カウンターパーティリスク |

23 |

13 |

|

|

分散効果 |

△2,625 |

△2,578 |

|

|

経済価値ベースのリスク量 |

6,613 |

6,643 |

|

(※1)金利リスクは、市場関連リスク内での分散効果考慮前リスク量です。

(※2)平成25年のイールドカーブの超長期ゾーンの大幅な変動をうけ、平成26年3月末に円金利リスクの計測方法を見直しました。具体的には、全年限の金利を最低1%下落(平行移動)させる従来の方法から、イールドカーブの変動リスクをより精緻にとらえるために、主成分分析を用いる方法(イールドカーブの形状変化を平行移動・傾き・曲率の3成分に分解し、成分ごとにイールドカーブにショックを与える方法)に変更しました。

(注)経済価値ベースのリスク量とは、ソニー生命が保有する各種リスク(保険リスク、市場関連リスク等)を、市場整合的な方法で総合的に評価したリスク総量です。

経済価値ベースのリスク量の測定においては、1年VaR99.5%水準とし、EUソルベンシーⅡ(QIS5)の標準モデルを参考にした内部モデルを採用しています。

平成26年3月末の経済価値ベースのリスク量は6,643億円となり、うち保険リスクは6,545億円、市場関連リスクは2,400億円となりました。経済価値ベースのリスク量は前事業年度末に比べ若干増加しましたが、経済価値ベースの自己資本に相当するMCEVはリスク量を上回り、引き続き高い健全性を維持しております。

(第三者機関によるレビューについての意見書)

ソニー生命は、MCEV評価について専門的な知識を有する第三者機関(アクチュアリー・ファーム)に算出手法、前提条件および算出結果のレビューを依頼し、意見書を受領しています。

<損害保険事業>(ソニー損保)

ソニー損保の経常収益は、主力の自動車保険を中心とした保有契約件数の伸びなどにより正味収入保険料が増加し、前年度比6.1%増の898億円となりました。経常収益の増加に加え、自動車保険の料率改定や新ノンフリート等級制度導入による事故率の低下などにより損害率が低下したことにより、経常利益は前年度比26.7%増の30億円となりました。当期純利益は、前年度比14.4%増の16億円となりました。

保険引受の状況については、主に自動車保険における保有契約件数の増加に加え、料率改定の効果もあり、元受正味保険料が前年度比5.9%増の873億円、正味収入保険料は前年度比6.0%増の886億円となりました。正味支払保険金は新ノンフリート等級制度導入の効果もあり前年度比2.1%減の461億円となり、正味損害率は前年度比3.9ポイント低下の59.3%となりました。保険引受に係る営業費及び一般管理費は、契約獲得費用の適切なコントロールにより、前年度比4.5%増の212億円、正味事業費率は前年度比0.4ポイント低下の25.6%となりました。これらに支払備金繰入額、責任準備金繰入額などを加減した結果、保険引受利益は前年度比34.0%増の18億円となりました。

なお、平成26年3月末の単体ソルベンシー・マージン比率は、527.6%(前年度末504.2%)となりました。

(保険引受及び資産運用の状況)

保険引受業務

(1)保険引受利益

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) (百万円) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) (百万円) |

対前年増減(△)額 (百万円) |

|

保険引受収益 |

83,615 |

88,639 |

5,024 |

|

保険引受費用 |

61,830 |

65,469 |

3,639 |

|

営業費及び一般管理費 |

20,386 |

21,293 |

907 |

|

その他収支 |

△0 |

△1 |

△1 |

|

保険引受利益 |

1,398 |

1,874 |

475 |

(注)1.営業費及び一般管理費は、損益計算書における営業費及び一般管理費のうち保険引受に係る金額です。

2.その他収支は、自動車損害賠償責任保険等に係る法人税相当額などです。

(2)種目別保険料・保険金

①元受正味保険料(含む収入積立保険料)

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

||||

|

金額 (百万円) |

構成比 (%) |

対前年増減(△)率(%) |

金額 (百万円) |

構成比 (%) |

対前年増減(△)率(%) |

|

|

火災保険 |

236 |

0.29 |

34.09 |

275 |

0.31 |

16.40 |

|

海上保険 |

- |

- |

- |

- |

- |

- |

|

傷害保険 |

7,898 |

9.57 |

6.39 |

8,360 |

9.57 |

5.85 |

|

自動車保険 |

74,406 |

90.14 |

5.22 |

78,735 |

90.12 |

5.82 |

|

自動車損害賠償責任保険 |

- |

- |

- |

- |

- |

- |

|

その他 |

- |

- |

- |

- |

- |

- |

|

合計 (うち収入積立保険料) |

82,541 (-) |

100.00 (-) |

5.40 (-) |

87,370 (-) |

100.00 (-) |

5.85 (-) |

(注)元受正味保険料(含む収入積立保険料)とは、元受保険料から元受解約返戻金及び元受その他返戻金を控除したものです(積立型保険の積立保険料を含む)。

②正味収入保険料

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

||||

|

金額 (百万円) |

構成比 (%) |

対前年増減(△)率(%) |

金額 (百万円) |

構成比 (%) |

対前年増減(△)率(%) |

|

|

火災保険 |

86 |

0.10 |

19.31 |

104 |

0.12 |

19.87 |

|

海上保険 |

142 |

0.17 |

56.86 |

153 |

0.17 |

7.96 |

|

傷害保険 |

8,138 |

9.74 |

6.71 |

8,613 |

9.72 |

5.83 |

|

自動車保険 |

74,140 |

88.70 |

5.23 |

78,473 |

88.57 |

5.85 |

|

自動車損害賠償責任保険 |

1,075 |

1.29 |

20.26 |

1,255 |

1.42 |

16.81 |

|

その他 |

- |

- |

- |

- |

- |

- |

|

合計 |

83,582 |

100.00 |

5.61 |

88,600 |

100.00 |

6.00 |

③正味支払保険金

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

||||

|

金額 (百万円) |

対前年増減(△)率(%) |

正味損害率 (%) |

金額 (百万円) |

対前年増減(△)率(%) |

正味損害率 (%) |

|

|

火災保険 |

1 |

△97.35 |

22.09 |

3 |

207.18 |

12.15 |

|

海上保険 |

185 |

33.84 |

130.67 |

129 |

△30.37 |

84.28 |

|

傷害保険 |

1,957 |

8.96 |

27.04 |

2,066 |

5.53 |

27.23 |

|

自動車保険 |

44,004 |

4.29 |

66.63 |

42,860 |

△2.60 |

62.36 |

|

自動車損害賠償責任保険 |

1,004 |

16.46 |

93.48 |

1,123 |

11.82 |

89.49 |

|

その他 |

- |

- |

- |

- |

- |

- |

|

合計 |

47,153 |

4.71 |

63.18 |

46,183 |

△2.06 |

59.31 |

(注)正味損害率=(正味支払保険金+損害調査費)/正味収入保険料×100

資産運用業務

(1)運用資産

|

区分 |

前事業年度 (平成25年3月31日) |

当事業年度 (平成26年3月31日) |

||

|

金額 (百万円) |

構成比 (%) |

金額 (百万円) |

構成比 (%) |

|

|

預貯金 |

8,443 |

6.63 |

6,911 |

4.84 |

|

コールローン |

- |

- |

- |

- |

|

買入金銭債権 |

- |

- |

- |

- |

|

有価証券 |

88,670 |

69.59 |

101,245 |

70.94 |

|

貸付金 |

- |

- |

- |

- |

|

土地・建物 |

249 |

0.20 |

243 |

0.17 |

|

運用資産計 |

97,363 |

76.41 |

108,400 |

75.96 |

|

総資産 |

127,421 |

100.00 |

142,714 |

100.00 |

(2)有価証券

|

区分 |

前事業年度 (平成25年3月31日) |

当事業年度 (平成26年3月31日) |

||

|

金額 (百万円) |

構成比 (%) |

金額 (百万円) |

構成比 (%) |

|

|

国債 |

68,646 |

77.42 |

79,685 |

78.71 |

|

地方債 |

9,648 |

10.88 |

11,579 |

11.44 |

|

社債 |

8,452 |

9.53 |

7,661 |

7.57 |

|

株式 |

1,251 |

1.41 |

1,016 |

1.00 |

|

外国証券 |

497 |

0.56 |

197 |

0.19 |

|

その他の証券 |

174 |

0.20 |

1,105 |

1.09 |

|

合計 |

88,670 |

100.00 |

101,245 |

100.00 |

(3)利回り

a)運用資産利回り(インカム利回り)

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

||||

|

収入金額 (百万円) |

平均運用額 (百万円) |

年利回り (%) |

収入金額 (百万円) |

平均運用額 (百万円) |

年利回り (%) |

|

|

預貯金 |

1 |

5,923 |

0.02 |

1 |

5,856 |

0.02 |

|

コールローン |

- |

- |

- |

- |

- |

- |

|

買入金銭債権 |

- |

- |

- |

- |

- |

- |

|

有価証券 |

1,026 |

87,988 |

1.17 |

1,208 |

97,619 |

1.24 |

|

貸付金 |

- |

- |

- |

- |

- |

- |

|

土地・建物 |

- |

253 |

- |

- |

238 |

- |

|

小計 |

1,027 |

94,165 |

1.09 |

1,209 |

103,714 |

1.17 |

|

その他 |

0 |

- |

- |

0 |

- |

- |

|

合計 |

1,027 |

- |

- |

1,209 |

- |

- |

(注)1.収入金額は、損益計算書における「利息及び配当金収入」の金額です。

2.平均運用額は原則として各月末残高(取得原価又は償却原価)の平均に基づいて算出しております。

b)資産運用利回り(実現利回り)

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

||||

|

資産運用損益 (実現ベース) (百万円) |

平均運用額 (取得原価ベース) (百万円) |

年利回り (%) |

資産運用損益 (実現ベース) (百万円) |

平均運用額 (取得原価ベース) (百万円) |

年利回り (%) |

|

|

預貯金 |

1 |

5,923 |

0.02 |

1 |

5,856 |

0.02 |

|

コールローン |

- |

- |

- |

- |

- |

- |

|

買入金銭債権 |

- |

- |

- |

- |

- |

- |

|

有価証券 |

1,045 |

87,988 |

1.19 |

1,229 |

97,619 |

1.26 |

|

貸付金 |

- |

- |

- |

- |

- |

- |

|

土地・建物 |

- |

253 |

- |

- |

238 |

- |

|

金融派生商品 |

- |

- |

- |

- |

- |

- |

|

その他 |

0 |

- |

- |

0 |

- |

- |

|

合計 |

1,046 |

94,165 |

1.11 |

1,231 |

103,714 |

1.19 |

(注)1.資産運用損益(実現ベース)は、損益計算書における「資産運用収益」及び「積立保険料等運用益」の合計額から「資産運用費用」を控除した金額です。

2.平均運用額(取得原価ベース)は原則として各月末残高(取得原価又は償却原価)の平均に基づいて算出しております。

3.資産運用利回り(実現利回り)にその他有価証券の評価差額等を加味した時価ベースの利回り(時価総合利回り)は以下のとおりです。

なお、資産運用損益等(時価ベース)は、資産運用損益(実現ベース)にその他有価証券に係る評価差額(税効果控除前の金額による)の当期増減額を加減算した金額です。

また、平均運用額(時価ベース)は、平均運用額(取得原価ベース)にその他有価証券に係る前期末評価差額(税効果控除前の金額による)を加減算した金額です。

|

区分 |

前事業年度 (自 平成24年4月1日 至 平成25年3月31日) |

当事業年度 (自 平成25年4月1日 至 平成26年3月31日) |

||||

|

資産運用損益等 (時価ベース) (百万円) |

平均運用額 (時価ベース) (百万円) |

年利回り (%) |

資産運用損益等 (時価ベース) (百万円) |

平均運用額 (時価ベース) (百万円) |

年利回り (%) |

|

|

預貯金 |

1 |

5,923 |

0.02 |

1 |

5,856 |

0.02 |

|

コールローン |

- |

- |

- |

- |

- |

- |

|

買入金銭債権 |

- |

- |

- |

- |

- |

- |

|

有価証券 |

1,725 |

87,924 |

1.96 |

969 |

98,235 |

0.99 |

|

貸付金 |

- |

- |

- |

- |

- |

- |

|

土地・建物 |

- |

253 |

- |

- |

238 |

- |

|

金融派生商品 |

- |

- |

- |

- |

- |

- |

|

その他 |

0 |

- |

- |

0 |

- |

- |

|

合計 |

1,726 |

94,101 |

1.84 |

971 |

104,331 |

0.93 |

(4)海外投融資

|

区分 |

前事業年度 (平成25年3月31日) |

当事業年度 (平成26年3月31日) |

||

|

金額 (百万円) |

構成比 (%) |

金額 (百万円) |

構成比 (%) |

|

|

外貨建 |

|

|

|

|

|

外国公社債 |

- |

- |

- |

- |

|

外国株式 |

- |

- |

- |

- |

|

その他 |

- |

- |

- |

- |

|

計 |

- |

- |

- |

- |

|

円貨建 |

|

|

|

|

|

非居住者貸付 |

- |

- |

- |

- |

|

外国公社債 |

497 |

100.00 |

197 |

100.00 |

|

その他 |

- |

- |

- |

- |

|

計 |

497 |

100.00 |

197 |

100.00 |

|

合計 |

497 |

100.00 |

197 |

100.00 |

|

海外投融資利回り |

|

|

||

|

運用資産利回り(インカム利回り) |

1.95% |

2.41% |

||

|

資産運用利回り(実現利回り) |

1.95% |

2.41% |

||

(注)1.「海外投融資利回り」のうち「運用資産利回り(インカム利回り)」は、海外投融資に係る資産について、「(3)利回りa)運用資産利回り(インカム利回り)」と同様の方法により算出しております。

2.「海外投融資利回り」のうち「資産運用利回り(実現利回り)」は、海外投融資に係る資産について、「(3)利回りb)資産運用利回り(実現利回り)」と同様の方法により算出しております。

なお、海外投融資に係る時価総合利回りは、前事業年度1.95%、当事業年度2.41%です。

単体ソルベンシー・マージン比率

|

|

前事業年度 (平成25年3月31日) (百万円) |

当事業年度 (平成26年3月31日) (百万円) |

|

|

(A)単体ソルベンシー・マージン総額 |

27,370 |

30,118 |

|

|

|

資本金又は基金等 |

19,507 |

21,171 |

|

|

価格変動準備金 |

80 |

101 |

|

|

危険準備金 |

63 |

73 |

|

|

異常危険準備金 |

7,164 |

8,451 |

|

|

一般貸倒引当金 |

- |

- |

|

|

その他有価証券の評価差額(税効果控除前) |

554 |

320 |

|

|

土地の含み損益 |

- |

- |

|

|

払戻積立金超過額 |

- |

- |

|

|

負債性資本調達手段等 |

- |

- |

|

|

払戻積立金超過額及び負債性資本調達手段等のうち、マージンに算入されない額 |

- |

- |

|

|

控除項目 |

- |

- |

|

|

その他 |

- |

- |

|

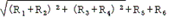

(B)単体リスクの合計額

|

10,855 |

11,416 |

|

|

|

一般保険リスク(R1) |

9,865 |

10,386 |

|

|

第三分野保険の保険リスク(R2) |

- |

- |

|

|

予定利率リスク(R3) |

67 |

77 |

|

|

資産運用リスク(R4) |

485 |

662 |

|

|

経営管理リスク(R5) |

331 |

353 |

|

|

巨大災害リスク(R6) |

643 |

649 |

|

(C)単体ソルベンシー・マージン比率 [(A)/{(B)×1/2}]×100 |

504.2% |

527.6% |

|

(注)上記の金額及び数値は、保険業法施行規則第86条(単体ソルベンシー・マージン)及び第87条(単体リスク)並びに平成8年大蔵省告示第50号の規定に基づいて算出しております。

<単体ソルベンシー・マージン比率>

・損害保険会社は、保険事故発生の際の保険金支払や積立保険の満期返戻金支払等に備えて準備金を積み立てておりますが、巨大災害の発生や、損害保険会社が保有する資産の大幅な価格下落等、通常の予測を超える危険が発生した場合でも、十分な支払能力を保持しておく必要があります。

・こうした「通常の予測を超える危険」を示す「単体リスクの合計額」(上表の(B))に対する「損害保険会社が保有している資本金・準備金等の支払余力」(すなわち単体ソルベンシー・マージン総額:上表の(A))の割合を示す指標として、保険業法等に基づき計算されたものが、「単体ソルベンシー・マージン比率」(上表の(C))であります。

・「通常の予測を超える危険」とは、次に示す各種の危険の総額をいいます。

|

①保険引受上の危険 (一般保険リスク) (第三分野保険の保険リスク) |

:保険事故の発生率等が通常の予測を超えることにより発生し得る危険(巨大災害に係る危険を除く) |

|

②予定利率上の危険 (予定利率リスク) |

:実際の運用利回りが保険料算出時に予定した利回りを下回ることにより発生し得る危険 |

|

③資産運用上の危険 (資産運用リスク) |

:保有する有価証券等の資産の価格が通常の予測を超えて変動することにより発生し得る危険等 |

|

④経営管理上の危険 (経営管理リスク) |

:業務の運営上通常の予測を超えて発生し得る危険で上記①~③及び⑤以外のもの |

|

⑤巨大災害に係る危険 (巨大災害リスク) |

:通常の予測を超える巨大災害(関東大震災や伊勢湾台風相当)により発生し得る危険 |

・「損害保険会社が保有している資本金・準備金等の支払余力」(単体ソルベンシー・マージン総額)とは、損害保険会社の純資産(社外流出予定額等を除く)、諸準備金(価格変動準備金・異常危険準備金等)、土地の含み益の一部等の総額であります。

・単体ソルベンシー・マージン比率は、行政当局が保険会社を監督する際に活用する客観的な判断指標のひとつでありますが、その数値が200%以上であれば「保険金等の支払能力の充実の状況が適当である」とされております。

<銀行事業>(ソニー銀行(連結・単体))

ソニー銀行(連結)の業績は、顧客の活発な外貨取引を背景に外国為替売買益が増加したこと、および住宅ローン残高の積み上がりにより貸出金利息が増加したことから連結経常収益は前年度比4.3%増の357億円となりました。連結経常利益は、経常収益の増加に加え、資金調達費用の減少や債券関連取引等に係る損益の改善もあり、前年度比26.5%増の56億円となりました。連結当期純利益は、前年度にソニーバンク証券譲渡にともなう税効果により利益押し上げがあったため、前年度比5.2%増の34億円となりました。

ソニー銀行(単体)の業績も前述の要因により増収増益となり、経常収益は前年度比6.2%増の333億円、経常利益は前年度比36.5%増の58億円となりました。当期純利益は、前年度比307.8%増の35億円となりました。

業務粗利益は、前年度比11.7%増の207億円となりました。内訳については次のとおりです。資金運用収支は、住宅ローンを中心とした堅調な貸出金利息の増加、および資金調達費用の減少により、前年度比10.1%増の199億円となりました。その他業務収支は、外国為替売買益の増加に加え、債券関連取引等に係る損益の改善により、前年度比171.1%増の7億円となりました。また、営業経費については、前年度比5.2%増の146億円となりました。その結果、業務純益は前年度比32.5%増の60億円となりました。

平成26年3月末の預かり資産(預金と投資信託の合計)残高は、前年度末比331億円(1.7%)増の2兆75億円となりました。内訳については、次のとおりです。預金残高は、円安地合いで利益確定の売りが進み外貨預金残高は減少、円預金残高は外貨預金からの振替えもあり円普通預金が増加し、前年度末比325億円(1.8%)増の1兆8,900億円、投資信託は前年度末比5億円(0.5%)増の1,174億円となりました。貸出金残高は、住宅ローン残高の伸びにより、前年度末比871億円(9.0%)増の1兆574億円となりました。

なお、純資産の部のうち、その他有価証券評価差額金は、前年度末比7億円(11.0%)増の72億円となりました。平成26年3月末現在の自己資本比率(国内基準)(※)は、11.72%(前年度末11.98%)となりました。

(※)「銀行法第14条の2の規定に基づき、銀行がその保有する資産等に照らし自己資本の充実の状況が適当であるかどうかを判断するための基準」(平成18年金融庁告示第19号)に基づき算出しております。なお、平成26年3月末より、バーゼルⅢベースへ移行しました。

以下では、銀行事業における主要な子会社であるソニー銀行(単体)の状況について記載します。

(銀行事業の状況)

①国内・国際業務部門別収支

当事業年度の資金運用収支は199億88百万円、役務取引等収支は△22百万円、その他業務収支は7億62百万円となりました。このうち、国内業務部門の資金運用収支は、125億75百万円、役務取引等収支は△99百万円、その他業務収支は△18億70百万円となりました。また、国際業務部門の資金運用収支は、74億13百万円、役務取引等収支は

76百万円、その他業務収支は26億33百万円となりました。

|

種類 |

期別 |

国内業務部門 |

国際業務部門 |

合計 |

|

金額(百万円) |

金額(百万円) |

金額(百万円) |

||

|

資金運用収支 |

前事業年度 |

11,894 |

6,254 |

18,149 |

|

当事業年度 |

12,575 |

7,413 |

19,988 |

|

|

うち資金運用収益 |

前事業年度 |

17,049 |

8,962 |

(63) 25,948 |

|

当事業年度 |

16,755 |

9,585 |

(13) 26,328 |

|

|

うち資金調達費用 |

前事業年度 |

5,155 |

2,707 |

(63) 7,798 |

|

当事業年度 |

4,180 |

2,172 |

(13) 6,339 |

|

|

役務取引等収支 |

前事業年度 |

14 |

107 |

121 |

|

当事業年度 |

△99 |

76 |

△22 |

|

|

うち役務取引等収益 |

前事業年度 |

2,332 |

132 |

2,465 |

|

当事業年度 |

2,534 |

110 |

2,645 |

|

|

うち役務取引等費用 |

前事業年度 |

2,318 |

25 |

2,344 |

|

当事業年度 |

2,634 |

34 |

2,668 |

|

|

その他業務収支 |

前事業年度 |

△1,511 |

1,793 |

281 |

|

当事業年度 |

△1,870 |

2,633 |

762 |

|

|

うちその他業務収益 |

前事業年度 |

144 |

2,670 |

2,815 |

|

当事業年度 |

425 |

3,749 |

4,174 |

|

|

うちその他業務費用 |

前事業年度 |

1,656 |

877 |

2,534 |

|

当事業年度 |

2,295 |

1,116 |

3,411 |

(注)1.国内業務部門は国内の円建取引、国際業務部門は外貨建取引です。ただし、円建対非居住者取引は国際業務部門に含めております。

2.資金運用収益及び資金調達費用の合計欄の上段の数字は、国内業務部門と国際業務部門の間の資金貸借の利息です。

3.資金調達費用は金銭の信託運用見合費用を控除して表示しております。

②国内・国際業務部門別資金運用/調達の状況

資金運用勘定平均残高は、貸出金及び有価証券を中心に1兆9,407億19百万円となりました。資金運用勘定利息は貸出金利息及び有価証券利息配当金を中心に263億28百万円となりました。この結果、資金運用勘定利回りは、1.35%となりました。なお、国内業務部門は1.12%、国際業務部門は2.10%となりました。

資金調達勘定平均残高は預金を中心に1兆8,584億13百万円となりました。資金調達勘定利息は預金を中心に、 63億39百万円となりました。この結果、資金調達勘定利回りは0.34%となりました。なお、国内業務部門は0.28%、国際業務部門は0.56%となりました。

国内業務部門

|

種類 |

期別 |

平均残高 |

利息 |

利回り |

|

金額(百万円) |

金額(百万円) |

(%) |

||

|

資金運用勘定 |

前事業年度 |

1,491,347 |

17,049 |

1.14 |

|

当事業年度 |

(7,021) 1,493,116 |

(13) 16,755 |

1.12 |

|

|

うち貸出金 |

前事業年度 |

893,524 |

13,835 |

1.54 |

|

当事業年度 |

1,002,013 |

14,087 |

1.40 |

|

|

うち有価証券 |

前事業年度 |

529,695 |

3,145 |

0.59 |

|

当事業年度 |

361,440 |

2,538 |

0.70 |

|

|

うちコールローン及び買入手形 |

前事業年度 |

10,082 |

13 |

0.13 |

|

当事業年度 |

6,690 |

8 |

0.13 |

|

|

うち預け金 |

前事業年度 |

58,045 |

55 |

0.09 |

|

当事業年度 |

115,951 |

107 |

0.09 |

|

|

うち買入金銭債権 |

前事業年度 |

- |

- |

- |

|

当事業年度 |

- |

- |

- |

|

|

資金調達勘定 |

前事業年度 |

(25,696) 1,475,200 |

(63) 5,155 |

0.34 |

|

当事業年度 |

1,482,812 |

4,180 |

0.28 |

|

|

うち預金 |

前事業年度 |

1,440,120 |

3,587 |

0.24 |

|

当事業年度 |

1,464,357 |

2,744 |

0.18 |

|

|

うちコールマネー |

前事業年度 |

10,000 |

10 |

0.10 |

|

当事業年度 |

6,690 |

6 |

0.10 |

|

|

うち借用金 |

前事業年度 |

13,616 |

186 |

1.37 |

|

当事業年度 |

31,183 |

256 |

0.82 |

(注)1.平均残高は、原則として日々の残高の平均に基づいて算出しております。

2.国内業務部門は円建取引です。

3.( )内は国内業務部門と国際業務部門の間の資金貸借の平均残高及び利息(内書き)です。

4.資金運用勘定は無利息預け金の平均残高を、資金調達勘定は金銭の信託運用見合額の平均残高及び利息をそれぞれ控除して表示しております。

国際業務部門

|

種類 |

期別 |

平均残高 |

利息 |

利回り |

|

金額(百万円) |

金額(百万円) |

(%) |

||

|

資金運用勘定 |

前事業年度 |

(25,696) 436,698 |

(63) 8,962 |

2.05 |

|

当事業年度 |

454,623 |

9,585 |

2.10 |

|

|

うち貸出金 |

前事業年度 |

2,170 |

35 |

1.65 |

|

当事業年度 |

3,780 |

46 |

1.22 |

|

|

うち有価証券 |

前事業年度 |

400,021 |

8,862 |

2.21 |

|

当事業年度 |

443,006 |

9,538 |

2.15 |

|

|

うちコールローン及び買入手形 |

前事業年度 |

- |

- |

- |

|

当事業年度 |

- |

- |

- |

|

|

うち預け金 |

前事業年度 |

- |

- |

- |

|

当事業年度 |

- |

- |

- |

|

|

うち買入金銭債権 |

前事業年度 |

- |

- |

- |

|

当事業年度 |

- |

- |

- |

|

|

資金調達勘定 |

前事業年度 |

373,405 |

2,707 |

0.72 |

|

当事業年度 |

(7,021) 382,622 |

(13) 2,172 |

0.56 |

|

|

うち預金 |

前事業年度 |

373,576 |

2,709 |

0.72 |

|

当事業年度 |

376,026 |

2,161 |

0.57 |

|

|

うちコールマネー |

前事業年度 |

- |

- |

- |

|

当事業年度 |

- |

- |

- |

|

|

うち借用金 |

前事業年度 |

- |

- |

- |

|

当事業年度 |

1 |

0 |

0.57 |

(注)1.平均残高は、原則として日々の残高の平均に基づいて算出しております。

2.国際業務部門は外貨建取引です。ただし、円建対非居住者取引は国際業務部門に含めております。

3.( )内は国内業務部門と国際業務部門の間の資金貸借の平均残高及び利息(内書き)です。

4.資金調達勘定は金銭の信託運用見合額の平均残高及び利息をそれぞれ控除して表示しております。

合計

|

種類 |

期別 |

平均残高 |

利息 |

利回り |

|

金額(百万円) |

金額(百万円) |

(%) |

||

|

資金運用勘定 |

前事業年度 |

1,902,349 |

25,948 |

1.36 |

|

当事業年度 |

1,940,719 |

26,328 |

1.35 |

|

|

うち貸出金 |

前事業年度 |

895,694 |

13,871 |

1.54 |

|

当事業年度 |

1,005,793 |

14,134 |

1.40 |

|

|

うち有価証券 |

前事業年度 |

929,716 |

12,007 |

1.29 |

|

当事業年度 |

804,446 |

12,077 |

1.50 |

|

|

うちコールローン及び買入手形 |

前事業年度 |

10,082 |

13 |

0.13 |

|

当事業年度 |

6,690 |

8 |

0.13 |

|

|

うち預け金 |

前事業年度 |

58,045 |

55 |

0.09 |

|

当事業年度 |

115,951 |

107 |

0.09 |

|

|

うち買入金銭債権 |

前事業年度 |

- |

- |

- |

|

当事業年度 |

- |

- |

- |

|

|

資金調達勘定 |

前事業年度 |

1,822,910 |

7,798 |

0.42 |

|

当事業年度 |

1,858,413 |

6,339 |

0.34 |

|

|

うち預金 |

前事業年度 |

1,813,697 |

6,297 |

0.34 |

|

当事業年度 |

1,840,383 |

4,905 |

0.26 |

|

|

うちコールマネー |

前事業年度 |

10,000 |

10 |

0.10 |

|

当事業年度 |

6,690 |

6 |

0.10 |

|

|

うち借用金 |

前事業年度 |

13,616 |

186 |

1.37 |

|

当事業年度 |

31,185 |

256 |

0.82 |

(注)1.平均残高は、原則として日々の残高の平均に基づいて算出しております。

2.資金運用勘定は無利息預け金の平均残高を、資金調達勘定は金銭の信託運用見合額の平均残高及び利息をそれぞれ控除して表示しております。

③国内・海外別役務取引の状況

役務取引等収益は、預金・貸出業務及び証券関連業務を中心に合計で、26億45百万円となりました。役務取引等費用は、支払為替手数料を含めて26億68百万円となりました。

|

種類 |

期別 |

国内業務部門 |

国際業務部門 |

合計 |

|

金額(百万円) |

金額(百万円) |

金額(百万円) |

||

|

役務取引等収益 |

前事業年度 |

2,332 |

132 |

2,465 |

|

当事業年度 |

2,534 |

110 |

2,645 |

|

|

うち預金・貸出業務 |

前事業年度 |

1,172 |

4 |

1,177 |

|

当事業年度 |

1,280 |

5 |

1,285 |

|

|

うち為替業務 |

前事業年度 |

127 |

20 |

148 |

|

当事業年度 |

141 |

8 |

149 |

|

|

うち証券関連業務 |

前事業年度 |

519 |

95 |

614 |

|

当事業年度 |

716 |

85 |

802 |

|

|

うち外国為替証拠金関連業務 |

前事業年度 |

- |

0 |

0 |

|

当事業年度 |

- |

0 |

0 |

|

|

うち代理業務 |

前事業年度 |

0 |

- |

0 |

|

当事業年度 |

0 |

- |

0 |

|

|

うち保険業務 |

前事業年度 |

40 |

- |

40 |

|

当事業年度 |

45 |

- |

45 |

|

|

うちクレジットカード 関連業務 |

前事業年度 |

470 |

11 |

482 |

|

当事業年度 |

349 |

11 |

360 |

|

|

役務取引等費用 |

前事業年度 |

2,318 |

25 |

2,344 |

|

当事業年度 |

2,634 |

34 |

2,668 |

|

|

うち為替業務 |

前事業年度 |

91 |

2 |

93 |

|

当事業年度 |

105 |

2 |

107 |

(注)国内業務部門とは円建取引、国際業務部門とは外貨建取引です。

④国内・海外別預金残高の状況(期末残高)

預金の種類別残高(末残)

|

種類 |

期別 |

国内業務部門 |

国際業務部門 |

合計 |

|

金額(百万円) |

金額(百万円) |

金額(百万円) |

||

|

預金合計 |

前事業年度 |

1,465,015 |

392,431 |

1,857,447 |

|

当事業年度 |

1,523,947 |

366,074 |

1,890,022 |

|

|

うち流動性預金 |

前事業年度 |

382,611 |

190,866 |

573,477 |

|

当事業年度 |

509,503 |

184,136 |

693,640 |

|

|

うち定期性預金 |

前事業年度 |

1,082,392 |

201,565 |

1,283,957 |

|

当事業年度 |

1,014,426 |

181,938 |

1,196,364 |

|

|

うちその他 |

前事業年度 |

12 |

- |

12 |

|

当事業年度 |

17 |

- |

17 |

|

|

総合計 |

前事業年度 |

1,465,015 |

392,431 |

1,857,447 |

|

当事業年度 |

1,523,947 |

366,074 |

1,890,022 |

(注)1.国内業務部門とは円建取引、国際業務部門とは外貨建取引です。ただし、円建対非居住者取引は国際業務部門に含めております。

2.流動性預金は普通預金です。定期性預金は定期預金です。

⑤国内・海外別貸出金残高の状況

業種別貸出状況(残高・構成比)

|

種類 |

平成25年3月31日 |

平成26年3月31日 |

||||

|

貸出金残高 (百万円) |

構成比(%) |

貸出金残高 (百万円) |

構成比(%) |

|||

|

国内 |

970,226 |

100.00% |

1,057,419 |

100.00% |

||

|

|

個人 |

866,830 |

89.34% |

955,161 |

90.33% |

|

|

|

法人 |

103,395 |

10.66% |

102,257 |

9.67% |

|

|

|

|

製造業 |

37,919 |

3.91% |

39,872 |

3.77% |

|

|

|

農業、林業 |

- |

- |

- |

- |

|

|

|

漁業 |

- |

- |

- |

- |

|

|

|

鉱業、砕石業、砂利採取業 |

- |

- |

- |

- |

|

|

|

建設業 |

1,670 |

0.17% |

1,970 |

0.19% |

|

|

|

電気・ガス・熱供給・水道業 |

1,001 |

0.10% |

1,000 |

0.09% |

|

|

|

情報通信業 |

1,996 |

0.21% |

620 |

0.06% |

|

|

|

運輸業、郵便業 |

10,661 |

1.10% |

9,921 |

0.94% |

|

|

|

卸売業、小売業 |

13,876 |

1.43% |

12,156 |

1.15% |

|

|

|

金融業、保険業 |

8,276 |

0.85% |

10,933 |

1.03% |

|

|

|

不動産業、物品賃貸業 |

22,177 |

2.29% |

20,814 |

1.97% |

|

|

|

各種サービス業 |

2,777 |

0.29% |

1,931 |

0.18% |

|

|

|

地方公共団体 |

3,039 |

0.31% |

3,035 |

0.29% |

|

|

|

その他 |

- |

- |

- |

- |

|

海外 |

- |

- |

- |

- |

||

|

合計 |

970,226 |

― |

1,057,419 |

― |

||

外国政府向け債権残高(国別)

該当ありません。

⑥国内・海外別有価証券の状況(末残)

有価証券残高(末残)

|

種類 |

期別 |

国内業務部門 |

国際業務部門 |

合計 |

|

金額(百万円) |

金額(百万円) |

金額(百万円) |

||

|

国債 |

前事業年度 |

194,000 |

- |

194,000 |

|

当事業年度 |

96,823 |

- |

96,823 |

|

|

地方債 |

前事業年度 |

61,251 |

- |

61,251 |

|

当事業年度 |

56,770 |

- |

56,770 |

|

|

社債 |

前事業年度 |

202,401 |

- |

202,401 |

|

当事業年度 |

159,524 |

- |

159,524 |

|

|

株式 |

前事業年度 |

2,050 |

- |

2,050 |

|

当事業年度 |

2,050 |

- |

2,050 |

|

|

その他証券 |

前事業年度 |

7,076 |

442,065 |

449,142 |

|

当事業年度 |

3,561 |

455,080 |

458,641 |

|

|

合計 |

前事業年度 |

466,781 |

442,065 |

908,847 |

|

当事業年度 |

318,731 |

455,080 |

773,811 |

(注)1.国内業務部門とは円建取引です。国際業務部門とは主に外貨建取引です。

2.その他証券には外国債券を含んでおります。

⑦単体自己資本比率の状況

自己資本比率(国内基準)は、「銀行法第14条の2の規定に基づき、銀行がその保有する資産等に照らし自己資本の充実の状況が適当であるかどうかを判断するための基準」(平成18年金融庁告示第19号)に定められた算式に基づき、単体ベースについて算出しております。なお、ソニー銀行は、国内基準を適用のうえ、信用リスク・アセットの算出においては標準的手法を採用しております。また、前事業年度は平成24年金融庁告示第56号を適用しており、当事業年度は平成25年金融庁告示第6号及び平成26年金融庁告示第7号を適用しております。

自己資本比率の状況(国内基準)

前事業年度(平成25年3月31日)

|

項目 |

平成25年3月31日 |

||

|

金額(百万円) |

|||

|

基本的項目 (Tier 1)

|

資本金 |

|

31,000 |

|

うち非累積的永久優先株 |

|

- |

|

|

新株式払込金 |

|

- |

|

|

資本準備金 |

|

21,000 |

|

|

その他資本剰余金 |

|

- |

|

|

利益準備金 |

|

- |

|

|

その他利益剰余金 |

|

12,506 |

|

|

その他 |

|

- |

|

|

その他有価証券の評価差損(△) |

|

- |

|

|

自己株式払込金 |

|

- |

|

|

自己株式(△) |

|

- |

|

|

営業権相当額(△) |

|

- |

|

|

計 |

(A) |

64,506 |

|

|

うちステップ・アップ金利条項付の優先出資証券 |

|

- |

|

|

補完的項目 (Tier 2) |

土地の再評価額と再評価の直前の帳簿価額の差額の45%相当額 |

|

- |

|

一般貸倒引当金 |

|

834 |

|

|

負債性資本調達手段等 |

|

22,000 |

|

|

うち永久劣後債務 |

|

- |

|

|

うち期限付劣後債務及び期限付優先株(注) |

|

22,000 |

|

|

計 |

|

22,834 |

|

|

うち自己資本への算入額 |

(B) |

22,834 |

|

|

控除項目 |

控除項目 |

(C) |

- |

|

自己資本額 |

(A)+(B)-(C) |

(D) |

87,340 |

|

リスク・アセット等 |

資産(オン・バランス)項目 |

|

690,590 |

|

オフ・バランス取引項目 |

|

5,398 |

|

|

信用リスク・アセットの額 |

(E) |

695,989 |

|

|

オペレーショナル・リスク相当額に係る額((G)/8%) |

(F) |

32,853 |

|

|

(参考)オペレーショナル・リスク相当額 |

(G) |

2,628 |

|

|

計(E)+(F) |

(H) |

728,843 |

|

|

単体自己資本比率(国内基準)=(D)/(H)×100(%) |

|

11.98 |

|

|

(参考)Tier1比率=(A)/(H)×100(%) |

8.85 |

||

(注)告示第41条第1項第4号及び第5号に掲げるものであります。ただし、期限付劣後債務は契約時における償還期間が5年を超えるものに限られております。

当事業年度(平成26年3月31日)

|

項目 |

金額(百万円) |

|||||

|

|

経過措置による不算入額 |

|||||

|

|

コア資本に係る基礎項目 |

|||||

|

|

普通株式又は強制転換条項付優先株式に係る株主資本の額 |

68,091 |

- |

|||

|

|

|

うち、資本金及び資本剰余金の額 |

52,000 |

- |

||

|

|

|

うち、利益剰余金の額 |

16,091 |

- |

||

|

|

|

うち、自己株式の額(△) |

- |

- |

||

|

|

|

うち、社外流出予定額(△) |

- |

- |

||

|

|

|

うち、上記以外に該当するものの額 |

- |

- |

||

|

|

普通株式又は強制転換条項付優先株式に係る新株予約権の額 |

- |

- |

|||

|

|

コア資本に係る基礎項目の額に算入される引当金の合計額 |

790 |

- |

|||

|

|

|

うち、一般貸倒引当金コア資本算入額 |

790 |

- |

||

|

|

|

うち、適格引当金コア資本算入額 |

- |

- |

||

|

|

適格旧非累積的永久優先株の額のうち、経過措置(自己資本比率改正告示附則第3条第1項)によりコア資本に係る基礎項目の額に含まれる額 |

- |

- |

|||

|

|

適格旧資本調達手段の額のうち、経過措置(自己資本比率改正告示附則第3条第2項)によりコア資本に係る基礎項目の額に含まれる額 |

20,000 |

- |

|||

|

|

公的機関による資本の増強に関する措置を通じて発行された資本調達手段の額のうち、経過措置(自己資本比率改正告示附則第4条第1項)によりコア資本に係る基礎項目の額に含まれる額 |

- |

- |

|||

|

|

土地再評価額と再評価直前の帳簿価額の差額の四十五パーセントに相当する額のうち、経過措置(自己資本比率改正告示附則第5条第1項)によりコア資本に係る基礎項目の額に含まれる額 |

- |

- |

|||

|

|

コア資本に係る基礎項目の額 (イ) |

88,881 |

- |

|||

|

|

コア資本に係る調整項目 |

|||||

|

|

無形固定資産(モーゲージ・サービシング・ライツに係るものを除く)の額の合計額 |

- |

1,768 |

|||

|

|

|

うち、のれんに係るものの額 |

- |

- |

||

|

|

うち、のれん及びモーゲージ・サービシング・ライツに係るもの以外の額 |

- |

1,768 |

|||

|

|

繰延税金資産(一時差異に係るものを除く)の額 |

- |

- |

|||

|

|

適格引当金不足額 |

- |

- |

|||

|

|

証券化取引に伴い増加した自己資本に相当する額 |

- |

- |

|||

|

|

負債の時価評価により生じた時価評価差額であって自己資本に算入される額 |

- |

- |

|||

|

|

前払年金費用の額 |

- |

- |

|||

|

|

自己保有普通株式等(純資産の部に計上されるものを除く)の額 |

- |

- |

|||

|

|

意図的に保有している他の金融機関等の対象資本調達手段の額 |

- |

- |

|||

|

|

少数出資金融機関等の対象普通株式等の額 |

- |

- |

|||

|

|

特定項目に係る十パーセント基準超過額 |

- |

- |

|||

|

|

|

うち、その他金融機関等の対象普通株式等に該当するものに関連するものの額 |

- |

- |

||

|

|

うち、モーゲージ・サービシング・ライツに係る無形固定資産に関連するものの額 |

- |

- |

|||

|

|

うち、繰延税金資産(一時差異に係るものに限る)に関連するものの額 |

- |

- |

|||

|

|

特定項目に係る十五パーセント基準超過額 |

- |

- |

|||

|

|

|

うち、その他金融機関等の対象普通株式等に該当するものに関連するものの額 |

- |

- |

||

|

|

うち、モーゲージ・サービシング・ライツに係る無形固定資産に関連するものの額 |

- |

- |

|||

|

|

うち、繰延税金資産(一時差異に係るものに限る)に関連するものの額 |

- |

- |

|||

|

|

コア資本に係る調整項目の額 (ロ) |

- |

- |

|||

|

|

自己資本 |

|||||

|

|

自己資本の額((イ)-(ロ)) (ハ) |

88,881 |

- |

|||

|

項目 |

金額(百万円) |

|||||

|

|

経過措置による不算入額 |

|||||

|

|

リスク・アセット等 |

|||||

|

|

信用リスク・アセットの額の合計額 |

720,454 |

- |

|||

|

|

|

資産(オン・バランス)項目 |

714,348 |

- |

||

|

|

|

|

うち、経過措置によりリスク・アセットの額に算入される額の合計額 |

△27,892 |

- |

|

|

|

|

|

うち、調整項目に係る経過措置(自己資本比率改正告示附則第8条第2項)により、なお従前の例によるとしてリスク・アセットが適用されることになったものの額のうち、無形固定資産(のれん及びモーゲージ・サービシング・ライツに係るものを除く)に係るものの額 |

1,768 |

- |

|

|

|

|

|

うち、調整項目に係る経過措置(自己資本比率改正告示附則第8条第2項)により、なお従前の例によるとしてリスク・アセットが適用されることになったものの額のうち、繰延税金資産に係るものの額 |

- |

- |

|

|

|

|

|

うち、調整項目に係る経過措置(自己資本比率改正告示附則第8条第2項)により、なお従前の例によるとしてリスク・アセットが適用されることになったものの額のうち、退職給付に係る資産に係るものの額 |

- |

- |

|

|

|

|

|

うち、他の金融機関等の対象資本調達手段に係るエクスポージャーに係る経過措置(自己資本比率改正告示附則第12条第1項又は第2項)を用いて算出したリスク・アセットの額から経過措置を用いずに算出したリスク・アセットの額を控除した額 |

△29,661 |

- |

|

|

|

|

|

うち、上記以外に該当するものの額 |

- |

- |

|

|

|

|

オフ・バランス取引等項目 |

5,393 |

- |

||

|

|

|

CVAリスク相当額を8%で除して得た額 |

712 |

- |

||

|

|

|

中央清算機関関連エクスポージャーに係る信用リスク・アセットの額 |

- |

- |

||

|

|

マーケット・リスク相当額の合計額を8%で除して得た額 |

- |

- |

|||

|

|

オペレーショナル・リスク相当額の合計額を8%で除して得た額 |

37,483 |

- |

|||

|

|

信用リスク・アセット調整額 |

- |

- |

|||

|

|

オペレーショナル・リスク相当額調整額 |

- |

- |

|||

|

|

リスク・アセット等の額の合計額 (ニ) |

757,937 |

- |

|||

|

|

自己資本比率 |

|||||

|

|

自己資本比率((ハ)/(ニ))(%) |

11.72 |

- |

|||

⑧資産の査定

資産の査定は、「金融機能の再生のための緊急措置に関する法律」(平成10年法律第132号)第6条に基づき、ソニー銀行の貸借対照表の社債(当該社債を有する金融機関がその元本の償還及び利息の支払の全部又は一部について保証しているものであって、当該社債の発行が金融商品取引法(昭和23年法律第25号)第2条第3項に規定する有価証券の私募によるものに限る。)、貸出金、外国為替、その他資産中の未収利息及び仮払金、支払承諾見返の各勘定に計上されるもの並びに貸借対照表に注記することとされている有価証券の貸付けを行っている場合のその有価証券(使用貸借又は賃貸借契約によるものに限る。)について債務者の財政状態及び経営成績等を基礎として次のとおり区分するものであります。

1.破産更生債権及びこれらに準ずる債権

破産更生債権及びこれらに準ずる債権とは、破産手続開始、更生手続開始、再生手続開始の申立て等の事由により経営破綻に陥っている債務者に対する債権及びこれらに準ずる債権をいう。

2.危険債権

危険債権とは、債務者が経営破綻の状態には至っていないが、財政状態及び経営成績が悪化し、契約に従った債権の元本の回収及び利息の受取りができない可能性の高い債権をいう。

3.要管理債権

要管理債権とは、3ヵ月以上延滞債権及び貸出条件緩和債権をいう。

4.正常債権

正常債権とは、債務者の財政状態及び経営成績に特に問題がないものとして、上記1から3までに掲げる債権以外のものに区分される債権をいう。

資産の査定の額

|

債権の区分 |

平成25年3月31日 |

平成26年3月31日 |

|

金額(百万円) |

金額(百万円) |

|

|

破産更生債権及びこれらに準ずる債権 |

714 |

847 |

|

危険債権 |

1,094 |

980 |

|

要管理債権 |

2,222 |

1,882 |

|

正常債権 |

978,005 |

1,064,528 |

|

合計 |

982,036 |

1,068,238 |

(2)キャッシュ・フロー

当連結会計年度における営業活動によるキャッシュ・フローは、主に生命保険事業における保険料等収入により6,017億円の収入超過となり、前年度に比べ208億円の収入増となりました。この収入増加の主な要因は、銀行事業において預金増加幅の縮小があったものの、同事業の住宅ローンなどの貸出金の増加幅が縮小したことによるものです。

投資活動によるキャッシュ・フローは、主に生命保険事業における有価証券取得による支出により、5,493億円の支出超過となり、前年度に比べ8億円の支出減とほぼ横ばいとなりました。これは主に、生命保険事業における有価証券取得による支出が増加したものの、銀行事業において有価証券売却・償還による収入が増加したことによるものです。

財務活動によるキャッシュ・フローは、主に配当金の支払いにより135億円の支出超過、前年度に比べ85億円の支出増となりました。

以上の結果、当連結会計年度末の現金及び現金同等物の残高は、前連結会計年度末から388億円増加し、2,402億円となりました。

2【生産、受注及び販売の状況】

「生産、受注及び販売の状況」は、該当する情報がないので記載しておりません。

3【対処すべき課題】

平成26年度のわが国経済は、足元では、個人消費において消費税率引き上げにともなう駆け込み需要の反動が見られるものの、企業業績や雇用・所得環境は改善しており、総じて緩やかな回復基調が続くと見込まれております。もっとも、海外景気や政権の経済財政政策の動向などは引き続き注視していく必要があり、企業経営にとっては、先行き不透明な状況が継続するものと見込まれております。

保険業界・銀行業界におきましては、このような経営環境にあっても安定的な金融サービスを適切に提供する役割を発揮することと、将来を見据えた成長戦略を確実に実現していくことの両立が求められております。

当社グループは、これまでも、「お客さまから最も信頼される金融サービスグループ」を目指し、コンプライアンス態勢、リスク管理態勢、反社会的勢力排除に向けた態勢、個人情報保護等の内部管理態勢の充実を図りつつ、さまざまな角度から個人向け金融サービスの理想を追求してまいりました。今後につきましても、以下の課題に積極的に取り組むことにより、「ビジョン」の実現と持続的な企業価値の拡大を目指すとともに、金融機関としての社会的役割と使命を強く認識し、持続可能な社会の実現に向け、すべてのステークホルダーへの責任を果たしてまいります。

(1)主要3事業の成長

ソニー生命、ソニー損保およびソニー銀行は、いずれも既存の業界他社と異なるビジネスモデルを実現することで差異化を図り、合理的かつ利便性の高い商品・サービスを個人のお客さまに提供してまいりました。今後も各社の優位性を強化することで成長を続け、それぞれの業界におけるプレゼンスを高めてまいります。

(2)グループシナジーの推進

当社グループは、金融の持つ多様な機能(貯める・増やす・借りる・守る)を活かして、個人のお客さまに対する各社の商品販売に向けた連携を拡充できると認識しております。これまでも、ソニー生命のライフプランナーが、ソニー損保の自動車保険やソニー銀行の住宅ローンを販売する等のグループ内の連携を図っておりますが、今後も各事業間の連携を強化・拡大させることで、顧客開拓や業務運営の効率化を進めてまいります。

(3)直近参入分野の強化・新規事業分野への進出

介護サービスを通じて高齢者の尊厳を守り、一生涯にわたって安心して豊かに暮らせる社会の実現を目指して、平成25年11月に介護事業に参入し、平成26年4月には介護事業を統括する持株会社であるソニー・ライフケア株式会社を設立しました。

引き続き、既存3事業と連携のある事業領域を中心に、お客さまのご期待に応える商品・サービスを継続的に拡充し、着実な業容拡大に努めてまいります。また、現在参入していない分野で、当社グループの「ビジョン」実現に資するものについては、積極的に進出を検討し、収益源の多様化および収益拡大を進めてまいります。

4【事業等のリスク】

当社および当社グループの事業その他に関して、投資者の投資判断上重要であると考えられるリスクは、以下のとおりです。なお、本項における将来に関する事項は、別段の表示がない限り、当連結会計年度末現在において判断したものであります。

1.事業に係るリスク

(1)ソニー生命による個人向け生命保険の販売が当社グループの事業の大きな割合を占めていることによるリスク

ソニー生命は、当社の他の子会社に比べ長い歴史があり、当社グループの収入および利益の大きな割合を占めております。個人向け生命保険市場に影響を及ぼす要因には一般的に下記のようなものがあります。

・ 日本における就業率および世帯収入といった指標

・ 他の貯蓄・投資商品の相対的な顧客訴求力

・ 保険会社の財政状態や信頼性に対する一般的認識または風評

・ 長期的に日本の人口構成に影響を与える出生率、高齢化等の傾向

これらの変化やその他の要因により、個人向け生命保険の新規契約減少、保険契約の解約の増加、収益性悪化が起こり、当社グループの業績および財政状態に悪影響を与える可能性があります。

(2)責任準備金の積み立て不足に関するリスク

生命保険事業および損害保険事業においては、保険業法および保険業法施行規則に従い、将来の保険金・給付金の支払いに備えた責任準備金を積み立てております。これらの責任準備金は、保険契約の保障対象となる事象の起こる頻度や時期、保険金・給付金の支払額、保険料収入を原資に購入される資産の運用益の額等、多くの前提と見積もりに基づいて計算されております。これらの前提条件と見積もりは本質的に不確実なものであるため、最終的に保険金・給付金としてソニー生命、ソニーライフ・エイゴン生命およびソニー損保が支払うべき金額や支払時期、または保険金・給付金の支払いより前に、保険契約債務に対応した資産が想定していた水準に達するかどうかを正確に判断することは困難です。保険契約の保障対象となる事象の頻度や時期および支払う保険金の額は、以下のようなコントロール困難な多くのリスクと不確実な要素に影響されます。

・ 死亡率、疾病率、解約失効率、自動車事故率等、計算の前提と見積もりの根拠となる傾向の変化

・ 信頼に堪えるデータの入手可能性およびそのデータを正確に分析する能力

・ 適切な料率・価格設定手法の選択と活用

・ 法令上の基準、保険金査定方法、医療費および自動車修理費用水準の変化

当社グループの実績が、計算の前提条件や見積もりよりも大きく悪化した場合等には、責任準備金の積み立てが不足する可能性があります。また、責任準備金の積み立て水準に関するガイドラインや基準等に変更があった場合には、より厳しい計算の前提や見積もり、または保険数理計算に基づいて責任準備金の積み増しが必要となる可能性があります。これら責任準備金の引当額の増加は、当社グループの業績および財政状態に悪影響を与える可能性があります。

なお、ソニー生命、ソニーライフ・エイゴン生命およびソニー損保では、適切なリスクの分散等の観点から、再保険を活用しております。再保険に係るリスクに関しては、保有・出再方針に基づき、保有限度額を超過する引受リスクが適切にカバーされているか管理を行っておりますが、出再先のカウンターパーティリスクの顕在化等により、再保険金を回収できない可能性があります。

(3)商品・サービスの拡充に伴うリスク

当社グループでは、経営戦略の一環として、以下のように商品・サービスの拡充を行っております。

・ オランダの生命保険・年金会社であるエイゴン・グループとソニー生命との50:50の出資により設立したソニーライフ・エイゴン生命が、変額個人年金保険を販売しております。また、同じくエイゴン・グループとソニー生命との合弁で再保険会社であるSA Reinsurance Ltd.を設立し、同社も活用しながら変額個人年金保険の最低保証リスクの適切な管理に努めております。

・ ソニー銀行においては、マネックス証券株式会社を仲介先とした、インターネットチャネルによる金融商品仲介サービスを取り扱っております。

・ ソニー生命およびソニーライフ・エイゴン生命では新しい生命保険商品および個人年金保険商品、ソニー損保では新しい損害保険商品、ソニー銀行では顧客向けの新しい資産運用商品を開発しているほか、シンジケート・ローンなどの法人向け貸付やクレジットカード事業およびスマートリンクネットワークによるクレジットカード決済業務等決済サービスの拡充も図っております。

当社グループの新しい商品・サービスの提供には、下記のような多くのリスクを伴います。

・ 事業拡大に必要とされる規制上の要件を満たし、若しくは関連する規制上の許認可を当局から取得するために、想定よりも時間がかかる可能性があり、またはかかる要件を満たすことができず、若しくはかかる許認可を取得できない可能性があります。

・ 新規事業が巨額の追加的な運転資金や資本を要し、コンプライアンス、マーケティングその他に関する費用が当初の想定よりも増加する可能性があります。

・ 新規事業の成長性あるいは収益性が予想を下回り、想定したとおりの収益を上げることができない可能性があります。

・ 競合他社よりもタイミング良く、顧客にとって魅力的な新規サービスを特定し、提供することができず、競争上不利な状況になる可能性があります。

・ ソニー銀行によるクレジットカード事業に伴う信用リスク、ソニーライフ・エイゴン生命による最低保証付きの変額個人年金保険を含む新しく開発された保険商品に伴う保険引受リスクおよび再保険に係るリスク等、当社グループの経験が浅い、またはまったく経験のないリスクに直面する可能性があります。

・ SA Reinsurance Ltd.は、ソニーライフ・エイゴン生命が販売した最低保証付きの変額個人年金保険の最低保証リスクに関する再保険を引き受け、ダイナミックヘッジの活用等により、適切な管理に努めておりますが、将来において、ダイナミックヘッジが有効に機能しない可能性や、解約・失効等の契約者行動等が想定と乖離すること等で、同社及びソニーライフ・エイゴン生命が悪影響を被る可能性があります。

・ 新規事業に関して、競合他社がより豊富な経験と経営資源を有している場合、すでに顧客基盤を築いている他社から当社グループの新規サービスへと顧客を誘導することができない可能性があります。

・ 新規事業を管理し、実行するために、新規に従業員を雇用し、または既存の従業員を再訓練する必要が生ずる可能性があります。

・ 事業領域の拡大に伴い、ITその他のシステムへの追加投資が必要になる可能性があります。

当社グループがこれらのリスクを認識し、適切に対応することができるという保証はありません。当社グループがこれらに適切に対応できなかった場合には、業績に悪影響を及ぼす可能性があります。

(4)ソニー生命が資質のある営業社員を十分に採用、育成、維持することができないリスク

ソニー生命の事業にとって、営業社員の採用、育成、維持は重要な課題です。ソニー生命は、丁寧なコンサルティングに基づく販売を行っており、原則として相当の(通常、生命保険業界以外での)営業経験を持つ人材をライフプランナー(営業社員)として採用しております。採用基準が高いため、ライフプランナーの候補となりうる人材は、他の生命保険会社に比べて相当限られたものとなっている可能性があります。

さらに、ソニー生命のライフプランナーの育成は当社グループの差別化戦略において鍵となる要素であり、また、当社グループとして他のグループ会社とのクロスセルを促進するためには追加的な研修を必要とします。新規に採用されたライフプランナーの育成には、通常約3年かかります。高い生産性の維持はソニー生命にとって不可欠な要素であり、ライフプランナーの採用基準が厳しいこと、その育成に長い時間を要することから、ライフプランナーの離職率が増加した場合は、人材不足が生じ、また短期間に十分な人材を確保できない可能性があります。ソニー生命が熟練した営業社員を維持し、育成することができなければ、その事業に悪影響を及ぼす可能性があります。

(5)事務リスク

当社グループの事業においては、以下のものを含む様々な事務プロセスが行われております。

・ 保険料の請求および保険金・給付金、解約金等の支払いを含む、当社グループの保険契約の管理

・ 当社グループの銀行事業における貸付金および預金の管理・回収等、銀行間取引の管理および実行

・ 有価証券への投資ならびにデリバティブ取引、為替取引およびその他の取引の実行を含む、当社グループの投資ポートフォリオの管理

・ 資金決済

当社グループの事業には、当社グループの内部的な事務プロセスに係る過失、不正行為、機能不良等の問題によって損失を被る事務リスクが伴います。事務リスクを特定し管理する取組みの一環として、当社グループは大量かつ増加しつづける様々な取引および事象を正確に記録し、検証する手続を構築し、実行しなければなりません。当社グループの事務リスク管理が失敗した場合または有効でなかった場合等において、上記事務プロセスの適切な実行に影響を与える重大な過失、不正行為、機能不良等の問題が生じたときは、当社グループが損失を被り、それにより業績および財政状態に悪影響を与える可能性があります。

(6)株価変動に係るリスク

平成26年3月末現在、国内株式は、ソニー生命の一般勘定資産の0.6%およびソニー損保の総資産の0.7%となっております。株式相場の下落により有価証券の評価損もしくは売却損が発生し、または有価証券の売却益若しくは未実現利益が減少する可能性があり、当社グループの業績および財政状態に悪影響を与える可能性があります。また、株価が下落すると、その他有価証券の評価差額(税効果控除前)が減少することにより、ソニー生命およびソニー損保のソルベンシー・マージン比率や実質純資産にも悪影響を与える可能性があります。

(7)金利変動に係るリスク

当社グループでは、各事業の負債の状況に鑑み、運用資産を適切に管理するため、資産負債管理(ALM)を行っております。当社グループのALMは、長期的な資産負債のバランスを考慮しながら、安定的な収益の確保を図ることを目的としております。特に、ソニー生命においては、通常、契約者に対して負う債務の期間が、運用資産よりも長期であるため、ALMはより難しいものとなっております。ソニー生命では、長期の債券への投資を増やすことにより、金利環境の変化に応じたALMを行っております。しかし、当社グループがALMを適切に実行できなかった場合、または市場環境が当社グループのALMによって対処しうる程度を超えて大きく変動した場合には、業績および財政状態に悪影響を与える可能性があります。例えば、ソニー生命は契約者にお支払いいただいた保険料の一部を、将来の保険金等の支払いに備えて責任準備金として積み立てており、この責任準備金は一定の利率により毎年運用されることを前提としております(この利率のことを「予定利率(責任準備金計算用)」といいます。)。

金利上昇局面においては、投資利回りの上昇により投資ポートフォリオからの収益が増加する一方で、保険契約者が他の高利回りの投資商品を選好する結果、保険契約の解約率も上昇する可能性があります。また、金利の変動により、保有資産のうち固定利付債券について評価損が発生し、当社グループの業績および財政状態に悪影響を及ぼす可能性があります。平成26年3月末現在、ソニー生命、ソニー損保およびソニー銀行の保有する時価のあるその他有価証券に該当する国内の債券の残高は、それぞれ1兆1,467億円、248億円および3,047億円となっております。

ソニー銀行の資金運用収益は、貸出金や債券の利息収入が大きな部分を占めております。今後、金利の上昇が続き、預金利息の金利の上昇が債券投資やその他の運用から得られる利回りの上昇を上回った場合、業績に対し悪影響を与えることがあります。また、金利の予想外の変動が、ソニー銀行の金利デリバティブ商品の損益に悪影響を与えることがあります。さらに、ソニー銀行の住宅ローンにおいても、金利が上昇することにより、借入需要が減少することが考えられます。

(8)その他の投資ポートフォリオに係るリスク

安定した投資収益を確保するため、当社グループでは内外公社債、国内株式、貸付金、不動産等、様々な投資資産を保有しております。金利および株価変動リスクに加え、当社グループの投資ポートフォリオは、下記に掲げる様々なリスクに晒されており、そのようなリスクが業績および財政状態に悪影響を及ぼす可能性があります。

・ 為替リスク:ソニー生命およびソニー銀行が保有する有価証券には外貨建てのものが含まれております。ソニー銀行は、外貨預金から発生する外貨建ての負債に見合う形で保有している外貨建て資産については、基本的に為替ヘッジは行っていない一方で、それ以外の外貨建債券の大部分については為替ヘッジを行っておりますが、そのヘッジが効果的である保証はありません。これらの外貨建投資により、また、ソニー銀行が投資活動の一環として保有しているデリバティブ商品にかかる為替リスクにより、為替レートの動向によっては、業績および財政状態に悪影響を及ぼす可能性があります。

・ 信用リスク:保有債券の発行体について格付けの引下げがなされるなど信用力が低下し、当社グループの保有債券の市場価格に悪影響を及ぼし、その結果、有価証券の評価損が発生し、有価証券の売却益が減少し若しくは売却損が発生し、または未実現利益が減少する可能性があります。また、保有債券の発行体による元利金の支払いが債務不履行となる可能性もあります。さらに、市場リスクをヘッジするために行っている金利スワップ、通貨スワップ、為替先物、株式指数オプション等のデリバティブ取引についても、カウンターパーティリスクがあります。当社グループの保有債券の発行体の信用力が低下し、かかる債券の元利支払いについて債務不履行が生じた場合、またはデリバティブ取引上のカウンターパーティの義務について債務不履行が生じた場合には、当社グループの業績および財政状態に悪影響を与える可能性があります。

また、ソニー銀行は住宅ローンを中心とした個人向け貸出のほか、シンジケート・ローンへの参加等による法人向け貸出に取り組んでおります。特に、住宅ローンは、平成26年3月末において、ソニー銀行の貸出金の89.8%、総資産の46.2%を占めております。当該住宅ローンに関して不良債権が増加したり、担保設定されている不動産の価値が減少すると、ソニー銀行の貸出金ポートフォリオの信用力に悪影響を及ぼし、これにより与信関連コストが増加する可能性があります。

・ 不動産投資リスク:不動産投資は、平成26年3月末時点におけるソニー生命の一般勘定資産の1.1%を占めております。不動産関連収益は、不動産価格および賃貸料の低下や空室率の上昇等により減少する可能性があります。

(9)流動性リスク

当社グループは、生命保険事業および損害保険事業における保険金、給付金および解約返戻金の支払いならびにその他の支払いや、銀行事業における預金の引き出しに備え、流動性を確保する必要がありますが、当社グループでは、それぞれの事業の特性に応じて、適切な流動性の管理に努めております。また、当社グループでは多額の流動性資産を保有しておりますが、一方で貸付金や不動産などのように、流動性が低い資産や、ほとんど流動性がない資産も保有しております。グループ各社において、例えば想定外の保険契約の解約が起こった場合、または金融市場の混乱や自然災害が起こった場合等で、急遽多額の現金支出が必要となった場合には、各社の流動性が不足する部分について、それらの資産を不利な条件で売却せざるを得ないこともありえます。このような事態は、当社グループの業績および財政状態に悪影響を与える可能性があります。

(10)財務基盤の悪化に関するリスク

当社グループ各社の競争上の優位性を確保するにあたり、財務基盤は重要な要素となります。財務基盤を測る業界共通の指標として、ソニー生命(ソニーライフ・エイゴン生命を含む)およびソニー損保が属する保険業界ではソルベンシー・マージン比率、ソニー銀行が属する銀行業界では自己資本比率が普及しており、これらが著しく低下した場合には、当社グループの事業に悪影響を及ぼす可能性があります。

また、当社、ソニー生命、およびソニー銀行は、格付会社より格付けを取得しており、当社グループの収益性や財務基盤の悪化により格付けが引き下げられ、当社グループの事業や資金調達の条件等に悪影響を及ぼす可能性があります。格付け変動の要因として、当社グループの収益性や財務基盤の悪化のみならず、親会社の格付けの影響を受ける可能性もあります。

財務基盤の悪化や格付けが引き下げられた場合、当社グループ各社の事業に下記の悪影響を及ぼす可能性があります。

ソニー生命においては、新規契約の獲得やライフプランナーの採用・維持への悪影響、保険解約高の増加、ソニー生命の代理店やその他販売店・提携先との関係悪化等、ソニー損保においては、保有契約の更改や新規契約獲得への悪影響等、ソニー銀行においては、預金者による預金引き出しの増加、新規の預金口座・貸出の獲得等への影響、デリバティブ取引に関して追加担保の提供を求められる可能性などがそれぞれあげられます。

(11)提携先との関係または提携先の業績変動に伴うリスク

当社グループでは、事業活動を促進するため、下記のように他の企業との提携を行っております。

・ ソニー生命は、エイゴン・グループと合弁で、個人年金保険専業の生命保険会社であるソニーライフ・エイゴン生命および再保険会社であるSA Reinsurance Ltd.を設立、営業しております。

・ ソニー銀行は、ATMサービスを口座保有者に提供するために他の金融機関等と提携しております。住宅ローンの取次ぎに関して住宅デベロッパー等と提携しているほか、株式会社セブン銀行等と銀行代理業務に関する業務提携を行っております。金融商品仲介サービスについて、マネックス証券株式会社と提携を行っております。

・ スマートリンクネットワークは、主に、eコマース上のクレジットカード決済や、コンビニ決済等の収納代行に係るサービスを展開しており、総合通販サイトやインターネットオークションサイトと提携しております。

これらの事業提携は、下記のような数々のリスクを伴います。

・ 提携先が、その事業目的の変化により当該提携に価値を見出さなくなる可能性があります。

・ 提携先が当社グループを優良な提携先とみなさなくなる可能性があります。

・ 提携先が財政上の困難やその他の当社がコントロールできない要因により、期待した役割を果たさない可能性があります。

・ 提携先の違法行為等により企業イメージが損なわれる可能性があります。

これらのリスクにより、事業戦略の遂行が困難になり、当社グループの業績および財政状態に悪影響を与える可能性があります。

(12)規制および行政指導等に伴うリスク

当社グループの事業はいずれも、厳格な法的規制および監督を受けております。当社グループの各会社は共通のブランドを用いて事業を行っているため、ある事業において法令違反等が発生した場合には、当社グループの事業全体に悪影響を及ぼす可能性があります。

・保険事業について

ソニー生命、ソニーライフ・エイゴン生命およびソニー損保は、保険業法やその他関連規制により金融庁の監督を受けております。主として契約者保護を目的とした保険業法やその他関連規制により、業務範囲の制限、資産運用における運用方法の制限、また、準備金、ソルベンシー・マージン比率の維持に関する規定がおかれております。金融庁は、免許の付与・取消しや情報の提供、帳簿や記録の検査等、広範な権限を保持しております。保険商品の導入や改定については、金融庁の許認可が必要となります。

なお、国際会計基準に関しては、負債の時価評価等、保険契約に関する会計基準の変更が検討されているところですが、我が国においてもこれに類似した基準が採用される場合には、当社グループにおいて多額の準備金の積み増しが必要となり、ソルベンシー・マージン比率に悪影響を与え、一部保険商品の収益性が損なわれる可能性があります。これらの保険事業に関する会計基準の変更、保険契約の契約者に対する税制の変更等は当社グループの保険事業に悪影響を与え、ひいては当社グループの業績および財政状態に悪影響を与える可能性があります。

さらに、ソニー生命およびソニーライフ・エイゴン生命は、生命保険契約者保護機構に会員として加入しております。同機構は、保険業法に基づき、設立・事業開始された法人であり、国内で事業を行う全ての生命保険会社が会員として加入しております。生命保険会社の保険契約者のための相互援助として、会員である生命保険会社の破綻があった場合、保険業界の保険金総額や責任準備金総額に占める割合に基づき、同機構より追加資金の拠出を求められる可能性があります。

・銀行事業について

ソニー銀行は、銀行法に基づく金融庁の監督を受けております。ソニー銀行の自己資本比率が、最低自己資本比率を下回るような場合には、金融庁から営業の全部または一部の停止を含む行政上の措置が課される可能性があります。また、金融庁やその他関係当局は、随時ソニー銀行の検査を行う権限を有しております。また、ソニー銀行は登録金融機関として外国為替証拠金取引を取り扱っており、金融商品取引法その他の関係法令および一般社団法人金融先物取引業協会の規則を遵守するとともに、各種禁止行為を行うことが禁じられ、金融商品取引法に基づく金融庁の監督を受けております。

わが国の金融サービス業界においては、規制緩和が進展しておりますが、当社グループの生命保険事業、損害保険事業、銀行事業は、それぞれ異なる規制に服しており、それぞれが独立して業務を遂行することが一般的に求められております。こうした各事業に独立性を要求する規制のために、当社グループの収益性を最大化するためのグループ横断的な戦略を柔軟に実行できない可能性があります。

なお、当社グループが、国際会計基準へ移行するに際しては、グループ全体にわたり人件費、業務委託費、システム関連費等が一時的に増加する可能性があります。

法規制、政策、慣例、財政その他の政策の将来における変更と、それが当社グループの事業に与える影響は予測が不可能であり、当社がコントロールしうるものではありません。例えば、平成19年9月に金融商品取引法ならびにこれに伴う改正保険業法および改正銀行法が施行された結果、一般投資家を保護する法律ならびに一定の保険商品およびその他の金融商品の販売に関する規制はより厳格になり、有価証券の販売に対する規制に類似したものとなっております。取扱商品の拡充や行政による関連規制の導入に関連して、当社グループはより大きなコンプライアンスリスクに晒されることになり、事業戦略遂行に影響を及ぼし、人材教育、コンプライアンスの強化・改善に関し追加的な支出が必要となる可能性があります。

また、ソニー損保およびソニー銀行はインターネットによる商品・サービスの提供を行っておりますが、こうしたオンライン上の事業活動も、法規制の対象となっており、これによりオペレーションにかかるコストが上昇したり活動が制限されたりする可能性があります。この法規制には、プライバシー、消費者保護、データの保存および保護、コンテンツ関連規制、「cookie」(インターネット上のウェブサイトを通じて特定のユーザーを識別し、利用履歴データを保存・管理するためのソフトウェア)などのソフトウェアの最終ユーザーのPCまたは他の情報端末へのインストール、価格設定、広告(成人および児童向け)、課税、著作権や商標権、販促、および課金などに関わるものが含まれており、これらの法規制遵守のために多額の費用を計上する可能性があります。また、これらの法規制を遵守できなかった場合、多額の罰金、その他の法的責任、当社グループの評判への損害などが生じる可能性があります。さらに、これらの法規制遵守のために行われるオンライン上の事業活動の変更や制限は当社グループの業績に悪影響を与える可能性があります。加えて、当社グループが依拠しているオンライン上の事業活動を保護する法令に変更が生じた場合、またはこのような保護を厳格に適用する解釈を裁判所が行った場合、当社グループの法的責任に対するリスクが増加し、法規制遵守のための費用の増加もしくは特定のオンライン上の事業活動に対する制限につながる可能性があります。

(13)ソニーグループとの関係について

・ソニーグループにおける位置づけ

ソニー㈱は当社の発行済株式総数(普通株式)の60.0%を保有しており、当社グループは、同社を中心とした企業グループ(以下「ソニーグループ」という。)に属しております。ソニーグループはエレクトロニクス、ゲーム、映画、音楽、金融等の事業を行っており、当社グループは、ソニーグループのビジネスセグメントにおいては金融分野に含まれております。

・役員の兼任

当社は、当社グループの経営に対する総合的な助言を得るために、当社グループ外からも取締役、監査役を招聘しておりますが、下記の者は本書提出日現在において、当社または当社の連結子会社の役員とソニー㈱の役職員を兼務しております。

|

氏名 |

当社における 役職 |

ソニー㈱における役職 |

就任理由 |

|

長 坂 武 見 |

取締役 (非常勤) |

業務執行役員 SVP※ 経理担当 |

経営に対する総合的な助言を得るため |

|

是 永 浩 利 |

監査役 (非常勤) |

経理センター 経理1部 統括部長 |

監査態勢の強化のため |

|

氏名 |

当社の連結子会社における役職 |

ソニー㈱における役職 |

就任理由 |

|

中 川 隆 之 |

ソニー損害保険㈱ 監査役(非常勤) |

経理センター 連結会計部 新連結システムGp 統括課長 |

監査態勢の強化のため |

|

竹 中 英 道 |

ソニー銀行㈱ 監査役(非常勤) |

経理センター 国際企画課 統括課長 |

監査態勢の強化のため |

※ SVPはシニア・バイス・プレジデントの略です。

当社グループに対するソニー㈱の出資比率が変更される等の理由により、当社グループとソニーグループの関係が変動すると、これらの人的関係も変動する可能性があります。

・ソニーグループとの取引

平成26年3月期において、当社グループはソニーグループの22社と取引があり、当社グループの収益に係る取引の総額は94億円、費用に係る取引の総額は102億円であります。これらのうち、重要な取引の内容については、後記「第5 経理の状況 1 連結財務諸表等(1)連結財務諸表 注記事項(関連当事者情報)」をご参照下さい。

(14)「ソニー」の商号・商標使用に関するリスク

当社および当社グループ各社は、ソニー㈱との間で商号・商標使用許諾契約を締結しており、これに基づき「ソニー」の名称を使用することを許諾されております。なお、これらの契約の内容については、後記「5 経営上の重要な契約等」をご参照下さい。これらの契約に基づく「ソニー」の名称を使用する当社グループの権利は、ソニー㈱が当社の議決権の過半数を継続所有すること、当社グループ各社については当社の当該会社に対する議決権割合が減少しないこと等が条件となっております。これらの契約に基づき、当社グループはソニー㈱にロイヤリティを支払い、また、契約で定められた使用目的以外に商標を使用する等の場合は事前にソニー㈱の承認を得なければなりません。

当社は「ソニー」の名称が、当社グループのブランド認知度や成長に貢献していると考えており、ソニー㈱による当社の株式保有比率の低下等により上記商号・商標使用許諾契約が終了する場合には、当社グループの営業、マーケティング、業績に悪影響を及ぼす可能性があります。

また、ソニー㈱や当社グループ以外のソニーグループ会社について、例えば信用力や業績などに起因するマイナスのイメージが生じた場合、当社グループの企業イメージが損なわれることなどにより、当社グループの業績に悪影響を及ぼす可能性があります。

(15)ソニー㈱との資本関係に関するリスク

ソニー㈱は当社の発行済株式総数(普通株式)の60.0%を保有しております。従って、当社の取締役、監査役の選任・解任や合併等の組織再編、重要な資産・事業の全部または重要な一部の譲渡、定款の変更および剰余金の処分等、株主の承認が必要となるすべての事項に関して、他の株主の意向や利益にかかわらず、ソニー㈱が今後も影響を与える可能性があります。また、ソニー㈱を頂点とするソニーグループにおいて、風評リスク等が顕在化した場合、当社グループに対しても当該リスクが伝播する可能性があります。

(16)親会社が当社と異なる会計基準で財務諸表等を作成・報告していることによるリスク

当社の財務諸表は日本の会計基準に則って作成されているのに対し、当社の親会社であるソニー㈱の連結財務諸表は、米国会計基準に則って作成されております。日本会計基準と米国会計基準は、保険契約の新規獲得費用の認識、責任準備金、複合金融商品の時価評価会計等を含む多くの点で大きく異なっております。ソニー㈱は、通常当社の決算発表に先だって決算発表を行います。当社グループの範囲は、ソニーグループの金融分野の範囲と合致するため、ソニー㈱による連結業績発表や連結業績見通しの発表が当社株式の取引に影響を与える可能性があります。ソニー㈱と当社の会計基準が異なることと、決算発表時期が異なることにより、当社普通株式の株価のボラティリティが増大する可能性があります。

(17)ソニー㈱およびその関係会社からのサービスの提供に関するリスク

当社グループは、ソニー㈱およびその関係会社との間で、多くの契約を結んでおります。ソニー㈱の連結子会社である広告代理店との間では、ソニーグループ会社のメディア集中購買に参加する形で契約を締結しているほか、オフィス機器やオフィススペースのリース、ローンに伴う事務処理・保証等の業務委託に加え、当社グループでは、部長職以上では該当ありませんが、一般社員のソニーグループ会社からの出向者を受け入れております。さらに、当社グループ各社の取締役および監査役には、ソニーグループ会社の取締役、執行役、または監査役を兼任している者がおります。こうした取引における不利な変更があった場合、またはこれらサービス若しくは当社とソニーグループ会社との関係の継続が不可能となった場合には、当社グループの業績に悪影響を与える可能性があります。

(18)システムリスク

当社グループが保有している情報システムおよび外部委託先の情報システムには、インターネットを利用したマーケティング販売チャネル、ポートフォリオ・マネジメント・ツール、保険契約管理や預金・貸出金管理、カード決済/クレジット決済、統計データ、個人情報を扱うバックオフィスシステム等があります。顧客からの申込受付、支払いその他の取引等を適切に処理できない場合を含め、インターネットやシステムの障害・停止、システム企画・開発の不備を原因とする直接・間接のコストの発生は、業務に重大な影響を与える可能性があります。そのような事態は、業務の遅延による顧客の不満、ひいては行政処分、損害賠償訴訟等につながり、当社グループのイメージの悪化、収入・手数料その他の事業機会の減少をもたらす可能性があります。当社グループや外部委託先、提携先のITその他のシステムは、下記のような様々な障害により影響を受ける可能性があります。

・ ネットワークやシステムアーキテクチャにおける欠陥および誤動作を含む、ハードウェア・ソフトウェアの欠陥および誤動作

・ 想定を超えた利用量

・ 事故・火災・自然災害

・ 停電

・ 人為的な過失、サボタージュ、ハッキング・破壊活動等

・ コンピューターウイルス

さらに、当社グループおよび外部委託先・提携先の業務ならびにITその他のシステムは首都圏に集中しており、首都圏での地震やその他災害により事業に支障をきたす可能性があります。そのような場合に、当社グループおよび外部委託先・提携先が速やかに業務を再開できない可能性があります。

(19)重要な業務の外部委託先に係るリスク

当社グループは、下記のような業務を第三者に委託しております。

・ 主要な情報システムの開発・保守・運用

・ カスタマーセンターの電話・情報管理システムの開発・保守・運用

・ 顧客・株主向け各種変更通知等の印刷・発送

・ ソニー損保の契約者が事故にあった場合のロードサービス、損害調査サービス

・ ソニー銀行の口座保有者に対するATMサービス

・ ソニー銀行のカードローンに関する借入人の信用評価と保証サービス

・ ソニー銀行のクレジットカードシステムの開発・保守・運用

・ 文書保管

・ その他バックオフィス業務

これらの業務に関し、外部委託先が効率的に合理的なコストで業務を継続し、当社グループの事業の拡大にあわせて適切に業務を拡大できるという保証はありません。システム停止、処理能力超過等によりこれらのサービスが停止した場合、当社グループが顧客に対しサービスを提供できないこととなり、当社グループのイメージに悪影響を及ぼす可能性があります。さらに、当社グループはかかるサービスの代替手段を速やかにかつ合理的なコストで導入することができない可能性があり、その場合、追加的な費用が発生する可能性があります。これらの理由により、かかるサービスの停止が当社グループの事業および業績に悪影響を与える可能性があります。

(20)個人情報漏えいに関するリスク

当社グループは、外部委託先に委託しているものも含め、オンラインサービスおよび集中的なデータ管理を広範囲で活用していることから、安全な機密情報の維持・伝達が重要となっております。顧客・株主情報の紛失・漏えい、盗難、当社グループあるいは外部委託先、提携先のITその他のシステムにおけるセキュリティ侵害が起こらない保証はありません。当社グループが個人情報を紛失した場合や、第三者が当社グループ、提携先、外部委託先等のネットワークセキュリティを破り顧客・株主の個人情報を不正利用した場合等には、当社グループに対し訴訟を提起される可能性があり、また企業イメージが悪化する可能性があります。当社グループの役職員による顧客・株主情報の紛失、漏えい、不正利用についても同様です。顧客・株主情報の紛失、漏えい、不正利用、その他セキュリティの侵害は、当社グループの信頼性に悪影響を与え、事業および業績に悪影響を及ぼす可能性があります。

(21)従業員、代理店、第三者の供給業者または顧客の不正により損失を被るリスク

従業員、代理店、第三者の供給業者および顧客による詐欺やその他の不正、例えば、違法な販売活動、詐欺、なりすまし犯罪、個人情報の紛失等により損失を被るリスクがあります。特に、ソニー生命のライフプランナーや代理店およびソニーライフ・エイゴン生命の代理店、ならびにソニー銀行の銀行代理業者はそれぞれ相当程度の裁量をもって活動しており、顧客と直接の関係を持ち、その個人的・経済的情報を知りうる立場にあります。さらに、一部の第三者の供給業者も顧客に関する個人的・経済的情報を知りうる立場にあります。

また、顧客も、口座の不正利用や口座開設における虚偽の個人情報の申告等、詐欺的行為を行う可能性があります。こうした詐欺的行為は事前に防止、察知することが困難であり、またその損失を回復することは困難です。これらの行為により当社グループのイメージも悪化する可能性がありますが、特に、顧客がマネーローンダリングやその他の違法行為のために口座を利用した場合、当社グループのイメージは大きく悪化し、多大な法的責任を負う可能性があり、また行政処分の対象となる可能性があります。

(22)リスク管理方針およびリスク管理マニュアルが予期せざるリスクに対し適正に機能しないリスク

当社グループのリスク管理は、流動性リスクおよび投資活動に関連したその他のリスクに加え、事務リスク、システムリスク、保険引受リスク、法務リスク、風評リスクおよび事業継続リスク等を含めた一連のリスクに対処することを企図しております。しかし、当社グループが商品やサービスを多様化し、顧客基盤を拡充するに伴い、これらのリスクを管理するために必要なシステムおよびリスク管理の改善を行うことが困難となる可能性があります。リスク管理方針およびリスク管理マニュアル等は、事業に伴う様々なリスクに関連した損失防止に有効でない可能性があります。

これらの方針やマニュアル等が有効に機能しない場合には、当社グループの業績に多大な悪影響を及ぼし、損失を生じさせる可能性があります。

2.業界に係るリスク

(1)競争状況に関するリスク

金融業界は、激しい競争状況におかれております。さらに近年、生命保険業界と損害保険業界間、保険業界、銀行業界、証券業界間の障壁が緩和され、新しい競争圧力が生じております。

・保険事業について

生命保険業界においては、伝統的な保険会社に加え、インターネットのみで生命保険を販売する会社の参入も見られるほか、外資系の競業他社および全国共済農業協同組合連合会、全国労働者共済生活協同組合連合会、日本生活協同組合連合会等も同様の生命保険商品を提供しており、競合関係にあります。

損害保険業界においては、代理店を通して契約を獲得する従来型の保険会社に加え、ソニー損保のように電話やインターネットによるダイレクトマーケティングによって保険を販売している保険会社とも競合しております。近年は、大手既存保険会社によるダイレクトマーケットへの参入や異業種からの損害保険市場への参入等も見られます。

保険業界において、競合他社の有する優位性には以下が含まれます。

・ 資本力と財務格付け

・ ブランド力

・ 他の金融機関との提携等による強力なマーケティング、販売ネットワーク

・ 価格優位性

・ 顧客基盤

・ 幅広い商品およびサービス

・銀行事業について

ソニー銀行は個人向けの資産管理および融資業務の提供に注力しており、個人向け金融サービス市場における激しい競争に直面しております。近年、都市銀行をはじめとする既存金融機関は、個人向け金融サービス市場での取り組みにより重点を置いており、インターネット等を利用した個人向け金融サービス業務を拡大しております。また、ソニー銀行は、多くの銀行が提供している金利よりも通常低い金利で、住宅金融支援機構と協力して長期固定金利住宅ローンを提供しているノンバンクとも競合します。また、ソニー銀行は、個人向け金融サービスの提供に関し既存証券会社やネット証券、外国為替証拠金取引業者との競争にも直面しております。ソニー銀行の顧客との主たる接点はインターネットであり、取引を対面で行うことができる金融機関を選好する顧客にはアピールしづらい可能性があります。

なお、銀行業界と証券業界の間の規制上の障壁は、現在、さらに緩和されており、例えば、共通の持株会社の下で事業を営む銀行と証券会社が顧客情報を共有することを許容し、銀行と証券会社がより幅広いサービスを提供できるようになりました。大規模な既存の金融コングロマリットに有利となる規制緩和措置は、わが国における金融サービス業界のさらなる統合に繋がる可能性があります。異なる金融サービス業界間の参入障壁が継続的に緩和するにつれて、様々な国内外の金融機関が拡大しつつあるビジネスチャンスを活用しようとするため、当社はこれらの業界間の競合は激化し続けると予測しております。

また、当社グループは、通常貯金その他の個人向け銀行業務や保険業務を行う日本郵政株式会社グループとも競合する可能性があります。日本郵政株式会社グループは全国に多数の郵便局を有し、近年、生命保険業務、銀行業務を拡充しており、今後も生命保険、個人資産運用商品、その他の幅広い金融商品・サービスが強化されることで金融業界の競争はさらに激化すると考えられます。

こうしたわが国における金融サービス市場における競合の激化により、当社グループの事業および業績が悪影響を受ける可能性があります。

(2)顧客・人口動態の変化によるリスク

・生命保険事業について

日本の人口の高齢化および長期にわたる不況により、生命保険業界は全体として、解約率の上昇や新規契約の減少という影響を受けてきました。ソニー生命の商品開発およびマーケティングは、中期的には比較的安定的に推移すると見込まれている30歳代から40歳代の顧客を、ソニーライフ・エイゴン生命の商品開発およびマーケティングは今後増加が見込まれる50歳代以降の顧客を主たるターゲットとしておりますが、総人口の減少が、当社グループの事業および業績に想定外の悪影響を及ぼす可能性があります。

・損害保険事業について

ソニー損保の主たる商品である自動車保険の市場は、横ばい傾向にあります。これは国内の新車登録台数の増加が安定しないことや、軽自動車等比較的安価な車両が保有契約台数に占める割合が増えていることから1車両あたりの保険料の平均額が減少傾向にあること、さらに、契約を継続することにより割引が進行する契約者が多いことから、保険料の平均額が減少傾向にあることによっております。ソニー損保やその他のダイレクト損保会社は、近年マーケットシェアを伸ばしておりますが、ソニー損保の戦略は、ダイレクト損保会社が市場全体においてさらにマーケットシェアを拡大し続けることを前提としております。例えば、顧客が、ダイレクト損保会社一般について、ダイレクト損保会社以外の競合他社よりも信頼性、またはサービスの水準が低いと考える場合、ダイレクト損保会社のマーケットシェアが期待どおりに成長しない可能性があります。また、ダイレクトマーケティングが顧客に受け入れられずシェアが伸び悩むような場合には、当社グループの業績に悪影響を与えます。

・銀行事業について

ソニー銀行の顧客との主たる接点はインターネットです。当社グループが銀行事業において成長を持続できるか否かは、インターネット専業の金融機関によるインターネット等を利用した銀行サービスおよび金融商品仲介サービスがこれまでのように支持されていくかどうかによります。情報セキュリティ上の懸念、またはその他の理由によってインターネットの利用度が低下した場合、あるいは顧客が取引を対面で行うことができる金融機関への選好を示した場合は、インターネット等を利用した銀行サービスおよび金融商品仲介サービスに対する需要が期待どおりに成長しない可能性があります。インターネット等を利用した銀行サービスおよび金融商品仲介サービスが継続的に成長しない場合、または成長率が低下した場合には、当社グループの成長見通しおよび業績に悪影響を及ぼす可能性があります。

(3)個人向け金融サービス市場における技術等の進歩に対応できないリスク

個人向け金融市場は現在急速な技術的変化に晒されており、顧客の要求の変化、新商品・サービス導入の早期化、業界基準の変化等が見られます。インターネットやダイレクトマーケティングチャネルを効率的に利用できることは当社グループの成長の鍵であり、将来の成功は、適時かつ費用効率のよい態様による一部既存サービスの促進、新サービスの開発に依存しております。こうした技術的変化や顧客の要求の変化、業界基準の変化に対応できない場合、対応策への投資が費用効率の悪いものとなった場合、当社グループの事業や成長見通し、業績に悪影響を及ぼす可能性があります。

(4)大規模災害に関するリスク

ソニー損保は、天候の異変等により自動車保険において予測不能な損失を被る可能性があります。

ソニー生命およびソニーライフ・エイゴン生命も、感染症等の疫病が発生した場合の保険金等の支払い、地震、津波その他地域的な災害が人口密集地域に発生した場合に多額の保険金等の支払いが発生するリスクに晒されております。各保険子会社は、保険業法上の基準や業界の慣行、会計基準に則った危険準備金、または異常危険準備金を積み立てておりますが、これらの準備金が実際の保険金等の支払いに十分でない可能性があります。

また、ソニー銀行も、大規模災害の発生に伴う経済情勢の悪化による貸倒れや、担保価値の下落等から貸倒引当金の積み増しが必要となること等により、与信関連コストが増加する場合があります。

さらに、物理的な損害等により当社グループの業務が滞る可能性もあり、当社グループがこれらのリスクに適切に対応できなかった場合には、業績および財政状態に悪影響を及ぼす可能性があります。

3.持株会社としてのリスク

当社は金融持株会社であり、収入の大部分は当社が直接保有している子会社からの配当となっております。一定の状況下では、保険業法、銀行法および会社法上の規制等により、子会社が当社に支払うことができる配当の金額が制限される場合があります。また、子会社が十分な利益を計上することができず、当社に対して配当を支払えない状況が生じた場合等には、当社はその株主に対して配当を支払えなくなる可能性があります。

5【経営上の重要な契約等】

商号・商標使用許諾契約

当社および当社グループ各社の商号に用いられる「ソニー」および「Sony」を一部に使用した商標はソニー㈱に帰属しており、かかる商標等の使用に関し、当社および当社グループ各社はソニー㈱との間で、下記のとおり使用許諾契約を締結しています。なお、当社、ソニー生命およびソニー損保は平成18年8月31日付、ソニー銀行は平成18年3月31日付で、ソニー㈱とそれぞれ下記契約の原契約を締結いたしましたが、その後これらを変更し、現在では下記契約を締結しております。

|

締結年月日 |

契約の名称 |

契約当事者 |

契約の概要 |

|

平成19年 7月31日 |

商号・商標 使用許諾 契約 |

当社/ ソニー㈱ |

「ソニー」および「Sony」を当社の遂行する事業の目的において商号および商標として使用することの許諾を受けること等を内容とする契約。原則として当社が存続する限り有効。但し、ソニー㈱の当社における保有議決権比率が過半数に満たなくなった場合、又はそのおそれがある場合等には、ソニー㈱に契約解除権が生ずる。 |

|

平成19年 7月31日 |

商号・商標 使用許諾 契約 |

ソニー生命/ ソニー㈱ |

「ソニー」および「Sony」をソニー生命の遂行する事業の目的において商号および商標として使用することの許諾を受け、各事業年度の経常利益の一定割合を限度として、ソニー生命の対象売上高に応じた金額を、対価として支払うこと等を内容とする契約。但し、対価の支払は、繰越利益剰余金からその年度の対価を差し引いた金額が正の値とならない場合には、発生しない。原則としてソニー生命が存続する限り有効。但し、ソニー生命における当社の保有議決権比率が契約締結時点に比して減少した場合、若しくはソニー㈱の当社における保有議決権比率が過半数に満たなくなった場合、又はそれらのおそれがある場合等には、ソニー㈱に契約解除権が生ずる。 |

|

平成19年 7月31日 |

商号・商標 使用許諾 契約 |

ソニー損保/ ソニー㈱ |

「ソニー」および「Sony」をソニー損保の遂行する事業の目的において商号および商標として使用することの許諾を受け、各事業年度の経常利益の一定割合を限度として、ソニー損保の対象売上高に応じた金額を、対価として支払うこと等を内容とする契約。但し、対価の支払は、繰越利益剰余金からその年度の対価を差し引いた金額が正の値とならない場合には、発生しない。原則としてソニー損保が存続する限り有効。但し、ソニー損保における当社の保有議決権比率が契約締結時点に比して減少した場合、若しくはソニー㈱の当社における保有議決権比率が過半数に満たなくなった場合、又はそれらのおそれがある場合等には、ソニー㈱に契約解除権が生ずる。 |

|