第4【提出会社の状況】

1【株式等の状況】

(1)【株式の総数等】

①【株式の総数】

|

種類 |

発行可能株式総数(株) |

|

普通株式 |

440,000,000 |

|

計 |

440,000,000 |

②【発行済株式】

|

種類 |

事業年度末現在発行数(株) (2014年3月31日) |

提出日現在発行数(株) (2014年6月26日) |

上場金融商品取引所名または登録認可金融商品取引業協会名 |

内容 |

|

普通株式 |

199,566,770 |

199,566,770 |

東京証券取引所市場第一部 ニューヨーク証券取引所 |

単元株式数100株 |

|

計 |

199,566,770 |

199,566,770 |

- |

- |

(注) 提出日現在の発行数には、2014年6月1日からこの有価証券報告書提出日までの新株予約権の行使により発行された株式数は含まれておりません。

(2)【新株予約権等の状況】

会社法に基づき発行した新株予約権は、次のとおりであります。

(2010年6月24日取締役会決議)

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

|

新株予約権の数 |

2,880個 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

- |

|

新株予約権の目的となる株式の種類 |

普通株式 |

同左 |

|

新株予約権の目的となる株式の数 |

288,000株 |

同左 |

|

新株予約権の行使時の払込金額 |

1株当たり 2,089円 |

同左 |

|

新株予約権の行使期間 |

2011年4月1日~2015年3月31日 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格および資本組入額 |

発行価格 2,089円 資本組入額 1,312円 |

同左 |

|

新株予約権の行使の条件 |

(注)1. |

同左 |

|

新株予約権の譲渡に関する事項 |

(注)2. |

同左 |

|

代用払込みに関する事項 |

──── |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

──── |

(注)1.(1)新株予約権の相続は認めない。

(2)各新株予約権の一部を行使することはできない。

(3)行使された新株予約権の目的である株式に1単元未満の株式が含まれる場合は、かかる1単元未満の株式については、会社法第192条第1項に定める買取請求がなされたものとする。行使された新株予約権の目的である株式に1単元未満の株式が含まれるかどうかは、同時に行使されたすべての新株予約権の目的である株式を合算して判定するものとする。

2.(1)新株予約権の譲渡による取得については、取締役会の承認を要する。ただし、譲渡により取得する者が当社である場合には、取締役会は当該譲渡を承認したものとみなす。

(2)当社は、以下の各号の場合、新株予約権を無償で取得する。なお、下記(ロ)における新株予約権の行使を認めるのに相当であるかの判断、ならびに(ホ)および(へ)における新株予約権の行使を認めないことの判断については、代表取締役に一任する。

(イ)当社が消滅会社となる合併契約、当社が分割会社となる分割契約もしくは分割計画、当社が完全子会社となる株式交換契約または株式移転計画につき株主総会で承認(株主総会の承認が不要な場合には取締役会決議とする。)がなされたとき。

(ロ)新株予約権を有する者(以下「新株予約権者」という。)が当社または当社の子会社の取締役、監査役、執行役員、従業員、顧問、嘱託その他これらに準じる地位のいずれも有しなくなったとき(ただし、当社が新株予約権の行使につき相当と認め、新株予約権者に通知した場合を除く。)。

(ハ)新株予約権者が死亡したとき。

(ニ)新株予約権者が当社所定の書面により新株予約権の全部または一部を放棄する旨を申し出たとき。

(ホ)新株予約権者が理由の如何を問わず当社と競合する事業を営む会社の役員または従業員となったとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(へ)新株予約権者が権利行使に際し法令もしくは社内規定または当社と被割当者が締結する新株予約権割当契約(外国人の被割当者については、Rules of the Advantest Corporation Incentive Stock Option Plan 2010)の規定に違反したとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(2011年6月24日取締役会決議)

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

|

新株予約権の数 |

9,500個 |

9,380個 |

|

新株予約権のうち自己新株予約権の数 |

- |

- |

|

新株予約権の目的となる株式の種類 |

普通株式 |

同左 |

|

新株予約権の目的となる株式の数 |

950,000株 |

938,000株 |

|

新株予約権の行使時の払込金額 |

1株当たり 1,529円 |

同左 |

|

新株予約権の行使期間 |

2012年4月1日~2016年3月31日 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格および資本組入額 |

発行価格 1,529円 資本組入額 1,013円 |

同左 |

|

新株予約権の行使の条件 |

(注)1. |

同左 |

|

新株予約権の譲渡に関する事項 |

(注)2. |

同左 |

|

代用払込みに関する事項 |

──── |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

──── |

(注)1.(1)新株予約権の相続は認めない。

(2)各新株予約権の一部を行使することはできない。

(3)行使された新株予約権の目的である株式に1単元未満の株式が含まれる場合は、かかる1単元未満の株式については、会社法第192条第1項に定める買取請求がなされたものとする。行使された新株予約権の目的である株式に1単元未満の株式が含まれるかどうかは、同時に行使されたすべての新株予約権の目的である株式を合算して判定するものとする。

2.(1)新株予約権の譲渡による取得については、取締役会の承認を要する。ただし、譲渡により取得する者が当社である場合には、取締役会は当該譲渡を承認したものとみなす。

(2)当社は、以下の各号の場合、新株予約権を無償で取得する。なお、下記(ロ)における新株予約権の行使を認めるのに相当であるかの判断、ならびに(ホ)および(へ)における新株予約権の行使を認めないことの判断については、代表取締役に一任する。

(イ)当社が消滅会社となる合併契約、当社が分割会社となる分割契約もしくは分割計画、当社が完全子会社となる株式交換契約または株式移転計画につき株主総会で承認(株主総会の承認が不要な場合には取締役会決議とする。)がなされたとき。

(ロ)新株予約権を有する者(以下「新株予約権者」という。)が当社または当社の子会社の取締役、監査役、執行役員、従業員、顧問、嘱託その他これらに準じる地位のいずれも有しなくなったとき(ただし、当社が新株予約権の行使につき相当と認め、新株予約権者に通知した場合を除く。)。

(ハ)新株予約権者が死亡したとき。

(ニ)新株予約権者が当社所定の書面により新株予約権の全部または一部を放棄する旨を申し出たとき。

(ホ)新株予約権者が理由の如何を問わず当社または当社の子会社と競合する事業を営む会社の役員または従業員となったとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(へ)新株予約権者が権利行使に際し法令もしくは社内規定または当社と被割当者が締結する新株予約権割当契約(外国人または当社の国外子会社の取締役もしくは従業員である被割当者については、Rules of the Advantest Corporation Incentive Stock Option Plan 2011)の規定に違反したとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(2011年7月4日取締役会決議)

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

|

新株予約権の数 |

(注)1. |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

- |

|

新株予約権の目的となる株式の種類 |

普通株式 |

同左 |

|

新株予約権の目的となる株式の数 |

(注)1. |

同左 |

|

新株予約権の行使時の払込金額 |

(注)1. |

同左 |

|

新株予約権の行使期間 |

(注)1. |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格および資本組入額 |

発行価格 (注)1. 資本組入額 (注)2. |

同左 |

|

新株予約権の行使の条件 |

(注)3. |

同左 |

|

新株予約権の譲渡に関する事項 |

(注)4. |

同左 |

|

代用払込みに関する事項 |

──── |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

──── |

|

(注)1.

|

プ ラ ン 名 |

新株予約権の数(個)および 新株予約権の目的となる株式の数 (株) |

新株予約権の行使時の 払込金額および 新株予約権の行使により 株式を発行する場合の 株式の発行価格 (米ドル) |

行使期間 |

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

||||

|

|

3 |

11,903 |

11,903 |

8.72 |

2011年7月20日~2015年12月2日 |

|

6 |

8,695 |

8,695 |

10.11 |

2011年7月20日~2016年11月30日 |

|

|

12 |

10,351 |

10,351 |

10.64 |

2011年7月20日~2017年11月30日 |

|

|

13 |

31,053 |

31,053 |

11.04 |

2011年7月20日~2017年11月30日 |

|

|

14 |

11,903 |

11,903 |

11.11 |

2011年7月20日~2015年12月2日 |

|

|

17 |

8,695 |

8,695 |

12.03 |

2011年7月20日~2016年11月30日 |

|

|

|

18 |

8,695 |

8,695 |

12.09 |

2011年7月20日~2016年11月30日 |

|

|

22 |

61,491 |

61,491 |

12.31 |

2011年7月20日~2015年1月23日 |

|

|

23 |

3,255 |

3,255 |

12.42 |

2011年7月20日~2014年9月9日 |

|

|

27 |

11,903 |

11,903 |

12.96 |

2011年7月20日~2015年12月2日 |

|

|

29 |

7,345 |

7,345 |

13.16 |

2011年7月20日~2014年10月19日 |

|

|

30 |

8,695 |

8,695 |

13.23 |

2011年7月20日~2016年11月30日 |

|

|

31 |

2,855 |

2,855 |

13.39 |

2011年7月20日~2015年3月14日 |

|

|

34 |

11,903 |

11,903 |

13.89 |

2011年7月20日~2015年12月2日 |

|

|

38 |

5,720 |

5,720 |

14.47 |

2011年7月20日~2014年7月19日 |

|

|

39 |

4,401 |

- |

14.48 |

2011年7月20日~2014年5月17日 |

|

|

40 |

3,026 |

3,026 |

14.64 |

2011年7月20日~2015年7月18日 |

|

|

60 |

338,465 |

338,465 |

19.05 |

2011年7月20日~2016年1月16日 |

|

|

61 |

2,419 |

2,419 |

19.10 |

2011年7月20日~2015年9月18日 |

|

|

63 |

880 |

880 |

19.48 |

2011年7月20日~2016年1月16日 |

|

|

64 |

14,301 |

14,301 |

19.71 |

2011年7月20日~2015年11月14日 |

|

|

68 |

5,545 |

5,545 |

20.86 |

2011年7月20日~2016年3月13日 |

|

|

72 |

6,210 |

6,210 |

22.84 |

2011年7月20日~2014年12月2日 |

|

|

プ ラ ン 名 |

新株予約権の数(個)および 新株予約権の目的となる株式の数 (株) |

新株予約権の行使時の 払込金額および 新株予約権の行使により 株式を発行する場合の 株式の発行価格 (米ドル) |

行使期間 |

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

||||

|

|

75 |

6,210 |

6,210 |

24.14 |

2011年7月20日~2014年12月2日 |

|

|

84 |

6,210 |

6,210 |

31.02 |

2011年7月20日~2014年12月2日 |

|

|

85 |

6,210 |

6,210 |

31.92 |

2011年7月20日~2014年12月2日 |

2.新株予約権の行使により株式を発行する場合において増加する資本金の額は、会社計算規則第17条第1項に従い算出される資本金等増加限度額の2分の1の金額とし、計算の結果1円未満の端数が生じたときは、その端数を切り上げる。

3.(1)割当適格者としての地位の喪失

(イ)新株予約権を有する者(以下、「新株予約権者」という。)は、割当適格者としての地位を喪失した場合(ただし、下記(2)および(3)の場合を除く。)、当該割当適格者としての地位を喪失した日から3ヵ月後の応答日または上記1.に定める行使期間の最終日のいずれか早い日までに限り、その保有する新株予約権を行使できるものとする。この場合、かかる割当適格者としての地位を喪失した日において行使可能となっていない新株予約権は以後一切行使できないものとする。

(ロ)新株予約権者は、死亡、身体障害またはthe U.S. Internal Revenue Code of 1986(その後の変更を含む。)のSection 409Aに規定される事由による離職により割当適格者としての地位を喪失した場合、当該割当適格者としての地位を喪失した日から1年後の応答日または上記1.に定める行使期間の最終日のいずれか早い日までに限り、その保有する新株予約権を行使できるものとする。この場合、かかる割当適格者としての地位を喪失した日において行使可能となっていない新株予約権は以後一切行使できないものとする。本項における「身体障害」とは、医学的に見て死亡または12ヶ月以上続くことが予期される肉体または精神的な機能障害により業務に従事できなくなることをいう。

(ハ)新株予約権者は、当社ないし当社外国子会社が行う早期退職プログラムまたは労働管理計画に参加することにより割当適格者としての地位を喪失した場合、当該早期退職プログラムまたは労働管理計画において認められる新株予約権について、当該割当適格者としての地位を喪失した日から3ヵ月後の応答日または上記1.に定める行使期間の最終日のいずれか早い日までに限り、その保有する新株予約権を行使できるものとする。

(2)支配権の異動

他の規定に関わらず、新株予約権者は、当社について支配権の異動が生じた場合または支配権の異動に伴い当該新株予約権者の雇用契約が解除される場合、その保有する新株予約権の全部または一部につき行使を行うことができる(ただし、当社が当該新株予約権の行使につき相当と認め、新株予約権者に通知した範囲に限る。)。

「支配権の異動」とは、以下の場合をいう。

(イ)当社を当事者とする合併、会社分割または株式交換もしくは株式移転(以下、これらの組織再編行為を総称して「組織再編」という。)が行われた場合であって、かかる組織再編の効力発生日の直前に当社の株主でない者が、効力発生日の直後において、(a)当該組織再編の結果として生ずる会社(当社が分割会社となる会社分割を行う場合、および当社が完全親会社となる株式交換を行う場合には、組織再編の結果として生ずる会社とは、当社を指すものとする。)および(b)当該組織再編の結果として生ずる会社の直接または間接の親会社(もしあれば)の発行済株式の総議決権の50%以上を保有することとなる場合

(ロ)当社が全部または実質的に全部の資産の売却、譲渡その他の処分を行った場合

(ハ)(a)取締役の構成が変更される24ヶ月前の日から取締役となっている者(以下、本項において「当初取締役」という。)または(b)(x)当初取締役および(y)当初取締役の総数の過半数の推薦により当社の取締役に就任した者の合計の過半数の賛成により取締役候補者となり当社の取締役として選任された者の数が当社取締役会の構成員の50%未満となった結果、当社取締役会の構成が変更された場合

(ニ)第三者が直接または間接に当社の発行済議決権総数の30%以上の議決権を有する証券の実質所有者(U.S. Securities Exchange Act of 1934(その後の変更を含む。以下同じ。)のRule 13d-3に定義される。)となる取引が実行された場合。本項における「第三者」とは、U.S. Securities Exchange Act of 1934のSection 13(d)および14(d)において使用される「person」と同一の意味を有するが、(a)当社、当社の親会社または子会社(もしあれば)の従業員給付制度における受託者その他の証券受託保管者、および(b)当社の株主がその当社の普通株式の所有割合と実質的に同一の割合で直接または間接に保有している会社を含まないものとする。

(ホ)当社の設立準拠地を変更することのみを目的とする取引を実行する場合、および当社の持株会社を設立することのみを目的とする取引において当該取引の直前の当社の株主が実質的に同一の株式保有割合により当該持株会社の株式を保有する取引を実行する場合は、支配権の異動には該当しないものとする。

(3)各新株予約権の一部を行使することはできない。

(4)行使された新株予約権の目的である株式に1株未満の株式が含まれる場合は、これを切り捨てる。

4.新株予約権の譲渡による取得については、取締役会の承認を要する。ただし、譲渡により取得する者が当社である場合には、取締役会は当該譲渡を承認したものとみなす。

(2011年7月27日取締役会決議)

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

|

新株予約権の数 |

4,310個 |

4,250個 |

|

新株予約権のうち自己新株予約権の数 |

- |

- |

|

新株予約権の目的となる株式の種類 |

普通株式 |

同左 |

|

新株予約権の目的となる株式の数 |

431,000株 |

425,000株 |

|

新株予約権の行使時の払込金額 |

1株当たり 1,529円 |

同左 |

|

新株予約権の行使期間 |

2012年4月1日~2016年3月31日 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格および資本組入額 |

発行価格 1,529円 資本組入額 895円 |

同左 |

|

新株予約権の行使の条件 |

(注)1. |

同左 |

|

新株予約権の譲渡に関する事項 |

(注)2. |

同左 |

|

代用払込みに関する事項 |

──── |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

──── |

(注)1.(1)新株予約権の相続は認めない。

(2)各新株予約権の一部を行使することはできない。

(3)行使された新株予約権の目的である株式に1単元未満の株式が含まれる場合は、かかる1単元未満の株式については、会社法第192条第1項に定める買取請求がなされたものとする。行使された新株予約権の目的である株式に1単元未満の株式が含まれるかどうかは、同時に行使されたすべての新株予約権の目的である株式を合算して判定するものとする。

2.(1)新株予約権の譲渡による取得については、取締役会の承認を要する。ただし、譲渡により取得する者が当社である場合には、取締役会は当該譲渡を承認したものとみなす。

(2)当社は、以下の各号の場合、新株予約権を無償で取得する。なお、下記(ロ)における新株予約権の行使を認めるのに相当であるかの判断、ならびに(ホ)および(へ)における新株予約権の行使を認めないことの判断については、代表取締役に一任する。

(イ)当社が消滅会社となる合併契約、当社が分割会社となる分割契約もしくは分割計画、当社が完全子会社となる株式交換契約または株式移転計画につき株主総会で承認(株主総会の承認が不要な場合には取締役会決議とする。)がなされたとき。

(ロ)新株予約権を有する者(以下「新株予約権者」という。)が当社または当社の子会社の取締役、監査役、執行役員、従業員、顧問、嘱託その他これらに準じる地位のいずれも有しなくなったとき(ただし、当社が新株予約権の行使につき相当と認め、新株予約権者に通知した場合を除く。)。

(ハ)新株予約権者が死亡したとき。

(ニ)新株予約権者が当社所定の書面により新株予約権の全部または一部を放棄する旨を申し出たとき。

(ホ)新株予約権者が理由の如何を問わず当社または当社の子会社と競合する事業を営む会社の役員または従業員となったとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(へ)新株予約権者が権利行使に際し法令もしくは社内規定または当社と被割当者が締結する新株予約権割当契約(外国人または当社の国外子会社の取締役もしくは従業員である被割当者については、Rules of the Advantest Corporation Incentive Stock Option Plan 2011)の規定に違反したとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(2012年6月26日取締役会決議)

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

|

新株予約権の数 |

21,750個 |

21,520個 |

|

新株予約権のうち自己新株予約権の数 |

- |

- |

|

新株予約権の目的となる株式の種類 |

普通株式 |

同左 |

|

新株予約権の目的となる株式の数 |

2,175,000株 |

2,152,000株 |

|

新株予約権の行使時の払込金額 |

1株当たり 1,207円 |

同左 |

|

新株予約権の行使期間 |

2013年4月1日~2017年3月31日 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格および資本組入額 |

発行価格 1,207円 資本組入額 777円 |

同左 |

|

新株予約権の行使の条件 |

(注)1. |

同左 |

|

新株予約権の譲渡に関する事項 |

(注)2. |

同左 |

|

代用払込みに関する事項 |

──── |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

──── |

(注)1.(1)新株予約権の相続は認めない。

(2)各新株予約権の一部を行使することはできない。

(3)行使された新株予約権の目的である株式に1単元未満の株式が含まれる場合は、かかる1単元未満の株式については、会社法第192条第1項に定める買取請求がなされたものとする。行使された新株予約権の目的である株式に1単元未満の株式が含まれるかどうかは、同時に行使されたすべての新株予約権の目的である株式を合算して判定するものとする。

2.(1)新株予約権の譲渡による取得については、取締役会の承認を要する。ただし、譲渡により取得する者が当社である場合には、取締役会は当該譲渡を承認したものとみなす。

(2)当社は、以下の各号の場合、新株予約権を無償で取得する。なお、下記(ロ)における新株予約権の行使を認めるのに相当であるかの判断、ならびに(ホ)および(へ)における新株予約権の行使を認めないことの判断については、代表取締役に一任する。

(イ)当社が消滅会社となる合併契約、当社が分割会社となる分割契約もしくは分割計画、当社が完全子会社となる株式交換契約または株式移転計画につき株主総会で承認(株主総会の承認が不要な場合には取締役会決議とする。)がなされたとき。

(ロ)新株予約権を有する者(以下「新株予約権者」という。)が当社または当社の子会社の取締役、監査役、執行役員、従業員、顧問、嘱託その他これらに準じる地位のいずれも有しなくなったとき(ただし、当社が新株予約権の行使につき相当と認め、新株予約権者に通知した場合を除く。)。

(ハ)新株予約権者が死亡したとき。

(ニ)新株予約権者が当社所定の書面により新株予約権の全部または一部を放棄する旨を申し出たとき。

(ホ)新株予約権者が理由の如何を問わず当社または当社の子会社と競合する事業を営む会社の役員または従業員となったとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(へ)新株予約権者が権利行使に際し法令もしくは社内規定または当社と被割当者が締結する新株予約権割当契約(外国人または当社の国外子会社の取締役もしくは従業員である被割当者については、Rules of the Advantest Corporation Incentive Stock Option Plan 2012)の規定に違反したとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(2013年6月26日取締役会決議)

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

|

新株予約権の数 |

26,520個 |

26,150個 |

|

新株予約権のうち自己新株予約権の数 |

- |

- |

|

新株予約権の目的となる株式の種類 |

普通株式 |

同左 |

|

新株予約権の目的となる株式の数 |

2,652,000株 |

2,615,000株 |

|

新株予約権の行使時の払込金額 |

1株当たり 1,669円 |

同左 |

|

新株予約権の行使期間 |

2014年4月1日~2018年3月31日 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格および資本組入額 |

発行価格 1,669円 資本組入額 1,065円 |

同左 |

|

新株予約権の行使の条件 |

(注)1. |

同左 |

|

新株予約権の譲渡に関する事項 |

(注)2. |

同左 |

|

代用払込みに関する事項 |

──── |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

──── |

(注)1.(1)新株予約権の相続は認めない。

(2)各新株予約権の一部を行使することはできない。

(3)行使された新株予約権の目的である株式に1単元未満の株式が含まれる場合は、かかる1単元未満の株式については、会社法第192条第1項に定める買取請求がなされたものとする。行使された新株予約権の目的である株式に1単元未満の株式が含まれるかどうかは、同時に行使されたすべての新株予約権の目的である株式を合算して判定するものとする。

2.(1)新株予約権の譲渡による取得については、取締役会の承認を要する。ただし、譲渡により取得する者が当社である場合には、取締役会は当該譲渡を承認したものとみなす。

(2)当社は、以下の各号の場合、新株予約権を無償で取得する。なお、下記(ロ)における新株予約権の行使を認めるのに相当であるかの判断、ならびに(ホ)および(へ)における新株予約権の行使を認めないことの判断については、代表取締役に一任する。

(イ)当社が消滅会社となる合併契約、当社が分割会社となる分割契約もしくは分割計画、当社が完全子会社となる株式交換契約または株式移転計画につき株主総会で承認(株主総会の承認が不要な場合には取締役会決議とする。)がなされたとき。

(ロ)新株予約権を有する者(以下「新株予約権者」という。)が当社または当社の子会社の取締役、監査役、執行役員、従業員、顧問、嘱託その他これらに準じる地位のいずれも有しなくなったとき(ただし、当社が新株予約権の行使につき相当と認め、新株予約権者に通知した場合を除く。)。

(ハ)新株予約権者が死亡したとき。

(ニ)新株予約権者が当社所定の書面により新株予約権の全部または一部を放棄する旨を申し出たとき。

(ホ)新株予約権者が理由の如何を問わず当社または当社の子会社と競合する事業を営む会社の役員または従業員となったとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

(へ)新株予約権者が権利行使に際し法令もしくは社内規定または当社と被割当者が締結する新株予約権割当契約(外国人または当社の国外子会社の取締役もしくは従業員である被割当者については、Rules of the Advantest Corporation Incentive Stock Option Plan 2013)の規定に違反したとき(ただし、当社が新株予約権の行使を認めない旨を新株予約権者に通知することを要する。)。

会社法に基づき発行した新株予約権付社債は次のとおりであります。

(2014年2月26日取締役会決議)

2019年満期ユーロ円建転換社債型新株予約権付社債

|

|

事業年度末現在 (2014年3月31日) |

提出日の前月末現在 (2014年5月31日) |

|

新株予約権付社債の残高 |

30,000百万円 |

同左 |

|

新株予約権の数 |

3,000個 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

- |

|

新株予約権の目的となる株式の種類 |

普通株式 |

同左 |

|

新株予約権の目的となる株式の数 |

(注)1. 18,126,888株 |

同左 |

|

新株予約権の行使時の払込金額 |

(注)2. 10百万円 |

同左 |

|

新株予約権の行使期間 |

(注)3. 2014年4月1日 ~2019年2月28日 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格および資本組入額 |

(注)2. 発行価格 1,655円 資本組入額 828円 |

同左 |

|

新株予約権の行使の条件 |

本新株予約権の一部行使はできないものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

──── |

──── |

|

代用払込みに関する事項 |

新株予約権の行使に際しては、当該新株予約権に係る本社債を出資するものとし、本新株予約権1個の行使に際して出資される財産の価額は、各本社債の額面金額と同額とする。 |

同左 |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

(注)4. |

同左 |

(注)1.本新株予約権の行使により当社が新たに発行またはこれに代えて当社の保有する当社普通株式を移転(以下、当社普通株式の発行または移転を当社普通株式の「交付」という。)する当社普通株式の数は、行使された本新株予約権に係る本社債の額面金額の総額を注記2に記載の転換価額で除した数とする。ただし、1株未満の端数は切り捨て、現金による調整は行わない。また、本新株予約権の行使により単元未満株式が発生する場合は、当該単元未満株式は単元株式を構成する株式と同様の方法で本新株予約権付社債所持人に交付され、当社は当該単元未満株式に関して現金による精算を行わない。

2.(1)本新株予約権の行使に際しては、当該本新株予約権に係る本社債を出資するものとし、本新株予約権1個の行使に際して出資される財産の価額は、各本社債の額面金額と同額とする。

(2)新株予約権の行使時の1株当たりの払込金額(以下「転換価格」という)は、当初、1,655円とする。

(3)転換価額は、本新株予約権付社債の発行後、当社が当社普通株式の時価(本新株予約権付社債の要項に定義する。以下同じ。)を下回る価額で当社普通株式を発行しまたは当社の保有する当社普通株式を処分する場合(新株予約権の行使および取得請求権付株式の取得請求権の行使の場合等を除く。)には、次の算式により調整される。なお、次の算式において、「既発行株式数」は当社の発行済普通株式(当社が保有するものを除く。)の総数をいう。

|

|

|

|

|

既発行株式数 |

+ |

発行または処分株式数 × 1株当たり払込価額 |

|

調整後転換価格 |

= |

調整前転換価格 |

× |

時価 |

||

|

|

|

|

|

既発行株式数 + 発行または処分株式数 |

||

また、転換価額は、当社普通株式の分割(無償割当てを含む。)もしくは併合、当社普通株式の時価を下回る価額をもって当社普通株式の交付を請求できる新株予約権(新株予約権付社債に付されるものを含む。)等の発行または一定限度を超える配当支払が行われる場合その他一定の事由が生じた場合にも本新株予約権付社債の要項に従い適宜調整される。

(4)転換価額は、(イ)組織再編事由(本新株予約権付社債の要項に定義する。)が生じた場合、(ロ)当社普通株式の上場廃止等による繰上償還を行うことができる場合または(ハ)スクイーズアウトによる繰上償還を行うことができる場合、本新株予約権付社債の要項に定める一定の方式に従って算出される転換価額に減額されるものとする。

3.(1)2014年4月1日から2019年2月28日の銀行営業終了時(行使請求受付場所現地時間)までとする。ただし、(イ)当社の選択による繰上償還、組織再編による繰上償還、当社普通株式の上場廃止等による繰上償還およびスクイーズアウトによる繰上償還の場合は、当該償還日の東京における3営業日前の日の銀行営業終了時(行使請求受付場所現地時間)まで(ただし、当社の選択による繰上償還のうち税制変更等による繰上償還において繰上償還を受けないことが選択された本社債に係る本新株予約権を除く。)、(ロ)本新株予約権付社債所持人の選択による繰上償還の場合は、当該繰上償還に係る償還通知書が本社債の支払代理人の所定の営業所に預託されるまで、(ハ)本社債の買入消却がなされる場合は、当社が本社債を消却した時まで、または(ニ)本社債の期限の利益の喪失の場合は、期限の利益の喪失時までとする。

(2)上記いずれの場合も、2019年2月28日より後に本新株予約権を行使することはできない。

(3)上記にかかわらず、当社の組織再編を行うために必要であると当社が合理的に判断した場合、組織再編の効力発生日の翌日から起算して14日以内に終了する30日以内の当社が指定する期間中、本新株予約権を行使することはできない。

(4)また、上記にかかわらず、本新株予約権の行使の効力が発生する日本における暦日(当該暦日が東京における営業日でない場合、東京における当該暦日の翌営業日)が、当社の定める基準日または社債、株式等の振替に関する法律(2001年法律第75号)第151条第1項に関連して株主を確定するために定められたその他の日(以下、当社の定める基準日と併せて「株主確定日」と総称する。)の東京における 2営業日前の日(当該株主確定日が東京における営業日でない場合、その東京における3営業日前の日)(同日を含む。)から当該株主確定日(当該株主確定日が東京における営業日でない場合、その東京における翌営業日)(同日を含む。)までの期間に当たる場合、本新株予約権を行使することはできない。ただし、社債、株式等の振替に関する法律に基づく振替制度を通じた新株予約権の行使に係る株式の交付に関する日本法、規制または実務が変更された場合、当社は、本段落による本新株予約権を行使することができる期間の制限を、当該変更を反映するために修正することができる。

4.当社が組織再編を行う場合の特約は以下のとおりとする。

(1)組織再編事由が生じた場合、(ⅰ)その時点において(法律の公的または司法上の解釈または適用について考慮した結果)法律上実行可能であり、(ⅱ)その実行のための仕組みが既に構築されているかまたは構築可能であり、かつ(ⅲ)その全体の実行のために当社が不合理であると判断する費用や支出(課税を含む。)を当社または承継会社等に生じさせることがない限りにおいて、当社は、承継会社等をして、本新株予約権付社債の要項および信託証書に従って、本新株予約権付社債の債務を承継させ、かつ、承継会社等の新株予約権の交付を実現させるよう最善の努力を尽くすものとする。かかる本新株予約権付社債および信託証書上の債務の承継および承継会社等の新株予約権の交付は、当該組織再編の効力発生日に有効となるものとする。ただし、新会社が効力発生日またはその直後に設立されることとなる合併、株式移転または会社分割の場合には当該組織再編の効力発生日後速やかに(遅くとも14日以内に)有効となるものとする。また、当社は、承継会社等の本新株予約権付社債の承継および承継会社等の新株予約権の交付に関し、承継会社等の普通株式が当該組織再編の効力発生日において日本国内における金融商品取引所において上場されるよう最善の努力を尽くすものとする。

(2)上記(1)に定める承継会社等の新株予約権は、以下の条件に基づきそれぞれ交付されるものとする。

(イ)交付される承継会社等の新株予約権の数

当該組織再編の効力発生日直前において残存する本新株予約権付社債の本新株予約権付社債所持人が保有する本新株予約権の数と同一の数とする。

(ロ)承継会社等の新株予約権の目的たる株式の種類

承継会社等の普通株式とする。

(ハ)承継会社等の新株予約権の目的たる株式の数

承継会社等の新株予約権の行使により交付される承継会社等の普通株式の数は、当該組織再編事由を発生させる取引の条件を勘案の上、本新株予約権付社債の要項を参照して承継会社等が決定するほか、以下に従う。なお、転換価額は注記2と同様な調整に服する。

(ⅰ)合併、株式交換または株式移転の場合には、当該組織再編の効力発生日の直後に承継会社等の新株予約権を行使したときに、当該組織再編の効力発生日の直前に本新株予約権を行使した場合に得られる数の当社普通株式の保有者が当該組織再編事由を発生させる取引において受領する承継会社等の普通株式の数を受領できるように、転換価額を定める(ただし、注記2に基づき行われる減額調整を除く。)。当該組織再編事由に際して承継会社等の普通株式以外の証券またはその他の財産が交付されるときは、当該証券または財産の公正な市場価値(当社の負担で独立のフィナンシャル・アドバイザー(本新株予約権付社債の要項に定義する。以下本(ハ)において同じ。)に諮問し、その意見を十分に考慮した上で、当社が決定するものとする。)を承継会社等の普通株式の時価(本新株予約権付社債の要項に定義する。)で除して得られる数に等しい数の承継会社等の普通株式を併せて受領できるようにする。

(ⅱ)その他の組織再編事由の場合には、当該組織再編の効力発生日の直後に承継会社等の新株予約権を行使したときに、当該組織再編の効力発生日の直前に本新株予約権を行使した場合に本新株予約権付社債所持人が得ることのできる経済的利益と同等の経済的利益(独立のフィナンシャル・アドバイザーに諮問し、その意見を十分に考慮した上で、当社が決定するものとする。)を受領できるように、転換価額を定める(ただし、注記2に基づき行われる減額調整を除く。)。

(ニ)承継会社等の新株予約権の行使に際して出資される財産の内容およびその価額またはその算定方法

承継会社等の新株予約権の行使に際しては、承継された本社債を出資するものとし、承継会社等の新株予約権の行使に際して出資される財産の価額は、承継された本社債の額面金額と同額とする。

(ホ)承継会社等の新株予約権を行使することができる期間

当該組織再編の効力発生日または上記(1)に記載する承継が行われた日のいずれか遅い日から、注記3に定める本新株予約権の行使期間の満了日までとする。

(ヘ)承継会社等の新株予約権の行使の条件

承継会社等の各新株予約権の一部行使はできないものとする。

(ト)承継会社等の新株予約権の行使により株式を発行する場合における増加する資本金および資本準備金に関する事項

(ⅰ)承継会社等の新株予約権の行使により株式を発行する場合において増加する資本金の額は、会社計算規則第17条に従い算出される資本金等増加限度額の2分の1の金額とし、計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

(ⅱ)承継会社等の新株予約権の行使により株式を発行する場合において増加する資本準備金の額は、上記(ⅰ)記載の資本金等増加限度額から上記(ⅰ)に定める増加する資本金の額を減じた額とする。

(チ)組織再編事由が生じた場合

承継会社等について組織再編事由が生じた場合にも、当社について組織再編事由が生じた場合と同様に取り扱うものとする。

(リ)その他

承継会社等の新株予約権の行使により承継会社等が交付する承継会社等の普通株式の数につき、1株未満の端数が生じた場合は、これを切り捨て、現金による調整は行わない。また、当該組織再編の効力発生日時点における本新株予約権付社債所持人は、本社債を承継会社等の新株予約権とは別に譲渡することができないものとする。かかる本社債の譲渡に関する制限が法律上無効とされる場合には、承継会社等が発行する本社債と同様の社債に付された承継会社等の新株予約権を、当該組織再編の効力発生日直前の本新株予約権付社債所持人に対し、本新株予約権および本社債の代わりに交付できるものとする。

(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】

該当事項はありません。

(4)【ライツプランの内容】

該当事項はありません。

(5)【発行済株式総数、資本金等の推移】

|

年月日 |

発行済株式総数 増減数(株) |

発行済株式 総数残高(株) |

資本金増減額 (百万円) |

資本金残高 (百万円) |

資本準備金 増減額(百万円) |

資本準備金 残高(百万円) |

|

2006年10月1日 (注) |

99,783,385 |

199,566,770 |

- |

32,363 |

- |

32,973 |

(注) 株式分割(1:2)によるものであります。

(6)【所有者別状況】

|

|

2014年3月31日現在 |

|

区分 |

株式の状況(1単元の株式数100株) |

単元未満株式の状況(株) |

|||||||

|

政府および 地方公共団体 |

金融機関 |

金融商品取引業者 |

その他の |

外国法人等 |

個人その他 |

計 |

|||

|

個人以外 |

個人 |

||||||||

|

株主数(人) |

- |

47 |

58 |

346 |

351 |

44 |

42,935 |

43,781 |

- |

|

所有株式数 (単元) |

- |

740,619 |

166,001 |

42,667 |

428,753 |

284 |

616,112 |

1,994,436 |

123,170 |

|

所有株式数の割合(%) |

- |

37.13 |

8.32 |

2.14 |

21.50 |

0.01 |

30.90 |

100.00 |

- |

(注)1.自己株式25,368,828株は、「個人その他」の欄に253,688単元、「単元未満株式の状況」の欄に28株含めて記載しております。

2.「その他の法人」および「単元未満株式の状況」の欄には、証券保管振替機構名義の株式がそれぞれ34単元および46株含まれております。

(7)【大株主の状況】

|

|

|

2014年3月31日現在 |

|

|

氏名または名称 |

住所 |

所有株式数 (千株) |

発行済株式総数に対する所有株式数の割合(%) |

|

|

|

|

|

|

日本マスタートラスト信託銀行 株式会社(信託口) |

|

|

|

|

日本トラスティ・サービス信託銀行 株式会社(信託口) |

|

|

|

|

|

|

|

|

|

資産管理サービス信託銀行株式会社 (証券投資信託口) |

|

|

|

|

日本トラスティ・サービス信託銀行 株式会社(信託口4) |

|

|

|

|

ソシエテジェネラルセキュリティーズ ノースパシフィックリミテッド |

|

|

|

|

|

|

|

|

|

ザ バンク オブ ニューヨーク 133524 (常任代理人 株式会社みずほ銀行決済営業部) |

RUE MONTOYERSTRAAT 46, 1000 BR USSELS, BELGIUM (東京都中央区月島4丁目16番13号) |

|

|

|

エイチエスビーシー バンク ピーエルシー アカウント アイビー メイン アカウント (常任代理人 香港上海銀行東京支店) |

8 CANADA SQUARE LONDON E14 5HQ UNITED KINGDOM (東京都中央区日本橋3丁目11番1号) |

|

|

|

計 |

- |

|

|

(注)1.上記のほか、自己株式が25,369千株あります。

2.みずほ信託銀行株式会社退職給付信託富士通口再信託受託者資産管理サービス信託銀行株式会社の所有株式数20,143千株は、富士通株式会社が所有していた当社株式を退職給付信託として委託した信託財産であり、議決権については富士通株式会社の指図により行使されることとなっております。

3.下記の大量保有者から2014年2月6日付で提出された大量保有報告書(変更報告書)により、2014年1月31日現在で以下の株式を共同保有している旨の報告を受けておりますが、当社として実質所有株式数の確認ができない部分については上記表に含めておりません。なお、その大量保有報告書(変更報告書)の内容は次のとおりであります。

大量保有者(共同保有) 三井住友信託銀行株式会社他2社

保有株券等の数 15,046,900株

株券等保有割合 7.54%

4.下記の大量保有者から2014年3月3日付で提出された大量保有報告書(変更報告書)により、2014年2月24日現在で以下の株式を共同保有している旨の報告を受けておりますが、当社として実質所有株式数の確認ができない部分については上記表に含めておりません。なお、その大量保有報告書(変更報告書)の内容は次のとおりであります。

大量保有者(共同保有) 株式会社三菱東京UFJ銀行他4社

保有株券等の数 16,706,237株

株券等保有割合 8.37%

5.下記の大量保有者から2014年3月6日付で提出された大量保有報告書(変更報告書)により、2014年2月28日現在で以下の株式を共同保有している旨の報告を受けておりますが、当社として実質所有株式数の確認ができない部分については上記表に含めておりません。なお、その大量保有報告書(変更報告書)の内容は次のとおりであります。

大量保有者(共同保有) モルガン・スタンレーMUFG証券株式会社他4社

保有株券等の数 10,270,059株

株券等保有割合 5.13%

6.下記の大量保有者から2014年3月24日付で提出された大量保有報告書(変更報告書)により、2014年3月14日現在で以下の株式を共同保有している旨の報告を受けておりますが、当社として実質所有株式数の確認ができない部分については上記表に含めておりません。なお、その大量保有報告書(変更報告書)の内容は次のとおりであります。

大量保有者(共同保有) 野村證券株式会社他4社

保有株券等の数 16,470,424株

株券等保有割合 8.11%

(8)【議決権の状況】

①【発行済株式】

|

|

2014年3月31日現在 |

|

区分 |

株式数(株) |

議決権の数(個) |

内容 |

|

無議決権株式 |

- |

- |

- |

|

議決権制限株式(自己株式等) |

- |

- |

- |

|

議決権制限株式(その他) |

- |

- |

- |

|

完全議決権株式(自己株式等) |

普通株式 25,368,800 |

- |

- |

|

完全議決権株式(その他) |

普通株式 174,074,800 |

1,740,748 |

- |

|

単元未満株式 |

普通株式 123,170 |

- |

- |

|

発行済株式総数 |

199,566,770 |

- |

- |

|

総株主の議決権 |

- |

1,740,748 |

- |

(注) 「完全議決権株式(その他)」の欄には、証券保管振替機構名義の株式3,400株および議決権34個が含まれております。

②【自己株式等】

|

|

2014年3月31日現在 |

|

所有者の氏名または名称 |

所有者の住所 |

自己名義所有株式数(株) |

他人名義所有株式数(株) |

所有株式数の合計(株) |

発行済株式総数に対する所有株式数の割合(%) |

|

㈱アドバンテスト |

東京都練馬区旭町1丁目32番1号 |

25,368,800 |

- |

25,368,800 |

12.71 |

|

計 |

- |

25,368,800 |

- |

25,368,800 |

12.71 |

(9)【ストック・オプション制度の内容】

当社は、ストック・オプション制度を採用しております。当該制度は、会社法に基づき新株予約権を発行する方法によるものであります。

当該制度の内容は、以下のとおりであります。

(2010年6月24日取締役会決議)

会社法に基づき、以下の要領により新株予約権を発行することを、2010年6月24日の取締役会において決議したものであります。

|

決議年月日 |

2010年6月24日 |

|

付与対象者の区分および人数 |

当社の取締役、監査役および執行役員 計23名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しております。 |

|

株式の数 |

同上(注)2. |

|

新株予約権の行使時の払込金額 |

同上(注)1.2. |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込に関する事項 |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

(注)1. 割当日後、当社が株式分割、株式併合または時価を下回る価額による新株の発行もしくは自己株式の処分を行う場合(新株予約権の行使または当社普通株式に転換できる証券の転換による当社普通株式の発行または移転の場合を除く。)、次の算式により1株当たりの払込金額を調整し、調整により生じる1円未満の端数は切り上げる。また、①時価を下回る価額をもって当社普通株式に転換できる証券(当社普通株式を対価とする取得請求権付株式および取得条項付株式を含む。)を発行するとき、②時価を下回る価額をもって当社普通株式の発行または移転がなされる新株予約権または新株予約権が付された証券を発行するとき、③合併、会社分割または株式交換のために1株当たり払込金額の調整を必要とするとき、④上記のほか、当社発行済株式数の変更または変更の可能性を生ずる事由の発生によって1株当たり払込金額の調整を必要とするときは、当社が適当と考える方法により、必要かつ合理的な範囲で1株当たりの払込金額の調整を行うことがある。

(1)株式の分割または併合を行う場合

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1 |

|

分割・併合の比率 |

(2)時価を下回る価額による新株の発行または自己株式の処分を行う場合

|

|

|

|

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込価額 |

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1株当たり時価 |

||

|

|

|

|

|

既発行株式数 + 新規発行株式数 |

||

なお、上記株式数において「既発行株式数」とは、当社の発行済株式総数から当社の保有する自己株式の総数を控除した数とし、また、自己株式を処分する場合には、「新規発行株式数」を「処分する自己株式数」に読み替える。

2. 上記1.により1株当たりの払込金額が調整される場合、次の算式により各新株予約権の目的である株式の数を調整するものとする。かかる調整は新株予約権のうち、当該時点で行使されていない各新株予約権についてのみ行われ、調整により生じる1株未満の端数は、これを切り捨てる。

|

各新株予約権の目的である株式数 |

= |

払込金額 |

|

1株当たり払込金額 |

各新株予約権の目的である株式の数が調整される場合、新株予約権の目的である株式の総数は、調整後の各新株予約権の目的である株式数に当該時点で行使されていない新株予約権の数を乗じた数に、新株予約権の行使により既に発行された株式数を加えた数に調整される。

(2011年6月24日取締役会決議)

会社法に基づき、以下の要領により新株予約権を発行することを、2011年6月24日の取締役会において決議したものであります。

|

決議年月日 |

2011年6月24日 |

|

付与対象者の区分および人数 |

当社の取締役、監査役、執行役員および従業員ならびに当社国内外子会社の取締役および従業員 計251名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しております。 |

|

株式の数 |

同上(注)2. |

|

新株予約権の行使時の払込金額 |

同上(注)1.2. |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込に関する事項 |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

(注)1. 割当日後、当社が株式分割、株式併合または時価を下回る価額による新株の発行もしくは自己株式の処分を行う場合(新株予約権の行使または当社普通株式に転換できる証券の転換による当社普通株式の発行または移転の場合を除く。)、次の算式により1株当たりの払込金額を調整し、調整により生じる1円未満の端数は切り上げる。また、①時価を下回る価額をもって当社普通株式に転換できる証券(当社普通株式を対価とする取得請求権付株式および取得条項付株式を含む。)を発行するとき、②時価を下回る価額をもって当社普通株式の発行または移転がなされる新株予約権または新株予約権が付された証券を発行するとき、③合併、会社分割または株式交換のために1株当たり払込金額の調整を必要とするとき、④上記のほか、当社発行済株式数の変更または変更の可能性を生ずる事由の発生によって1株当たり払込金額の調整を必要とするときは、当社が適当と考える方法により、必要かつ合理的な範囲で1株当たりの払込金額の調整を行うことがある。

(1)株式の分割または併合を行う場合

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1 |

|

分割・併合の比率 |

(2)時価を下回る価額による新株の発行または自己株式の処分を行う場合

|

|

|

|

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込価額 |

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1株当たり時価 |

||

|

|

|

|

|

既発行株式数 + 新規発行株式数 |

||

なお、上記株式数において「既発行株式数」とは、当社の発行済株式総数から当社の保有する自己株式の総数を控除した数とし、また、自己株式を処分する場合には、「新規発行株式数」を「処分する自己株式数」に読み替える。

2. 上記1.により1株当たりの払込金額が調整される場合、次の算式により各新株予約権の目的である株式の数を調整するものとする。かかる調整は新株予約権のうち、当該時点で行使されていない各新株予約権についてのみ行われ、調整により生じる1株未満の端数は、これを切り捨てる。

|

各新株予約権の目的である株式数 |

= |

払込金額 |

|

1株当たり払込金額 |

各新株予約権の目的である株式の数が調整される場合、新株予約権の目的である株式の総数は、調整後の各新株予約権の目的である株式数に当該時点で行使されていない新株予約権の数を乗じた数に、新株予約権の行使により既に発行された株式数を加えた数に調整される。

(2011年7月4日取締役会決議)

会社法に基づき、以下の要領により新株予約権を発行することを、2011年7月4日の取締役会において決議したものであります。

|

決議年月日 |

2011年7月4日 |

|

付与対象者の区分および人数 |

当社が直接または間接にその発行済株式または持分の全部を有する国内外の子会社の取締役および従業員 計386名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しております。 |

|

株式の数 |

同上(注)2. |

|

新株予約権の行使時の払込金額 |

同上(注)1.2. |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込に関する事項 |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

(注)1. 割当日後、当社が株式分割、株式併合または時価を下回る価額による新株の発行もしくは自己株式の処分を行う場合(新株予約権の行使または当社普通株式に転換できる証券の転換による当社普通株式の発行または移転の場合を除く。)、次の算式により1株当たりの払込金額を調整し、調整により生じる0.01米ドル未満の端数は切り上げる。また、①時価を下回る価額をもって当社普通株式に転換できる証券(当社普通株式を対価とする取得請求権付株式および取得条項付株式を含む。)を発行するとき、②時価を下回る価額をもって当社普通株式の発行または移転がなされる新株予約権または新株予約権が付された証券を発行するとき、③合併、会社分割または株式交換のために1株当たり払込金額の調整を必要とするとき、④上記のほか、当社発行済株式数の変更または変更の可能性を生ずる事由の発生によって1株当たり払込金額の調整を必要とするときは、当社が適当と考える方法により、必要かつ合理的な範囲で1株当たりの払込金額の調整を行うことがある。

(1)株式の分割または併合を行う場合

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1 |

|

分割・併合の比率 |

(2)時価を下回る価額による新株の発行または自己株式の処分を行う場合

|

|

|

|

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込価額 |

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1株当たり時価 |

||

|

|

|

|

|

既発行株式数 + 新規発行株式数 |

||

なお、上記株式数において「既発行株式数」とは、当社の発行済株式総数から当社の保有する自己株式の総数を控除した数とし、また、自己株式を処分する場合には、「新規発行株式数」を「処分する自己株式数」に読み替える。

2. 上記1.により1株当たりの払込金額が調整される場合、次の算式により各新株予約権の目的である株式の数を調整するものとする。かかる調整は新株予約権のうち、当該時点で行使されていない各新株予約権についてのみ行われ、調整により生じる1株未満の端数は、これを切り捨てる。

|

各新株予約権の目的である株式数 |

= |

払込金額 |

|

1株当たり払込金額 |

各新株予約権の目的である株式の数が調整される場合、新株予約権の目的である株式の総数は、調整後の各新株予約権の目的である株式数に当該時点で行使されていない新株予約権の数を乗じた数に、新株予約権の行使により既に発行された株式数を加えた数に調整される。

(2011年7月27日取締役会決議)

会社法に基づき、以下の要領により新株予約権を発行することを、2011年7月27日の取締役会において決議したものであります。

|

決議年月日 |

2011年7月27日 |

|

付与対象者の区分および人数 |

当社の執行役員ならびに当社国内外子会社の取締役および従業員 計60名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しております。 |

|

株式の数 |

同上(注)2. |

|

新株予約権の行使時の払込金額 |

同上(注)1.2. |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込に関する事項 |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

(注)1. 割当日後、当社が株式分割、株式併合または時価を下回る価額による新株の発行もしくは自己株式の処分を行う場合(新株予約権の行使または当社普通株式に転換できる証券の転換による当社普通株式の発行または移転の場合を除く。)、次の算式により1株当たりの払込金額を調整し、調整により生じる1円未満の端数は切り上げる。また、①時価を下回る価額をもって当社普通株式に転換できる証券(当社普通株式を対価とする取得請求権付株式および取得条項付株式を含む。)を発行するとき、②時価を下回る価額をもって当社普通株式の発行または移転がなされる新株予約権または新株予約権が付された証券を発行するとき、③合併、会社分割または株式交換のために1株当たり払込金額の調整を必要とするとき、④上記のほか、当社発行済株式数の変更または変更の可能性を生ずる事由の発生によって1株当たり払込金額の調整を必要とするときは、当社が適当と考える方法により、必要かつ合理的な範囲で1株当たりの払込金額の調整を行うことがある。

(1)株式の分割または併合を行う場合

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1 |

|

分割・併合の比率 |

(2)時価を下回る価額による新株の発行または自己株式の処分を行う場合

|

|

|

|

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込価額 |

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1株当たり時価 |

||

|

|

|

|

|

既発行株式数 + 新規発行株式数 |

||

なお、上記株式数において「既発行株式数」とは、当社の発行済株式総数から当社の保有する自己株式の総数を控除した数とし、また、自己株式を処分する場合には、「新規発行株式数」を「処分する自己株式数」に読み替える。

2. 上記1.により1株当たりの払込金額が調整される場合、次の算式により各新株予約権の目的である株式の数を調整するものとする。かかる調整は新株予約権のうち、当該時点で行使されていない各新株予約権についてのみ行われ、調整により生じる1株未満の端数は、これを切り捨てる。

|

各新株予約権の目的である株式数 |

= |

払込金額 |

|

1株当たり払込金額 |

各新株予約権の目的である株式の数が調整される場合、新株予約権の目的である株式の総数は、調整後の各新株予約権の目的である株式数に当該時点で行使されていない新株予約権の数を乗じた数に、新株予約権の行使により既に発行された株式数を加えた数に調整される。

(2012年6月26日取締役会決議)

会社法に基づき、以下の要領により新株予約権を発行することを、2012年6月26日の取締役会において決議したものであります。

|

決議年月日 |

2012年6月26日 |

|

付与対象者の区分および人数 |

当社の取締役、監査役、執行役員および従業員ならびに当社国内外子会社の取締役および従業員 計349名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しております。 |

|

株式の数 |

同上(注)2. |

|

新株予約権の行使時の払込金額 |

同上(注)1.2. |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込に関する事項 |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

(注)1. 割当日後、当社が株式分割、株式併合または時価を下回る価額による新株の発行もしくは自己株式の処分を行う場合(新株予約権の行使または当社普通株式に転換できる証券の転換による当社普通株式の発行または移転の場合を除く。)、次の算式により1株当たりの払込金額を調整し、調整により生じる1円未満の端数は切り上げる。また、①時価を下回る価額をもって当社普通株式に転換できる証券(当社普通株式を対価とする取得請求権付株式および取得条項付株式を含む。)を発行するとき、②時価を下回る価額をもって当社普通株式の発行または移転がなされる新株予約権または新株予約権が付された証券を発行するとき、③合併、会社分割または株式交換のために1株当たり払込金額の調整を必要とするとき、④上記のほか、当社発行済株式数の変更または変更の可能性を生ずる事由の発生によって1株当たり払込金額の調整を必要とするときは、当社が適当と考える方法により、必要かつ合理的な範囲で1株当たりの払込金額の調整を行うことがある。

(1)株式の分割または併合を行う場合

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1 |

|

分割・併合の比率 |

(2)時価を下回る価額による新株の発行または自己株式の処分を行う場合

|

|

|

|

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込価額 |

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1株当たり時価 |

||

|

|

|

|

|

既発行株式数 + 新規発行株式数 |

||

なお、上記株式数において「既発行株式数」とは、当社の発行済株式総数から当社の保有する自己株式の総数を控除した数とし、また、自己株式を処分する場合には、「新規発行株式数」を「処分する自己株式数」に読み替える。

2. 上記1.により1株当たりの払込金額が調整される場合、次の算式により各新株予約権の目的である株式の数を調整するものとする。かかる調整は新株予約権のうち、当該時点で行使されていない各新株予約権についてのみ行われ、調整により生じる1株未満の端数は、これを切り捨てる。

|

各新株予約権の目的である株式数 |

= |

払込金額 |

|

1株当たり払込金額 |

各新株予約権の目的である株式の数が調整される場合、新株予約権の目的である株式の総数は、調整後の各新株予約権の目的である株式数に当該時点で行使されていない新株予約権の数を乗じた数に、新株予約権の行使により既に発行された株式数を加えた数に調整される。

(2013年6月26日取締役会決議)

会社法に基づき、以下の要領により新株予約権を発行することを、2013年6月26日の取締役会において決議したものであります。

|

決議年月日 |

2013年6月26日 |

|

付与対象者の区分および人数 |

当社の取締役、監査役、執行役員および従業員ならびに当社国内外子会社の取締役および従業員 計385名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しております。 |

|

株式の数 |

同上(注)2. |

|

新株予約権の行使時の払込金額 |

同上(注)1.2. |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込に関する事項 |

──── |

|

組織再編成行為に伴う新株予約権の交付に関する事項 |

──── |

(注)1. 割当日後、当社が株式分割、株式併合または時価を下回る価額による新株の発行もしくは自己株式の処分を行う場合(新株予約権の行使または当社普通株式に転換できる証券の転換による当社普通株式の発行または移転の場合を除く。)、次の算式により1株当たりの払込金額を調整し、調整により生じる1円未満の端数は切り上げる。また、①時価を下回る価額をもって当社普通株式に転換できる証券(当社普通株式を対価とする取得請求権付株式および取得条項付株式を含む。)を発行するとき、②時価を下回る価額をもって当社普通株式の発行または移転がなされる新株予約権または新株予約権が付された証券を発行するとき、③合併、会社分割または株式交換のために1株当たり払込金額の調整を必要とするとき、④上記のほか、当社発行済株式数の変更または変更の可能性を生ずる事由の発生によって1株当たり払込金額の調整を必要とするときは、当社が適当と考える方法により、必要かつ合理的な範囲で1株当たりの払込金額の調整を行うことがある。

(1)株式の分割または併合を行う場合

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1 |

|

分割・併合の比率 |

(2)時価を下回る価額による新株の発行または自己株式の処分を行う場合

|

|

|

|

|

既発行株式数 |

+ |

新規発行株式数 × 1株当たり払込価額 |

|

調整後1株当たり払込金額 |

= |

調整前1株当たり払込金額 |

× |

1株当たり時価 |

||

|

|

|

|

|

既発行株式数 + 新規発行株式数 |

||

なお、上記株式数において「既発行株式数」とは、当社の発行済株式総数から当社の保有する自己株式の総数を控除した数とし、また、自己株式を処分する場合には、「新規発行株式数」を「処分する自己株式数」に読み替える。

2. 上記1.により1株当たりの払込金額が調整される場合、次の算式により各新株予約権の目的である株式の数を調整するものとする。かかる調整は新株予約権のうち、当該時点で行使されていない各新株予約権についてのみ行われ、調整により生じる1株未満の端数は、これを切り捨てる。

|

各新株予約権の目的である株式数 |

= |

払込金額 |

|

1株当たり払込金額 |

各新株予約権の目的である株式の数が調整される場合、新株予約権の目的である株式の総数は、調整後の各新株予約権の目的である株式数に当該時点で行使されていない新株予約権の数を乗じた数に、新株予約権の行使により既に発行された株式数を加えた数に調整される。

2【自己株式の取得等の状況】

(1)【株主総会決議による取得の状況】

該当事項はありません。

(2)【取締役会決議による取得の状況】

該当事項はありません。

(3)【株主総会決議または取締役会決議に基づかないものの内容】

|

区分 |

株式数(株) |

価額の総額(円) |

|

当事業年度における取得自己株式 |

1,458 |

1,926,270 |

|

当期間における取得自己株式 |

27,976 |

31,119,104 |

(注) 当期間における取得自己株式には、2014年6月1日からこの有価証券報告書提出日までの単元未満株式の買取りによる株式は含まれておりません。

(4)【取得自己株式の処理状況および保有状況】

|

区分 |

当事業年度 |

当期間 |

||

|

株式数(株) |

処分価額の総額 (円) |

株式数(株) |

処分価額の総額 (円) |

|

|

引き受ける者の募集を行った取得自己株式 |

- |

- |

- |

- |

|

消却の処分を行った取得自己株式 |

- |

- |

- |

- |

|

合併、株式交換、会社分割に係る移転を行った取得自己株式 |

- |

- |

- |

- |

|

その他 (新株予約権の権利行使による譲渡) |

406,318 |

1,538,726,266 |

- |

- |

|

保有自己株式数 |

25,368,828 |

- |

25,396,804 |

- |

(注) 当期間における取得自己株式の処理状況および保有状況には、2014年6月1日からこの有価証券報告書提出日までの新株予約権の権利行使による譲渡、単元未満株式の売渡しおよび買取りによる株式は含まれておりません。

3【配当政策】

当社は、企業価値の長期継続的な創出が株主利益への貢献の基本であるとの認識のもと、株主の皆様への継続的な利益配分を経営の最重要課題と位置付け、連結業績をベースとした利益配分を積極的に進めてまいります。

剰余金の配当につきましては、連結業績や財政状況、中長期的な事業拡大のための戦略的投資等を勘案して決定いたします。具体的には、業績のアップダウンが激しい業界にあるため、安定的な配当にも配慮しつつ、基本的には連結配当性向20%以上を指標として配当を実施してまいります。

当期の期末配当につきましては、1株当たり5円とし、既に実施いたしました中間配当10円と合わせて、年間配当で15円とすることといたしました。

内部留保につきましては、研究開発投資、生産合理化投資、海外事業展開および新規事業への投資、M&Aなどの原資に充て、経営基盤の強化および企業価値創造のために活用する方針であります。

また、経営環境の変化に即応し、企業価値向上へ向けた資本戦略を機動的に行うための自己株式の取得につきましても、株価の動向や資本効率、キャッシュ・フロー等を勘案しつつ適宜検討し実施してまいります。

剰余金の配当の回数については、中間配当と期末配当の年2回を基本としており、また、その決議機関については、「剰余金の配当等会社法第459条第1項各号に定める事項については、法令に別段の定めのある場合を除き、取締役会の決議により定める事ができる。」旨定款に定めております。

なお、当事業年度に係る剰余金の配当は以下のとおりであります。

|

決議年月日 |

配当金の総額(百万円) |

1株当たり配当額(円) |

|

|

2013年10月29日取締役会決議 |

1,742 |

10 |

|

|

2014年5月28日取締役会決議 |

871 |

5 |

|

4【株価の推移】

(1)【最近5年間の事業年度別最高・最低株価】

|

回次 |

第68期 |

第69期 |

第70期 |

第71期 |

第72期 |

|

決算年月 |

2010年3月 |

2011年3月 |

2012年3月 |

2013年3月 |

2014年3月 |

|

最高(円) |

2,615 |

2,516 |

1,663 |

1,525 |

1,887 |

|

最低(円) |

1,423 |

1,179 |

671 |

838 |

988 |

(注) 最高・最低株価は、東京証券取引所市場第一部におけるものであります。

(2)【最近6月間の月別最高・最低株価】

|

月別 |

2013年10月 |

11月 |

12月 |

2014年1月 |

2月 |

3月 |

|

最高(円) |

1,288 |

1,343 |

1,327 |

1,315 |

1,143 |

1,123 |

|

最低(円) |

1,061 |

1,087 |

1,207 |

1,079 |

1,008 |

988 |

(注) 最高・最低株価は、東京証券取引所市場第一部におけるものであります。

5【役員の状況】

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (百株) |

||||||||||||||||||

|

代表取締役会長 |

|

丸山 利雄 |

1948年4月17日生 |

|

(注)2 |

122 |

||||||||||||||||||

|

代表取締役兼 |

|

松野 晴夫 |

1960年2月14日生 |

|

(注)2 |

175 |

||||||||||||||||||

|

取締役 |

|

萩尾 保繁 |

1947年11月24日生 |

|

(注)2 |

28 |

||||||||||||||||||

|

取締役 |

|

唐津 修 |

1947年4月25日生 |

|

(注)2 |

8 |

||||||||||||||||||

|

取締役 |

|

吉川 誠一 |

1946年3月22日生 |

|

(注)2 |

13 |

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (百株) |

||||||||||||||

|

取締役兼 |

製品・技術 担当 |

黒江 真一郎 |

1959年3月30日生 |

|

(注)2 |

36 |

||||||||||||||

|

取締役兼 常務執行役員 |

営業担当 |

明 世範 |

1954年9月16日生 |

|

(注)2 |

16 |

||||||||||||||

|

取締役兼 常務執行役員 |

管理担当 |

中村 弘志 |

1957年12月4日生 |

|

(注)2 |

60 |

||||||||||||||

|

取締役兼 常務執行役員 |

企画・渉外 担当 |

吉田 芳明 |

1958年2月8日生 |

|

(注)2 |

13 |

||||||||||||||

|

常勤監査役 |

|

栗田 優一 |

1949年7月28日生 |

|

(注)3 |

58 |

||||||||||||||

|

常勤監査役 |

|

畠山 彰 |

1950年12月20日生 |

|

(注)4 |

127 |

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有株式数 (百株) |

||||||||||||||||||||||||

|

監査役 |

|

山室 惠 |

1948年3月8日生 |

|

(注)3 |

11 |

||||||||||||||||||||||||

|

監査役 |

|

小倉 正道 |

1946年6月30日生 |

|

(注)4 |

- |

||||||||||||||||||||||||

|

|

|

|

|

計 |

667 |

|||||||||||||||||||||||||

(注1)取締役萩尾保繁、唐津修および吉川誠一は、社外取締役であります。

(注2)2014年6月26日開催の定時株主総会終結の時から1年間

(注3)2012年6月26日開催の定時株主総会終結の時から4年間

(注4)2011年6月24日開催の定時株主総会終結の時から4年間

(注5)監査役山室惠および小倉正道は、社外監査役であります。

(注6)当社では、意思決定・監督と業務執行の分離による取締役会の活性化のため、執行役員制度を導入しております。執行役員は24名(代表取締役および取締役兼務の者を含む)で構成は以下のとおりであります。

代表取締役兼執行役員社長(CEO) 松野 晴夫

取締役兼執行役員副社長 黒江 真一郎

取締役兼常務執行役員 明 世範、中村 弘志、吉田 芳明

常務執行役員 新規事業担当 新企画商品開発室副室長 今田 英明、SoC Test Business Groups 担当 Advantest Europe GmbH Managing Director (R&D,CTO) Hans-Juergen Wagner

執行役員 品質保証本部長 杉浦 孝、テクノロジー開発本部副本部長(先行技術担当) 関野 隆、生産本部長 塚越 聡一、Advantest Europe GmbH Managing Director (CEO) Josef Schraetzenstaller、Advantest America,Inc. Director, President and CEO R.Keith Lee、営業本部副本部長 中原 真人、SoCテスト事業本部長 テクノロジー開発本部長 岡安 俊幸、Advantest Taiwan Inc. 董事長兼総経理 (CEO) CH Wu、システムソリューション本部長 山下 和宏、営業本部副本部長 佐藤 憲二、ナノテクノロジー事業部長 中村 隆幸、Advantest Europe GmbH Vice President and General Manager V93000 SoC Wilhelm Radermacher、メモリテスト事業本部長 山田 益弘、ASDテスト&計測システム事業本部長 南雲 悟、フィールドサービス本部長 佐々木 功、新企画商品開発室 統括リーダー 津久井 幸一、Advantest America, Inc. Chief Financial Officer Keith Hardwick

6【コーポレート・ガバナンスの状況等】

(1)【コーポレート・ガバナンスの状況】

① 企業統治の体制

・企業統治の体制の概要

アドバンテストグループは、「先端技術を先端で支える」という経営理念のもと、「The ADVANTEST Way&行動規範」(以下、アドバンテスト行動規範といいます。)を制定し、経営の透明度を高め、持続的な発展と企業価値の向上に努めております。

コーポレート・ガバナンスの基本的な考え方は、経営の意思決定および監督機能と業務執行機能を分離することで経営の効率化および透明性の向上を図ることです。

取締役会は、経営の意思決定機関として、グループ全体の経営方針、経営戦略などの重要事項について決定するとともに、社外取締役をメンバーに含み、業務執行機関が迅速かつ効率的な職務執行ができるように必要となる権限委譲を行いながら経営の監督機関として、業務執行機関の職務執行を監視、監督しております。

さらに、急速に変化する経営環境に対応して、迅速な業務執行を行うため執行役員制度を導入しております。

また、監査機能として、監査役制度を採用しております。各監査役は、監査役会で策定された監査方針および監査計画に基づき、取締役会をはじめとする重要な会議への出席や業務および財産の状況の調査を通して、取締役および執行役員その他業務執行機関の職務執行を監査しております。

この有価証券報告書提出日現在の取締役会は、社内取締役6名、社外取締役3名、計9名で構成され、経営の意思決定機関および執行役員社長その他業務執行機関の職務執行を監視、監督する機関としての役割を果たしております。

監査役会は、社内監査役2名、社外監査役2名、計4名で構成され、取締役および業務執行機関の職務執行を監査しております。

また、取締役会の下に、諮問により役員の指名報酬を提案する指名報酬委員会があり、取締役会の意思決定を支援しております。また、常務会は、常務執行役員以上の執行役員をもって構成され、業務執行の意思決定機関として業務運営に関する重要事項を決定しております。

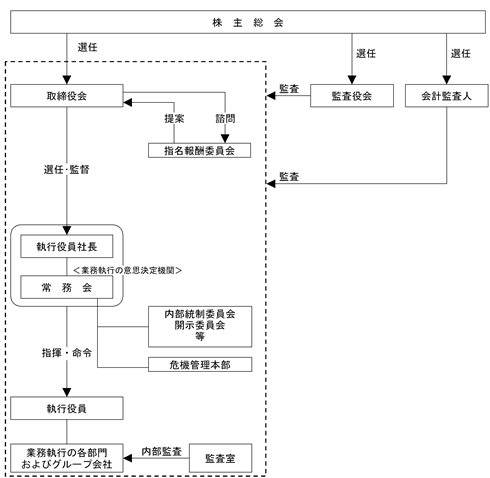

当社の経営上の意思決定、業務執行および監査にかかるコーポレート・ガバナンス体制の模式図は以下のとおりです。

・企業統治の体制を採用する理由

当社は、経営の効率化および透明性の向上を図ることを目的として、経営の意思決定および監督機能をもつ取締役会と業務執行機関とを分離しております。

また、急激に変化する経営環境に即応する体制を確立し、迅速な業務執行を行い、透明性を向上するため執行役員制度を導入しております。

さらに当社は、取締役および執行役員その他業務執行機関の職務執行を監査するため、わが国で広く導入されている監査役制度を採用しております。

・内部統制システムの整備の状況

当社は、アドバンテストの全ての取締役、執行役員および従業員が法令および定款に適合し、誠実かつ倫理的な行動をとることを明確にするため、アドバンテスト行動規範を周知徹底しております。さらに、取締役および執行役員に対しては、アドバンテスト行動規範に加え、「役員倫理規定」を運用しております。

また、法令遵守の徹底を図るための体制として行動規範委員会を設置し、アドバンテスト行動規範の運営状況を監視するとともに、アドバンテスト行動規範に照らして疑義のある事項の報告・相談を受け付ける窓口として、「企業倫理ヘルプライン」を設置し、報告者が不利益な取扱を受けない体制としております。

さらに、企業の社会的責任を遂行するために、内部統制委員会、開示委員会などの課題別委員会を設置しております。

アドバンテストは、連結決算に基づく業績評価を重視したグループ連結経営を行うために当社とグループ会社で同質の内部統制システムを構築、運営しております。アドバンテストの内部統制システムは、グループ各社を担当する当社の各部門が連携するとともに、内部統制委員会が策定するグループ全体の方針に基づいて統一的に構築、運営され、内部統制委員会が掌握したグループ各社の内部統制状況の中で重要なものは、取締役会へ報告されます。グループ各社に対する内部監査は当社監査室が総括しております。

・リスク管理体制等の整備の状況

当社は、経営環境、事業活動、会社財産に潜むリスクに関し、重要な業務プロセス毎にリスク要因を識別・分類し、リスクの大きさ、発生可能性、頻度等を分析するとともに、それらのリスクへの適切な対応についての方針および手続の文書化を重要な内部統制活動の一つとして実施しております。

また、災害等の緊急事態に関し、危機管理本部を設置して緊急時行動要領を文書化するとともに、教育訓練を定期的に実施して緊急事態に備えております。

内部統制委員会は、リスク管理を徹底し、重要なリスクについては取締役会に報告しております。

当社は、安全衛生委員会を設置して、労働災害事故の防止、快適な職場環境の形成および従業員の健康増進に努めております。

当社は、取締役の職務の執行に係る情報(株主総会、取締役会の議事録および関連資料、取締役の職務執行に関するその他の重要な文書)に関して、保存年限、保管責任者、保存方法等の詳細について定めた社内規定に基づいて適切に保存・管理しております。情報漏洩の防止については、情報セキュリティ委員会を設置し、個人情報の保護と機密情報の漏洩防止を行っております。

② 内部監査および監査役監査の状況

当社は監査役制度を採用しており、各監査役は、監査役会で策定された監査方針および監査計画に基づき、取締役会をはじめとする重要な会議への出席や業務および財産の状況の調査を通して、取締役の職務遂行を監査しております。また、監査室は専任の従業員4名で構成され、内部監査機能を果たすために会社の内部統制の整備・運用状況を日常的に監視するとともに、問題点の把握・指摘・改善勧告を行っております。監査役、監査室および監査法人は、定期的および必要に応じて随時打合せを行い、監査スケジュールや監査状況、内部統制の状況などについての報告、情報交換を行うなど、相互の連携を図っております。

なお、社外監査役 小倉 正道氏は、富士通株式会社における長年の経験があり、財務および会計に関する相当程度の知見を有するものであります。

③ 社外取締役および社外監査役

当社の社外取締役は3名であり、各社外取締役は当社の株式を所有しておりますが、その所有株式数は僅少であります。各社外取締役と当社の間に特別な利害関係はありません。

当社の社外監査役は2名であり、社外監査役 山室 惠氏は当社の株式を所有しておりますが、その所有株式数は僅少であります。各社外取締役と当社の間に特別な利害関係はありません。

当社は、取締役会メンバーに社外取締役を含めることで取締役会の監視、監督機能を強化し、監査役会メンバーに社外監査役を含めることで、監査機能を強化しております。

社外取締役 萩尾 保繁氏は、元静岡地方裁判所長で、現在は弁護士であり、法律の専門家として豊富な知識と経験があるため、経営監視の公正性、客観性からみて適任であります。

社外取締役 唐津 修氏は、半導体の専門家としての豊富な知識と経験があるため、経営監視の公正性、客観性からみて適任であります。

社外取締役 吉川 誠一氏は、研究開発戦略の専門家としての豊富な知識と経験があるため、経営監視の公正性、客観性からみて適任であります。

社外監査役 山室 惠氏は、元東京高等裁判所判事で、現在は弁護士であり、法律の専門家として広い見識を有しているため適任であります。

社外監査役 小倉 正道氏は、経営者としての経験と幅広い見識を持つともに半導体関連業界についての知識も豊富であるため適任であります。

なお、社外監査役 山室 惠氏は富士通株式会社の社外監査役であり、社外監査役 小倉 正道氏は過去において同社の代表取締役副社長でありましたが、同社は退職給付信託として当社株式の10.09%を所有し、当社との間に営業取引関係があります。また、社外取締役 吉川 誠一氏は過去において株式会社富士通研究所の常務取締役でありましたが、同社と当社との間に営業取引関係があります。

各社外役員が兼務している上記以外の他の会社と当社との間に特別な利害関係はありません。各社外役員の兼務の状況につきましては、「5役員の状況」に記載のとおりであります。

また、社外取締役3名および社外監査役2名はいずれも東京証券取引所が規定する一般株主と利益相反の生じるおそれがある事由に該当していないため、独立役員に指定しております。社外取締役および社外監査役を選任するための提出会社からの独立性に関する基準または方針について、特段の定めはしておりません。

内部統制委員会は、内部統制システムの整備、運営状況について必要に応じて取締役会に報告しており、社外取締役および社外監査役は必要に応じて意見を述べております。

監査役は、監査室および監査法人との相互連携により報告を受けた内容について、適宜監査役会において議論し、社外監査役は必要に応じて意見を述べております。

④ 役員報酬等

イ.役員区分ごとの報酬等の総額、報酬等の種類別の総額および対象となる役員の員数

|

役員区分 |

報酬等の総額 (百万円) |

報酬等の種類別の総額 (百万円) |

対象となる 役員の員数 (人) |

||

|

基本報酬 |

ストック・ オプション |

賞与 |

|||

|

取締役(社外取締役を除く。) |

449 |

306 |

143 |

- |

6 |

|

監査役(社外監査役を除く。) |

45 |

41 |

4 |

- |

2 |

|

社外役員 |

48 |

36 |

12 |

- |

6 |

取締役 丸山 利雄に対する報酬等の総額は100百万円(基本報酬68百万円、ストック・オプション32百万円)であります。

ロ.役員の報酬等の額またはその算定方法の決定に関する方針の内容および決定方法

当社は役員の報酬等の額またはその算定方法の決定に関する方針は定めておりません。

⑤ 株式の保有状況

イ.投資株式のうち保有目的が純投資目的以外の目的であるものの銘柄数および貸借対照表計上額の合計額

14銘柄 3,407百万円

ロ.保有目的が純投資目的以外の目的である投資株式の銘柄、株式数、貸借対照表計上額および保有目的

前事業年度

特定投資株式

|

銘柄 |

株式数(株) |

貸借対照表計上額(百万円) |

保有目的 |

|

㈱東芝 |

4,021,000 |

1,898 |

営業取引関係の強化 |

|

㈱テラプローブ |

760,000 |

745 |

営業取引関係の強化 |

|

ChipMOS TECHNOLOGIES (Bermuda) LTD. |

425,000 |

532 |

営業取引関係の強化 |

|

㈱三菱UFJフィナンシャル・グループ |

462,660 |

258 |

取引関係の強化 |

|

㈱みずほフィナンシャルグループ |

1,154,604 |

230 |

取引関係の強化 |

|

日本電信電話㈱ |

44,880 |

184 |

営業取引関係の強化 |

|

NKSJホールディングス㈱ |

90,000 |

177 |

取引関係の強化 |

|

FormFactor,Inc. |

333,334 |

147 |

営業取引関係の強化 |

|

㈱岡村製作所 |

165,360 |

116 |

営業取引関係の強化 |

|

オムロン㈱ |

33,600 |

78 |

営業取引関係の強化 |

|

ヒロセ電機㈱ |

5,832 |

74 |

営業取引関係の強化 |

|

日本電計㈱ |

72,636 |

73 |

営業取引関係の強化 |

|

㈱東京精密 |

34,650 |

68 |

営業取引関係の強化 |

|

高千穂交易㈱ |

72,000 |

65 |

営業取引関係の強化 |

|

㈱三井住友フィナンシャルグループ |

13,632 |

51 |

取引関係の強化 |

|

㈱村田製作所 |

5,445 |

38 |

営業取引関係の強化 |

|

ローム㈱ |

10,000 |

35 |

営業取引関係の強化 |

|

新光電気工業㈱ |

36,000 |

28 |

営業取引関係の強化 |

|

銘柄 |

株式数(株) |

貸借対照表計上額(百万円) |

保有目的 |

|

新電元工業㈱ |

70,000 |

26 |

営業取引関係の強化 |

|

㈱ヨコオ |

45,000 |

23 |

営業取引関係の強化 |

|

㈱シーイーシー |

25,200 |

16 |

取引関係の強化 |

|

沖電気工業㈱ |

112,500 |

13 |

営業取引関係の強化 |

|

松尾電機㈱ |

80,000 |

9 |

営業取引関係の強化 |

|

東京特殊電線㈱ |

10,000 |

1 |

営業取引関係の強化 |

当事業年度

特定投資株式

|

銘柄 |

株式数(株) |

貸借対照表計上額(百万円) |

保有目的 |

|

㈱東芝 |

2,888,000 |

1,262 |

営業取引関係の強化 |

|

㈱テラプローブ |

760,000 |

830 |

営業取引関係の強化 |

|

㈱三菱UFJフィナンシャル・グループ |

462,660 |

262 |

取引関係の強化 |

|

㈱みずほフィナンシャルグループ |

1,154,604 |

236 |

取引関係の強化 |

|

FormFactor,Inc. |

333,334 |

219 |

営業取引関係の強化 |

|

高千穂交易㈱ |

72,000 |

77 |

営業取引関係の強化 |

|

㈱東京精密 |

34,650 |

63 |

営業取引関係の強化 |

|

新光電気工業㈱ |

36,000 |

27 |

営業取引関係の強化 |

⑥ 会計監査の状況

会計監査につきましては、当社は新日本有限責任監査法人と監査契約を結び、会社法に基づく監査、金融商品取引法に基づく監査および米国証券取引法に基づく監査を受けております。なお、当期において会計監査業務を執行した公認会計士および会計監査業務に係る補助者は下記のとおりです。

イ.業務を執行した公認会計士の氏名、所属する監査法人名および継続監査年数

|

公認会計士の氏名等 |

所属する監査法人名 |

|

|

|

指定有限責任社員 業務執行社員 |

中山 清美 |

新日本有限責任監査法人 |

|

|

田中 卓也 |

|

||

|

脇本 恵一 |

|

||

(注)継続監査年数については、全員7年以内であるため、記載を省略しております。

ロ.監査業務に係る補助者の構成

会計監査業務に係る補助者は、公認会計士を主たる構成員とし、システム専門家等の専門的知識を有するものを含んでおります。

⑦ 責任限定契約の内容の概要

社外取締役および社外監査役と当社は、会社法第423条第1項の責任を限定する契約を締結しております。当該契約に基づく損害賠償責任の限度額は、法令に定める最低責任限度額であります。

⑧ 取締役の定数

当社の取締役は10名以内とする旨定款に定めております。

⑨ 取締役の選任の決議要件

当社は、取締役の選任決議について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨定款に定めております。

また、取締役の選任は、累積投票によらない旨定款に定めております。

⑩ 剰余金の配当等の決定機関

当社は、経営判断をより機動的に行えるよう、剰余金の配当等会社法第459条第1項各号に定める事項について、法令に別段の定めがある場合を除き、取締役会の決議により定めることができる旨定款に定めております。

⑪ 株主総会の特別決議要件

当社は、特別決議を機動的に行えるよう、会社法第309条第2項に定める株主総会の特別決議要件について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって行う旨定款に定めております。

⑫ 取締役および監査役の責任免除

当社は、取締役および監査役が職務を遂行するにあたり、期待される役割を十分に発揮できるよう、会社法第426条1項の規定により、任務を怠ったことによる取締役および監査役(取締役および監査役であった者を含む。)の損害賠償責任を法令の限度において取締役会の決議によって免除することができる旨定款に定めております。

(2)【監査報酬の内容等】

①【監査公認会計士等に対する報酬の内容】

|

区分 |

前連結会計年度 |

当連結会計年度 |

||

|

監査証明業務に基づく報酬(百万円) |

非監査業務に基づく報酬(百万円) |

監査証明業務に基づく報酬(百万円) |

非監査業務に基づく報酬(百万円) |

|

|

提出会社 |

236 |

- |

231 |

12 |

|

連結子会社 |

2 |

- |

1 |

- |

|

計 |

238 |

- |

232 |

12 |

②【その他重要な報酬の内容】

(前連結会計年度)

当社および当社の重要な海外子会社は、当社の監査公認会計士等と同一のネットワークに属しているアーンスト・アンド・ヤンググループに対して、監査証明業務に基づく報酬120百万円および非監査業務に基づく報酬30百万円を支払っております。

(当連結会計年度)

当社および当社の重要な海外子会社は、当社の監査公認会計士等と同一のネットワークに属しているアーンスト・アンド・ヤンググループに対して、監査証明業務に基づく報酬141百万円および非監査業務に基づく報酬48百万円を支払っております。

③【監査公認会計士等の提出会社に対する非監査業務の内容】

(前連結会計年度)

該当事項はありません。

(当連結会計年度)

監査公認会計士等の当社に対する非監査業務の内容は、コンフォートレター作成業務および紛争鉱物に関するドッド・フランク法対応のためのアドバイザリー業務であります。

④【監査報酬の決定方針】

該当事項はありません。