第4【提出会社の状況】

1【株式等の状況】

(1)【株式の総数等】

①【株式の総数】

|

種類 |

発行可能株式総数(株) |

|

普通株式 |

3,600,000,000 |

|

計 |

3,600,000,000 |

②【発行済株式】

|

種類 |

事業年度末現在発行数 (株) (2017年3月31日) |

提出日現在発行数 (株) (2017年6月15日) |

上場金融商品取引所名又は登録認可金融商品取引業協会名 |

内容 |

|

普通株式 |

1,263,763,660 |

1,264,007,960 |

東京・ニューヨーク 各証券取引所 |

単元株式数は100株 |

|

計 |

1,263,763,660 |

1,264,007,960 |

─ |

─ |

(注) 1 東京証券取引所については市場第一部に上場されています。

2 「提出日現在発行数」には、提出日の属する月(2017年6月)に新株予約権の行使により発行された株式数は含まれていません。

(2)【新株予約権等の状況】

当社は、会社法第236条、第238条及び第239条の規定にもとづき新株予約権を発行しています。

[1] 第14回普通株式新株予約権

|

株主総会の特別決議日(2007年6月21日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

3,962個 *1 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

396,200株 *2 |

同左 |

|

新株予約権の行使時の払込金額 |

1株当たり 5,514円 *3 |

同左 |

|

新株予約権の行使期間 |

2007年11月14日から2017年11月13日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 5,514円 1株当たり資本組入額 2,757円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約書が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の承認の日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[2] 第15回普通株式新株予約権

|

株主総会の特別決議日(2007年6月21日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

10,291個 *1 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

1,029,100株 *2 |

同左 |

|

新株予約権の行使時の払込金額 |

1株当たり 48.15米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2007年11月14日から2017年11月13日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 48.15米ドル 1株当たり資本組入額 24.08米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約書が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の承認の日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[3] 第16回普通株式新株予約権

|

株主総会の特別決議日(2008年6月20日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

4,070個 *1 |

3,818個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

407,000株 *2 |

381,800株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 2,987円 *3 |

同左 |

|

新株予約権の行使期間 |

2009年11月18日から2018年11月17日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 2,987円 1株当たり資本組入額 1,494円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[4] 第17回普通株式新株予約権

|

株主総会の特別決議日(2008年6月20日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

8,587個 *1 |

8,399個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

858,700株 *2 |

839,900株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 30.24米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2009年11月18日から2018年11月17日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 30.24米ドル 1株当たり資本組入額 15.12米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[5] 第18回普通株式新株予約権

|

株主総会の特別決議日(2009年6月19日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

3,388個 *1 |

3,361個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

338,800株 *2 |

336,100株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 2,595円 *3 |

同左 |

|

新株予約権の行使期間 |

2010年12月9日から2019年12月8日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 2,595円 1株当たり資本組入額 1,298円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[6] 第19回普通株式新株予約権

|

株主総会の特別決議日(2009年6月19日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

9,381個 *1 |

9,140個 *2 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

938,100株 *2 |

914,000株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 29.56米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2010年12月9日から2019年12月8日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 29.56米ドル 1株当たり資本組入額 14.78米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[7] 第20回普通株式新株予約権

|

株主総会の特別決議日(2010年6月18日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

4,216個 *1 |

3,949個 *2 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

421,600株 *2 |

394,900株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 2,945円 *3 |

同左 |

|

新株予約権の行使期間 |

2011年11月18日から2020年11月17日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 2,945円 1株当たり資本組入額 1,473円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[8] 第21回普通株式新株予約権

|

株主総会の特別決議日(2010年6月18日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

10,509個 *1 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

1,050,900株 *2 |

同左 |

|

新株予約権の行使時の払込金額 |

1株当たり 35.48米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2011年11月18日から2020年11月17日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 35.48米ドル 1株当たり資本組入額 17.74米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[9] 第22回普通株式新株予約権

|

株主総会の特別決議日(2011年6月28日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

2,530個 *1 |

2,452個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

253,000株 *2 |

245,200株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 1,523円 *3 |

同左 |

|

新株予約権の行使期間 |

2012年11月22日から2021年11月21日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 1,523円 1株当たり資本組入額 762円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[10] 第23回普通株式新株予約権

|

株主総会の特別決議日(2011年6月28日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

9,710個 *1 |

9,554個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

971,000株 *2 |

955,400株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 19.44米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2012年11月22日から2021年11月21日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 19.44米ドル 1株当たり資本組入額 9.72米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[11] 第24回普通株式新株予約権

|

株主総会の特別決議日(2012年6月27日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

2,274個 *1 |

2,074個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

227,400株 *2 |

207,400株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 932円 *3 |

同左 |

|

新株予約権の行使期間 |

2013年12月4日から2022年12月3日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 932円 1株当たり資本組入額 466円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[12] 第25回普通株式新株予約権

|

株主総会の特別決議日(2012年6月27日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

5,628個 *1 |

5,484個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

562,800株 *2 |

548,400株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 11.23米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2013年12月4日から2022年12月3日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 11.23米ドル 1株当たり資本組入額 5.62米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[13] 第26回普通株式新株予約権

|

株主総会の特別決議日(2013年6月20日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

5,922個 *1 |

5,766個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

592,200株 *2 |

576,600株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 2,007円 *3 |

同左 |

|

新株予約権の行使期間 |

2014年11月20日から2023年11月19日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 2,007円 1株当たり資本組入額 1,004円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[14] 第27回普通株式新株予約権

|

株主総会の特別決議日(2013年6月20日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

6,392個 *1 |

6,138個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

639,200株 *2 |

613,800株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 20.01米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2014年11月20日から2023年11月19日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 20.01米ドル 1株当たり資本組入額 10.01米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[15] 第28回普通株式新株予約権

|

株主総会の特別決議日(2014年6月19日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

7,760個 *1 |

7,664個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

776,000株 *2 |

766,400株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 2,410.5円 *3 |

同左 |

|

新株予約権の行使期間 |

2015年11月20日から2024年11月19日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 2,410.5円 1株当たり資本組入額 1,205.3円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[16] 第29回普通株式新株予約権

|

株主総会の特別決議日(2014年6月19日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

6,801個 *1 |

6,529個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

680,100株 *2 |

652,900株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 20.67米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2015年11月20日から2024年11月19日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 20.67米ドル 1株当たり資本組入額 10.34米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[17] 第30回普通株式新株予約権

|

株主総会の特別決議日(2015年6月23日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

11,782個 *1 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

1,178,200株 *2 |

同左 |

|

新株予約権の行使時の払込金額 |

1株当たり 3,404円 *3 |

同左 |

|

新株予約権の行使期間 |

2016年11月19日から2025年11月18日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。また、権利行使期間内であっても、下記「新株予約権の行使の条件」記載の制限に服するものとする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 3,404円 1株当たり資本組入額 1,702円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他当社と新株予約権者との間で締結される新株予約権割当契約(以下「割当契約」という。)に定める条件及び制限に服するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。ただし、割当契約の規定にもとづく制限に服するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[18] 第31回普通株式新株予約権

|

株主総会の特別決議日(2015年6月23日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

9,975個 *1 |

9,863個 *1 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

997,500株 *2 |

986,300株 *2 |

|

新株予約権の行使時の払込金額 |

1株当たり 27.51米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2016年11月19日から2025年11月18日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。また、権利行使期間内であっても、下記「新株予約権の行使の条件」記載の制限に服するものとする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 27.51米ドル 1株当たり資本組入額 13.76米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他当社と新株予約権者との間で締結される新株予約権割当契約(以下「割当契約」という。)に定める条件及び制限に服するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。ただし、割当契約の規定にもとづく制限に服するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[19] 第32回普通株式新株予約権

|

株主総会の特別決議日(2016年6月17日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

15,112個 *1 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

1,511,200株 *2 |

同左 |

|

新株予約権の行使時の払込金額 |

1株当たり 3,364円 *3 |

同左 |

|

新株予約権の行使期間 |

2017年11月22日から2026年11月21日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。また、権利行使期間内であっても、下記「新株予約権の行使の条件」記載の制限に服するものとする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 3,364円 1株当たり資本組入額 1,682円 |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他当社と新株予約権者との間で締結される新株予約権割当契約(以下「割当契約」という。)に定める条件及び制限に服するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。ただし、割当契約の規定にもとづく制限に服するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1円未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

[20] 第33回普通株式新株予約権

|

株主総会の特別決議日(2016年6月17日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

16,904個 *1 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

1,690,400株 *2 |

同左 |

|

新株予約権の行使時の払込金額 |

1株当たり 31.06米ドル *3 |

同左 |

|

新株予約権の行使期間 |

2017年11月22日から2026年11月21日までとする。ただし、行使期間の最終日が当社の休業日に当たるときは、その前営業日を最終日とする。また、権利行使期間内であっても、下記「新株予約権の行使の条件」記載の制限に服するものとする。 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 31.06米ドル 1株当たり資本組入額 15.53米ドル |

同左 |

|

新株予約権の行使の条件 |

①各新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降新株予約権は行使することができない。 ③その他当社と新株予約権者との間で締結される新株予約権割当契約(以下「割当契約」という。)に定める条件及び制限に服するものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

譲渡による新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。ただし、割当契約の規定にもとづく制限に服するものとする。 |

同左 |

|

代用払込みに関する事項 |

- |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

同左 |

(注)*1 各新株予約権の目的である株式の数(以下「付与株式数」という。)は100株とする。ただし、当社が当社

普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*2 注記1により付与株式数が調整された場合は、調整後付与株式数に新株予約権の数を乗じた数に調整されるものとする。

*3 新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う

場合、行使価額は次の算式により調整され、調整の結果生じる1セント未満の端数は切り上げるものとする。

|

調整後行使価額 = 調整前行使価額 × |

1 |

|

分割・併合の比率 |

上記のほか、新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

当社は、会社法第236条、第238条及び第240条の規定にもとづき新株予約権付社債を発行しています。

[21] 130%コールオプション条項付第6回無担保転換社債型新株予約権付社債(社債間限定同順位特約付)

|

取締役会決議日(2015年6月23日) 代表執行役 社長 兼 CEOの決定日(2015年6月30日) |

||

|

|

事業年度末現在 (2017年3月31日) |

提出日の前月末現在 (2017年5月31日) |

|

新株予約権の数 |

120,000個 *1 |

同左 |

|

新株予約権のうち自己新株予約権の数 |

- |

同左 |

|

新株予約権の目的となる株式の種類 |

普通株式 単元株式数は100株 |

同左 |

|

新株予約権の目的となる株式の数 |

23,961,661株 *2 |

同左 |

|

新株予約権の行使時の払込金額 |

1個当たり1百万円 *3 |

同左 |

|

新株予約権の行使期間 |

2015年9月1日から2022年9月28日までとする。 *4 |

同左 |

|

新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額 |

1株当たり発行価格 5,008円 *3 1株当たり資本組入額 2,504円 |

同左 |

|

新株予約権の行使の条件 |

各本新株予約権の一部行使はできないものとする。 |

同左 |

|

新株予約権の譲渡に関する事項 |

本新株予約権又は本社債の一方のみを譲渡することはできない。 |

同左 |

|

代用払込みに関する事項 |

本新株予約権の行使に際しては、当該各本新株予約権が付された本社債を出資するものとし、当該本社債の価額は、その払込金額と同額とする。 |

同左 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

*5 |

同左 |

|

新株予約権付社債の残高 |

1,200億円 |

同左 |

(注)*1 新株予約権の行使請求により当社が交付する当社普通株式の数は、行使請求に係る本新株予約権が付された本社債の金額の合計額を当該行使請求の効力発生日に適用のある転換価額(注記3で定義される。)で除して得られる数とする。この場合に1株未満の端数を生じたときはこれを切り捨て、現金による調整は行わない。

*2 注記3により転換価額(注記3で定義される。)が調整される場合には、社債の額面金額の総額を調整後転換価額で除した数に調整されるものとする。

*3 本新株予約権の行使に際しては、当該各本新株予約権が付された本社債を出資するものとし、当該本社債の価額は、その払込金額と同額とする。

各本新株予約権の行使により交付する当社普通株式の数を算定するにあたり用いられる価額(以下「転換価額」という)は、当初5,008円とする。

当社は、本新株予約権付社債の発行後、時価を下回る払込金額をもって当社普通株式を引き受ける者を募集する場合、当社普通株式の株式分割又は当社普通株式の無償割当てをする場合、時価を下回る価額をもって当社普通株式を交付する定めがある取得請求権付株式、取得条項付株式もしくは取得条項付新株予約権(新株予約権付社債に付されたものを含む。)又は時価を下回る価額をもって当社普通株式の交付を受けることができる新株予約権(新株予約権付社債に付されたものを含む。)を発行する場合により当社の発行済普通株式数に変更を生ずる場合又は変更を生ずる可能性がある場合には、次に定める算式をもって転換価額を調整する。

|

調整後転換価額 = 調整前転換価額 × |

既発行株式数 + |

交付株式数 |

× |

1株あたりの 払込金額 |

|

|

時価 |

|||

|

既発行株式数+交付株式数 |

||||

また、当社は、本新株予約権付社債の発行後、各事業年度において1株あたり25円を超える特別配当(以下「特別配当」という)を実施する場合には、次に定める算式をもって転換価額を調整する。

|

調整後転換価額 = 調整前転換価額 × |

時価-1株あたり特別配当 |

|

時価 |

「1株あたり特別配当」とは、特別配当を、剰余金の配当に係る当該事業年度の最終の基準日における各社債の金額(金100万円)あたりの本新株予約権の目的となる株式の数で除した金額をいう。1株あたり特別配当の計算については、円位未満小数第2位まで算出し、小数第2位を四捨五入する。

また、次に掲げる場合には、当社は、社債管理者と協議のうえ必要な転換価額の調整を行う。

①株式の併合、資本金もしくは準備金の額の減少、合併(合併により当社が消滅する場合を除く。)、株式交換又は会社分割を行うとき。

②上記①のほか、当社の発行済普通株式数の変更又は変更の可能性が生じる事由が発生するとき。

③当社普通株式の株主に対する他の種類の株式の無償割当てのために転換価額の調整を必要とするとき。

④金銭以外の財産を配当財産とする剰余金の配当が、経済的に特別配当に相当するために転換価額の調整を必要とするとき。

⑤転換価額を調整すべき事由が2つ以上相接して発生する等、一方の事由にもとづく調整後の転換価額の算出にあたり使用すべき時価につき、他方の事由による影響を考慮する必要があるとき。

さらに転換価額は、組織再編行為による繰上償還又は上場廃止等による繰上償還に定める公告を行った場合、本新株予約権付社債の要項に従い減額される。

*4 本新株予約権付社債の新株予約権者は、2015年9月1日から2022年9月28日までの間、いつでも、本新株予約権を行使し、当社に対して当社普通株式の交付を請求することができる。ただし、以下の期間については、行使請求をすることができないものとする。

①当社普通株式に係る株主確定日及びその前営業日

②振替機関が必要であると認めた日

③組織再編行為による繰上償還、上場廃止等による繰上償還、130%コールオプション条項に定めるところにより2022年9月28日以前に本社債が繰上償還される場合には、当該償還に係る元金が支払われる日の前営業日以降

④当社が本社債につき期限の利益を喪失した場合には、期限の利益を喪失した日以降

⑤組織再編行為において承継会社等の新株予約権が交付される場合で、本新株予約権の行使請求の停止が必要なときは、当社が、行使請求を停止する期間(当該期間は1カ月を超えないものとする。)その他必要事項をあらかじめ書面により社債管理者に通知し、かつ、当該期間の開始日の1カ月前までに必要事項を公告した場合における当該期間

*5 ①当社は、当社が組織再編行為を行う場合(ただし、承継会社等の普通株式が当社の株主に交付される場合に限る。)は、組織再編行為による繰上償還に基づき本社債の繰上償還を行う場合を除き、当該組織再編行為の効力発生日の直前において残存する本新株予約権の新株予約権者に対し、下記②に定める内容の承継会社等の新株予約権(以下「承継新株予約権」という。)を交付するものとする。この場合、当該組織再編行為の効力発生日において、本新株予約権は消滅し、本社債に係る債務は承継会社等に承継され(承継会社等に承継された本社債を以下「承継社債」という。)、承継新株予約権は承継社債に付された新株予約権となり、本新株予約権者は承継新株予約権の新株予約権者となる。本新株予約権付社債の要項の本新株予約権に関する規定は承継新株予約権について準用する。

②承継新株予約権の内容は次に定めるところによる。

(イ)承継新株予約権の数

組織再編行為の効力発生日の直前において残存する本新株予約権の数と同一の数とする。

(ロ)承継新株予約権の目的である株式の種類

承継会社等の普通株式とする。

(ハ)承継新株予約権の目的である株式の数の算定方法

行使請求に係る承継新株予約権が付された承継社債の金額の合計額を下記(ニ)に定める転換価額で除して得られる数とする。この場合に1株未満の端数を生じたときはこれを切り捨て、現金による調整は行わない。

(ニ)承継新株予約権が付された承継社債の転換価額

承継新株予約権が付された承継社債の転換価額は、組織再編行為の効力発生日の直前に本新株予約権を行使した場合に本新株予約権者が得られるのと同等の経済的価値を、組織再編行為の効力発生日の直後に承継新株予約権を行使したときに受領できるように定めるものとする。なお、組織再編行為の効力発生日以後における承継新株予約権が付された承継社債の転換価額は、注記3に準じた調整又は減額を行う。

(ホ)承継新株予約権の行使に際して出資される財産の内容及びその価額

各承継新株予約権の行使に際しては、当該各承継新株予約権が付された承継社債を出資するものとし、当該承継社債の価額は、本社債の払込金額と同額とする。

(へ)承継新株予約権を行使することができる期間

組織再編行為の効力発生日(当社が注記4⑤に定める行使請求を停止する期間を定めた場合には、当該組織再編行為の効力発生日又は当該停止期間の末日の翌営業日のうちいずれか遅い日)から注記4に定める本新株予約権の行使請求期間の末日までとする。

(ト)承継新株予約権の行使により株式を発行する場合における増加する資本金及び資本準備金

承継新株予約権の行使により株式を発行する場合の増加する資本金の額は、会社計算規則第17条の定めるところに従って算出された資本金等増加限度額に0.5を乗じた金額とし、計算の結果1円未満の端数を生ずる場合は、その端数を切り上げるものとする。増加する資本準備金の額は、資本金等増加限度額より増加する資本金の額を減じた額とする。

(チ)その他の承継新株予約権の行使の条件

各承継新株予約権の一部については、行使請求することができない。

(リ)承継新株予約権の取得事由

取得事由は定めない。

(3)【行使価額修正条項付新株予約権付社債券等の行使状況等】

該当事項はありません。

(4)【ライツプランの内容】

該当事項はありません。

(5)【発行済株式総数、資本金等の推移】

|

年月日 |

発行済株式 (千株) |

発行済株式 (千株) |

資本金増減額 (百万円) |

資本金残高 (百万円) |

資本準備金 (百万円) |

資本準備金 (百万円) |

|

2012年4月1日~ 2013年3月31日 *1 |

7,312 |

1,011,950 |

- |

630,923 |

7,005 |

844,616 |

|

2013年4月1日~ 2014年3月31日 *2 |

32,758 |

1,044,708 |

15,731 |

646,654 |

15,731 |

860,347 |

|

2014年4月1日~ 2015年3月31日 *2 |

125,065 |

1,169,773 |

60,383 |

707,038 |

60,383 |

920,731 |

|

2015年4月1日~ 2016年3月31日 *3,4 |

92,721 |

1,262,494 |

151,829 |

858,867 |

151,829 |

1,072,560 |

|

2016年4月1日~ 2017年3月31日 *5 |

1,270 |

1,263,764 |

1,778 |

860,645 |

1,778 |

1,074,338 |

(注)*1 2013年1月1日付のソネットエンタテインメント㈱(現:ソニーネットワークコミュニケーションズ㈱)との株式交換にともなう新株発行によるものです。

*2 新株予約権の行使(ユーロ円建転換社債型新株予約権付社債の新株予約権の行使を含む)による増加です。

*3 2015年7月21日を払込期日とする有償一般募集(発行価格:3,420.5円、発行価額(払込金額):3,279.44円、資本組入額:1,639.72円)及び8月18日を払込期日とする有償第三者割当(発行価格(払込金額):3,279.44円、資本組入額:1,639.72円、割当先:野村證券株式会社)による増加は以下のとおりです。

・発行済株式総数増減数:92,000千株

・資本金増減額:150,854百万円

・資本準備金増減額:150,854百万円

*4 新株予約権の行使による増加は以下のとおりです。

・発行済株式総数増減数:721千株

・資本金増減額:975百万円

・資本準備金増減額:975百万円

*5 新株予約権の行使による増加です。

6 当事業年度の末日後2017年5月31日までの間に、新株予約権の行使により、発行済株式総数、資本金及び資本準備金が、以下のとおり増加しています。

|

年月日 |

発行済株式 (千株) |

発行済株式 (千株) |

資本金増減額 (百万円) |

資本金残高 (百万円) |

資本準備金 (百万円) |

資本準備金 (百万円) |

|

2017年4月1日~ 2017年5月31日 |

244 |

1,264,008 |

385 |

861,030 |

385 |

1,074,723 |

(6)【所有者別状況】

|

|

2017年3月31日現在 |

|

区分 |

株式の状況(1単元の株式数 100株) |

単元未満 (株) |

|||||||

|

政府及び地方公共団体 |

金融機関 |

金融商品取引業者 |

その他の |

外国法人等 |

個人 |

計 |

|||

|

個人以外 |

個人 |

||||||||

|

株主数 |

4 |

126 |

77 |

2,811 |

1,091 |

401 |

500,808 |

505,318 |

― |

|

所有 (単元) |

836 |

2,759,353 |

180,109 |

200,304 |

7,329,471 |

1,512 |

2,144,795 |

12,616,380 |

2,125,660 |

|

所有株式 |

0.01 |

21.87 |

1.43 |

1.59 |

58.09 |

0.01 |

17.00 |

100.00 |

― |

(注)1 株主名簿上の自己名義株式1,073,522株は、「個人その他」に10,735単元及び「単元未満株式の状況」に22株

含まれています。なお、自己株式1,073,522株は株主名簿記載上の株式数であり、2017年3月31日現在の実保有株式数は1,073,222株であります。

2 「その他の法人」及び「単元未満株式の状況」の中には、㈱証券保管振替機構名義の株式が、それぞれ195単

元及び77株含まれています。

(7)【大株主の状況】

|

|

|

2017年3月31日現在 |

|

|

氏名又は名称 |

住所 |

所有株式数(千株) |

発行済株式総数に対する所有株式数の割合(%) |

|

Citibank as Depositary Bank for Depositary Receipt Holders *1 (常任代理人 ㈱三菱東京UFJ銀行) |

アメリカ・ニューヨーク (東京都千代田区丸の内2-7-1) |

|

|

|

|

|

|

|

|

JPMorgan Chase Bank 380055 *3 (常任代理人 ㈱みずほ銀行) |

アメリカ・ニューヨーク (東京都港区港南2-15-1 品川インターシティA棟) |

|

|

|

|

|

|

|

|

State Street Bank and Trust Company *3 (常任代理人 香港上海銀行) |

アメリカ・ボストン (東京都中央区日本橋3-11-1) |

|

|

|

|

|

|

|

|

State Street Bank and Trust Company 505223 *3 (常任代理人 ㈱みずほ銀行) |

アメリカ・ボストン (東京都港区港南2-15-1 品川インターシティA棟) |

|

|

|

|

|

|

|

|

|

|

|

|

|

State Street Bank West Client - Treaty 505234 *3 (常任代理人 ㈱みずほ銀行) |

アメリカ・ノースクインシー (東京都港区港南2-15-1 品川インターシティA棟) |

|

|

|

計 |

─ |

|

|

(注)*1 ADR(米国預託証券)の受託機関であるCitibank, N.A.の株式名義人です。

*2 各社の所有株式は、全て各社が証券投資信託等の信託を受けている株式です。

*3 主として欧米の機関投資家の所有する株式の保管業務を行うとともに、当該機関投資家の株式名義人となっています。

4 三井住友信託銀行㈱から2014年4月4日付の大量保有報告書の写しが当社に送付され、2014年3月31日現在で以下のとおり当社株式等を保有している旨の報告を受け現在に至っていますが、当社としては当事業年度末現在における株主名簿では確認ができていません。

|

氏名又は名称 |

所有株式等数 (千株) |

発行済株式総数に対する 所有株式等の数の割合(%) |

|

三井住友信託銀行㈱及び 共同保有者2社 |

52,312 |

5.04 |

5 2017年3月22日付で公衆の縦覧に供されている大量保有報告書の変更報告書において、ブラックロック・ジャパン㈱が2017年3月15日現在で以下のとおり当社株式を保有している旨が記載されていますが、当社としては当事業年度末現在における株主名簿では確認ができていません。

|

氏名又は名称 |

所有株式数 (千株) |

発行済株式総数に対する 所有株式の数の割合(%) |

|

ブラックロック・ジャパン㈱及び共同保有者8社 |

79,185 |

6.27 |

6 当事業年度末後の2017年4月7日付で公衆の縦覧に供されている大量保有報告書の変更報告書において、Capital Research and Management Companyが2017年3月31日現在で以下のとおり当社株式を保有している旨が記載されていますが、当社としては当事業年度末現在における株主名簿では確認ができていません。

|

氏名又は名称 |

所有株式数 (千株) |

発行済株式総数に対する 所有株式の数の割合(%) |

|

Capital Research and Management Company |

90,945 |

7.20 |

7 当事業年度末後の2017年5月22日付で公衆の縦覧に供されている大量保有報告書の変更報告書において、みずほ証券㈱が2017年5月15日現在で以下のとおり当社株式等を保有している旨が記載されていますが、当社としては当事業年度末現在における株主名簿では確認ができていません。

|

氏名又は名称 |

所有株式等数 (千株) |

発行済株式総数に対する 所有株式等の数の割合(%) |

|

みずほ証券㈱及び 共同保有者1社 |

61,379 |

4.86 |

(8)【議決権の状況】

①【発行済株式】

|

|

2017年3月31日現在 |

|

区 分 |

株式数(株) |

議決権の数(個) |

内 容 |

|

無議決権株式 |

─ |

─ |

─ |

|

議決権制限株式(自己株式等) |

─ |

─ |

─ |

|

議決権制限株式(その他) |

─ |

─ |

─ |

|

完全議決権株式(自己株式等) |

普通株式 1,073,200 |

─ |

─ |

|

完全議決権株式(その他) |

普通株式 1,260,564,800 |

12,605,648 |

─ |

|

単元未満株式 |

普通株式 2,125,660 |

─ |

1単元(100株)未満の株式 |

|

発行済株式総数 |

1,263,763,660 |

─ |

─ |

|

総株主の議決権 |

─ |

12,605,648 |

─ |

(注)「完全議決権株式(その他)」の「株式数」の欄には、㈱証券保管振替機構名義の普通株式が19,500株含まれています。また、「議決権の数」の欄には、同機構名義の完全議決権株式に係る普通株式の議決権の数が195個含まれています。

②【自己株式等】

|

|

2017年3月31日現在 |

|

所有者の氏名又は名称 |

所有者の住所 |

自己名義所有 |

他人名義所有 |

所有株式数の合計 |

発行済株式総数に対する所有株式数の割合(%) |

|

ソニー㈱ (自己保有株式) |

東京都港区港南1-7-1 |

1,073,200 |

─ |

1,073,200 |

0.08 |

|

計 |

─ |

1,073,200 |

─ |

1,073,200 |

0.08 |

(注)株主名簿上は当社名義となっていますが、当社が実質的に所有していない普通株式が300株あり、当該株式数は上記「発行済株式」の「完全議決権株式(その他)」に含まれています。

(9)【ストック・オプション制度の内容】

当社は、新株予約権方式によるストック・オプション制度を採用しています。

当該制度は、当社の執行役及び従業員ならびに当社子会社の取締役及び従業員に対してストック・オプション付与を目的として新株予約権を発行することが、会社法第236条、第238条及び第239条の規定にもとづき、2007年6月21日、2008年6月20日、2009年6月19日、2010年6月18日、2011年6月28日、2012年6月27日、2013年6月20日、2014年6月19日、2015年6月23日、2016年6月17日及び2017年6月15日開催の定時株主総会においてそれぞれ決議されたものです。

当該制度の内容は次のとおりです。

|

決議年月日 |

2007年6月21日 |

|

付与対象者の区分及び人数 |

第14回普通株式新株予約権 当社の取締役 10名 当社の執行役 5名 当社関係会社の取締役 85名 当社及び当社関係会社の従業員 333名 第15回普通株式新株予約権 当社の執行役 2名 当社関係会社の取締役 34名 当社関係会社の従業員 704名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2008年6月20日 |

|

付与対象者の区分及び人数 |

第16回普通株式新株予約権 当社の取締役 12名 当社の執行役 5名 当社関係会社の取締役 79名 当社及び当社関係会社の従業員 338名 第17回普通株式新株予約権 当社の執行役 2名 当社関係会社の取締役 36名 当社関係会社の従業員 566名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2009年6月19日 |

|

付与対象者の区分及び人数 |

第18回普通株式新株予約権 当社の取締役 12名 当社の執行役 5名 当社関係会社の取締役 79名 当社及び当社関係会社の従業員 299名 第19回普通株式新株予約権 当社の執行役 3名 当社関係会社の取締役 45名 当社及び当社関係会社の従業員 651名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2010年6月18日 |

|

付与対象者の区分及び人数 |

第20回普通株式新株予約権 当社の取締役 12名 当社の執行役 5名 当社関係会社の取締役 75名 当社及び当社関係会社の従業員 292名 第21回普通株式新株予約権 当社の執行役 3名 当社関係会社の取締役 33名 当社及び当社関係会社の従業員 626名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2011年6月28日 |

|

付与対象者の区分及び人数 |

第22回普通株式新株予約権 当社の執行役 4名 当社関係会社の取締役 70名 当社及び当社関係会社の従業員 306名 第23回普通株式新株予約権 当社の執行役 3名 当社関係会社の取締役 53名 当社及び当社関係会社の従業員 641名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2012年6月27日 |

|

付与対象者の区分及び人数 |

第24回普通株式新株予約権 当社の執行役 8名 当社関係会社の取締役 49名 当社及び当社関係会社の従業員 312名 第25回普通株式新株予約権 当社の執行役 2名 当社関係会社の取締役 48名 当社及び当社関係会社の従業員 624名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2013年6月20日 |

|

付与対象者の区分及び人数 |

第26回普通株式新株予約権 当社の執行役 6名 当社関係会社の取締役 48名 当社及び当社関係会社の従業員 333名 第27回普通株式新株予約権 当社の執行役 2名 当社関係会社の取締役 19名 当社及び当社関係会社の従業員 617名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2014年6月19日 |

|

付与対象者の区分及び人数 |

第28回普通株式新株予約権 当社の執行役 7名 当社関係会社の取締役 67名 当社及び当社関係会社の従業員 294名 第29回普通株式新株予約権 当社の執行役 1名 当社関係会社の取締役 23名 当社及び当社関係会社の従業員 534名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

発行する新株予約権の総数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2015年6月23日 |

|

付与対象者の区分及び人数 |

第30回普通株式新株予約権 当社の執行役 5名 当社関係会社の取締役 89名 当社及び当社関係会社の従業員 648名 第31回普通株式新株予約権 当社の執行役 1名 当社関係会社の取締役 21名 当社及び当社関係会社の従業員 546名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

発行する新株予約権の総数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2016年6月17日 |

|

付与対象者の区分及び人数 |

第32回普通株式新株予約権 当社の執行役 8名 当社関係会社の取締役 50名 当社及び当社関係会社の従業員 766名 第33回普通株式新株予約権 当社の執行役 3名 当社関係会社の取締役 25名 当社及び当社関係会社の従業員 650名 |

|

新株予約権の目的となる株式の種類 |

「(2)新株予約権等の状況」に記載しています。 |

|

新株予約権の目的となる株式の数 |

同上 |

|

発行する新株予約権の総数 |

同上 |

|

新株予約権の行使時の払込金額 |

同上 |

|

新株予約権の行使期間 |

同上 |

|

新株予約権の行使の条件 |

同上 |

|

新株予約権の譲渡に関する事項 |

同上 |

|

代用払込みに関する事項 |

同上 |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

同上 |

|

決議年月日 |

2017年6月15日 |

|

付与対象者の区分及び人数 |

当社の執行役及び従業員ならびに当社子会社の取締役及び従業員 |

|

新株予約権の目的となる株式の種類 |

普通株式 |

|

新株予約権の目的となる株式の数 |

3,500,000株を上限とする。*1 |

|

発行する新株予約権の総数 |

35,000個を上限とする。*2 |

|

新株予約権の行使時の払込金額 |

*3 |

|

新株予約権の行使期間 |

本新株予約権の割当日より1年を経過した日から、当該割当日より10年を経過する日まで。 |

|

新株予約権の行使の条件 |

①各本新株予約権の一部行使はできないものとする。 ②当社が消滅会社となる合併契約が当社株主総会で承認されたとき、又は当社が完全子会社となる株式交換契約もしくは株式移転計画が当社株主総会(株主総会決議が不要の場合は、当社取締役会)で承認されたときは、当該合併、株式交換又は株式移転の効力発生日以降本新株予約権は行使することができない。 ③その他の権利行使の条件は、当社取締役会において決定するものとする。 |

|

新株予約権の譲渡に関する事項 |

譲渡による本新株予約権の取得については、当社取締役会の決議による当社の承認を要するものとする。 |

|

代用払込みに関する事項 |

- |

|

組織再編成行為にともなう新株予約権の交付に関する事項 |

- |

(注)*1 注記2により各本新株予約権の目的である株式の数(以下「付与株式数」)が調整された場合は、調整後付与株式数に上記記載の本新株予約権の上限数を乗じた数を上限とする。

*2 本新株予約権の付与株式数は100株とする。ただし、総会決議の日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、付与株式数は次の算式により調整されるものとする。

調整後付与株式数 = 調整前付与株式数 × 分割・併合の比率

なお、調整の結果生じる1株未満の端数は切り捨てるものとする。

*3 本新株予約権の行使により発行又は移転する株式1株当たりの払込金額(以下「行使価額」)は、当初、以下のとおりとする。

①当初行使価額

(イ)行使価額を円建てとする場合

本新株予約権の割当日の前10営業日(終値(以下に定義する。)のない日を除く。)の各日における東京証券取引所における当社普通株式の普通取引の終値(以下「終値」)の単純平均の金額(1円未満の端数は切り上げる。)とする。ただし、その金額が、(a)本新株予約権の割当日の翌日に先立つ45営業日目に始まる30営業日(終値のない日を除く。)の各日における終値の単純平均の金額(1円未満の端数は切り上げる。)、又は(b)本新株予約権の割当日の終値(当該日に終値がない場合は、それに先立つ直近日の終値)のいずれかを下回る場合には、そのいずれか高い金額とする。

(ロ)行使価額を米ドル建てとする場合

本新株予約権の割当日の前10営業日(終値のない日を除く。)の各日における終値の単純平均(以下「基準円価額」)を、同10営業日の各日における東京の主要銀行が提示する米ドル対顧客電信売り相場の単純平均の為替レート(以下「基準換算レート」)で換算した米ドル額(1セント未満の端数は切り上げる。)とする。ただし、基準円価額が、(a)本新株予約権の割当日の翌日に先立つ45営業日目に始まる30営業日(終値のない日を除く。)の各日における終値の単純平均の金額、又は(b)本新株予約権の割当日の終値(当該日に終値がない場合は、それに先立つ直近日の終値)のいずれかを下回る場合には、そのいずれか高い金額を基準換算レートで換算した米ドル額(1セント未満の端数は切り上げる。)とする。

②行使価額の調整

本新株予約権の割当日後に、当社が当社普通株式につき株式分割(無償割当てを含む。)又は株式併合を行う場合、行使価額は次の算式により調整され、調整の結果生じる1円又は1セント未満の端数は切り上げるものとする。

|

調整後行使価額 |

= |

調整前行使価額 |

× |

1 |

|

分割・併合の比率 |

上記のほか、本新株予約権の割当日後に当社が他社と合併する場合、会社分割を行う場合、資本金の額の減少を行う場合、その他これらの場合に準じ行使価額の調整を必要とする場合には、合理的な範囲で、行使価額は適切に調整されるものとする。

2【自己株式の取得等の状況】

(1)【株主総会決議による取得の状況】

該当事項はありません。

(2)【取締役会決議による取得の状況】

該当事項はありません。

(3)【株主総会決議又は取締役会決議にもとづかないものの内容】

会社法第155条第7号による普通株式の取得

|

区分 |

株式数(株) |

価額の総額(円) |

|

当事業年度における取得自己株式 |

34,857 |

114,257,503 |

|

当期間における取得自己株式 |

4,016 |

15,236,999 |

(注)当期間における取得自己株式には、2017年6月1日からこの有価証券報告書提出日までの単元未満株式の買取りによる株式は含まれておりません。

会社法第155条第13号による普通株式の取得

|

区分 |

株式数(株) |

価額の総額(円) |

|

当事業年度における取得自己株式 |

─ |

─ |

|

当期間における取得自己株式 |

─ |

─ |

(4)【取得自己株式の処理状況及び保有状況】

|

区分 |

当事業年度 |

当期間 |

||

|

株式数(株) |

処分価額の総額 (円) |

株式数(株) |

処分価額の総額 (円) |

|

|

引き受ける者の募集を行った取得自己株式 |

9,000 |

27,207,000 |

─ |

─ |

|

消却の処分を行った取得自己株式 |

─ |

─ |

─ |

─ |

|

合併、株式交換、会社分割に係る移転を |

─ |

─ |

─ |

─ |

|

その他 (単元未満株式の買増請求による売渡) |

380 |

1,211,080 |

191 |

733,423 |

|

保有自己株式数 |

1,073,222 |

─ |

1,077,047 |

─ |

(注)1 当期間における処理自己株式には、2017年6月1日からこの有価証券報告書提出日までの単元未満株式の売渡による株式は含まれておりません。

2 当期間における保有自己株式数には、2017年6月1日からこの有価証券報告書提出日までの単元未満株式の買取り及び売渡による株式は含まれておりません。

3【配当政策】

当社は、株主の皆様への利益還元は、継続的な企業価値の増大及び配当を通じて実施していくことを基本と考えています。安定的な配当の継続に努めたうえで、内部留保資金については、成長力の維持及び競争力強化など、企業価値向上に資する様々な投資に活用していく方針です。

なお、配当金額については、連結業績の動向、財務状況ならびに今後の事業展開等を総合的に勘案し、決定していきます。

当社の剰余金の配当は、中間配当及び期末配当の年2回を基本的な方針としています。配当の決定機関は、原則として、中間配当及び期末配当ともに取締役会です。

当事業年度の期末配当金については、2017年4月28日開催の取締役会決議により、2017年5月に1株につき10円の配当を実施しました。また、2016年11月1日開催の取締役会決議により、2016年12月に1株につき10円の中間配当を実施しましたので、年間配当金は20円となります。

なお、基準日が当事業年度に属する剰余金の配当金は、以下のとおりです。

|

決議年月日 |

配当金の総額 (百万円) |

1株当たり配当額 (円) |

|

2016年11月1日 取締役会決議 |

12,621 |

10.0 |

|

2017年4月28日 取締役会決議 |

12,627 |

10.0 |

4【株価の推移】

(1)【最近5年間の事業年度別最高・最低株価】

|

回次 |

2012年度 |

2013年度 |

2014年度 |

2015年度 |

2016年度 |

|

決算年月 |

2013年3月 |

2014年3月 |

2015年3月 |

2016年3月 |

2017年3月 |

|

最高(円) |

1,750 |

2,413 |

3,450.0 |

3,970.0 |

3,792.0 |

|

最低(円) |

772 |

1,497 |

1,588.0 |

2,199.0 |

2,541.0 |

(注) 最高・最低株価は、東京証券取引所市場第一部におけるものです。

(2)【最近6月間の月別最高・最低株価】

|

月別 |

2016年10月 |

11月 |

12月 |

2017年1月 |

2月 |

3月 |

|

最高(円) |

3,493.0 |

3,366.0 |

3,414.0 |

3,570.0 |

3,626.0 |

3,792.0 |

|

最低(円) |

3,280.0 |

2,930.0 |

3,136.0 |

3,269.0 |

3,351.0 |

3,481.0 |

(注) 最高・最低株価は、東京証券取引所市場第一部におけるものです。

5【役員の状況】

男性19名 女性1名 (役員のうち女性の比率5.0%)

(1)取締役の状況

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有 (千株) |

||||||||||||||||||||||||||||

|

取締役 |

指名委員 |

平井 一夫 |

1960年12月22日生 |

|

*2 |

14 |

||||||||||||||||||||||||||||

|

取締役 |

報酬委員 |

吉田 憲一郎 |

1959年10月20日生 |

|

*2 |

39 |

||||||||||||||||||||||||||||

|

取締役 |

取締役会議長、指名委員会議長 |

永山 治 |

1947年4月21日生 |

|

*2 |

5 |

||||||||||||||||||||||||||||

|

取締役 |

監査委員会議長 |

二村 隆章 |

1949年10月25日生 |

|

*2 |

1 |

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有 (千株) |

||||||||||||||||||||||

|

取締役 |

報酬委員会議長 |

原田 泳幸 |

1948年12月3日生 |

|

*2 |

2 |

||||||||||||||||||||||

|

取締役 |

|

Tim Schaaff [ティム・シャーフ] |

1959年12月5日生 |

|

*2 |

5 |

||||||||||||||||||||||

|

取締役 |

監査委員 |

松永 和夫 |

1952年2月28日生 |

|

*2 |

1 |

||||||||||||||||||||||

|

取締役 |

指名委員 |

宮田 孝一 |

1953年11月16日生 |

|

*2 |

- |

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有 (千株) |

||||||||||||||||||||||||

|

取締役 |

指名委員、報酬委員 |

John V. Roos [ジョン・ルース] |

1955年2月14日生 |

|

*2 |

- |

||||||||||||||||||||||||

|

取締役 |

報酬委員 |

桜井 恵理子 |

1960年11月16日生 |

|

*2 |

- |

||||||||||||||||||||||||

|

取締役 |

監査委員 |

皆川 邦仁 |

1954年8月15日生 |

|

*2 |

- |

||||||||||||||||||||||||

|

取締役 |

指名委員 |

隅 修三 |

1947年7月11日生 |

|

*2 |

- |

||||||||||||||||||||||||

|

計 |

66 |

|||||||||||||||||||||||||||||

(注) 1 永山 治、二村隆章、原田泳幸、松永和夫、宮田孝一、John V. Roos、桜井恵理子、皆川邦仁及び

隅 修三の各氏は、社外取締役です。

*2 2017年6月15日開催の定時株主総会の終結の時から2017年度に関する定時株主総会の終結の時までです。

(2)執行役の状況

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有 (千株) |

||||||||||||||||||||||

|

代表執行役 |

社長(CEO) |

平井 一夫 |

(1)取締役の状況参照 |

同左 |

同左 |

同左 |

||||||||||||||||||||||

|

代表執行役 |

副社長(CFO) |

吉田 憲一郎 |

(1)取締役の状況参照 |

同左 |

同左 |

同左 |

||||||||||||||||||||||

|

執行役 |

副社長 (R&Dプラットフォーム担当、エナジー事業、ストレージメディア事業担当) |

鈴木 智行 |

1954年8月19日生 |

|

* |

1 |

||||||||||||||||||||||

|

執行役 |

EVP (法務、コンプライアンス、広報、CSR、渉外、情報セキュリティ&プライバシー担当) |

神戸 司郎 |

1961年12月18日生 |

|

* |

6 |

||||||||||||||||||||||

|

執行役 |

EVP (生産・物流・調達・品質・環境担当、エンジニアリングプラットフォーム担当) |

今村 昌志 |

1957年1月8日生 |

|

* |

- |

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有 (千株) |

||||||||||||||||||

|

執行役 |

EVP (イメージング・プロダクツ&ソリューション事業担当) |

石塚 茂樹 |

1958年11月14日生 |

|

* |

3 |

||||||||||||||||||

|

執行役 |

EVP (ゲーム&ネットワークサービス事業担当) |

Andrew House [アンドリュー・ ハウス] |

1965年1月23日生 |

|

* |

1 |

||||||||||||||||||

|

執行役 |

EVP (ホームエンタテインメント&サウンド事業、コンスーマーAVセールス&マーケティング担当) |

高木 一郎 |

1958年12月26日生 |

|

* |

- |

|

役名 |

職名 |

氏名 |

生年月日 |

略歴 |

任期 |

所有 (千株) |

||||||||||||||||||||

|

執行役 |

EVP(CSO) (中長期経営戦略、新規事業担当、モバイル・コミュニケーション事業担当) |

十時 裕樹 |

1964年7月17日生 |

|

* |

0 |

||||||||||||||||||||

|

執行役 |

EVP (人事、総務担当) |

安部 和志 |

1961年4月23日生 |

|

* |

1 |

||||||||||||||||||||

|

計 |

65 |

|||||||||||||||||||||||||

(注) * 選任後、2017年度に関する定時株主総会の終結後最初に開催される取締役会の終結の時までです。

6【コーポレート・ガバナンスの状況等】

(1)【コーポレート・ガバナンスの状況】

(以下の記述は、連結会社の企業統治にかかるものです。)

(1) 当社のコーポレート・ガバナンスの状況に関する最新の情報は、東京証券取引所へ提出の「コーポレート・ガバナンスに関する報告書」において開示しており、以下のWebサイトにてご覧頂けます。

https://www.sony.co.jp/SonyInfo/IR/library/governance.html

① コーポレート・ガバナンスに関する基本的な考え方

<企業統治の体制>

当社は、中長期的な企業価値の向上をめざした経営を推進するための基盤としてコーポレート・ガバナンスが極めて重要なものであるとの考えのもと、コーポレート・ガバナンス体制の構築とそのさらなる強化に取り組んでいます。この目的を踏まえ、次の二つを実施することで、効率的なグループ経営の実現に継続的に取り組んでいます。

(i) 執行側から独立した社外取締役が相当数を占める取締役会が、指名、監査及び報酬の各委員会を活用しながら、経営に対する実効性の高い監督を行い、健全かつ透明性のある経営の仕組みを構築・維持する。

(ii) 取締役会がグループ経営に関する基本方針その他重要事項について決定するとともに、執行役に対して、それぞれの責任範囲を明確にしたうえで業務執行に関する決定権限を大幅に委譲することにより迅速な意思決定を可能にする。

上記に照らして、当社は、下記のとおり、会社法上の「指名委員会等設置会社」を経営の機関設計として採用しており、法令に定められた要件に加え、業務執行の監督機関である取締役会の執行側からの独立性や活発な議論を可能にする規模の維持・確保のための事項、各委員会がより適切に機能するための事項などの独自の工夫を追加しています。

<「指名委員会等設置会社」形態を採用する理由>

当社は、2003年に商法(当時)上の「委員会等設置会社」へ移行する前から独自に導入してきた執行役員制、指名委員会・報酬委員会制度、取締役会議長とCEOの分離、取締役会の監督機能の強化及び執行責任の明確化と一層の権限委譲の実現により、ソニーグループのコーポレート・ガバナンスのさらなる強化を図ってまいりました。同様の趣旨から、2003年6月に改正商法下の「委員会等設置会社」に移行し、2006年5月1日に施行された会社法の制度下でも、「委員会設置会社」(2015年5月1日に施行された改正会社法により「指名委員会等設置会社」に名称変更)形態を現時点において当社にとって最も適切な機関設計として採用・維持しています。

② 会社の機関の内容

当社は、法定機関として、株主総会で選任された取締役からなる取締役会、及び取締役会に選定された取締役からなる指名・監査・報酬の各委員会、ならびに取締役会で選任された執行役を設置しています。これらの法定機関に加え、特定の担当領域において業務を遂行する執行役員を設置しています。

<各機関の主な役割>

■取締役会

・ ソニーグループの経営の基本方針等の決定

・ CEOその他執行役から独立した立場でのソニーグループの業務執行の監督

・ 各委員会メンバーの選定・解職

・ 執行役の選解任及び代表執行役の選定・解職

なお、当社の取締役会における決議事項や報告事項については、当社取締役会規定に定めているとおりです(以下取締役会規定の別表ご参照)。

https://www.sony.co.jp/SonyInfo/csr_report/governance/framework/BoardCharter_J.pdf

■指名委員会

・ 取締役の選解任議案の決定

・ CEO及び執行役ならびにそれらに準ずる者の後継者計画の評価

なお、取締役の選解任議案については、後述の取締役会の構成に関する方針や取締役としての資格要件を踏まえて決定しています。

■監査委員会

・ 取締役・執行役の職務執行の監査

・ 会計監査人の監督

■報酬委員会

・ 取締役、執行役及び執行役員の個人別報酬の方針の決定

・ 報酬方針にもとづく取締役及び執行役の個人別報酬の額及び内容の決定

なお、報酬委員会は、取締役及び執行役の報酬に関して、以下本項(2)-③に記載のとおり、基本方針を定めております。なお、この基本方針につきましては、株主へ送付した「第100回定時株主総会招集ご通知」に添付の事業報告においても開示しています。この事業報告は以下のWebサイトにてご覧頂けます。

https://www.sony.co.jp/SonyInfo/IR/stock/shareholders_meeting/Meeting100/100_ogm_J_all.pdf

■CEOその他執行役

・ 取締役会から授権された範囲での、ソニーグループの業務執行の決定及び遂行

■執行役員

・ ビジネスユニット、本社機能、研究開発など、特定領域についての取締役会及び執行役が決定する基本方針にもとづく担当業務の遂行

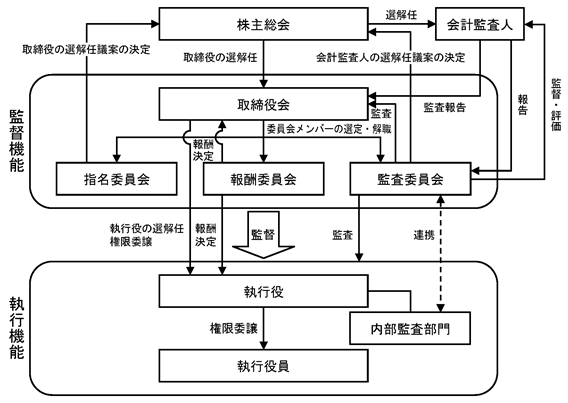

(模式図:会社の機関)

<各機関の構成等にかかる方針等>

■取締役会

・取締役会の構成に関する方針

当社は、取締役会による経営に対する実効性の高い監督を実現するために、取締役会の相当割合を、法令及び取締役会規定に定める資格要件を満たす社外取締役が構成するよう、指名委員会において取締役会の構成に関する検討を重ねています。そのうえで、指名委員会において、各人のこれまでの経験、実績、各領域での専門性、国際性といった個人の資質や取締役として確保できる時間の有無、当社からの独立性に加え、取締役会における多様性の確保、取締役会の適正規模、取締役会に必要な知識・経験・能力などを総合的に判断し、ソニーグループの企業価値向上を目指した経営を推進するという目的に照らして適任と考えられる候補者を選定しています。なお、取締役の員数は、当社取締役会規定において10名以上20名以下としています。また、2005年以降、当社取締役会の過半数は社外取締役により構成されています。

・社外取締役に関する考え方

当社は、各社外取締役が、取締役会や各委員会において、多様かつ豊富な経験や幅広い見識、専門的知見にもとづく経営に関する活発な意見交換及び議論を通じて、経営判断に至る過程において重要な役割を果たすとともに、取締役会による経営に対する実効性の高い監督の実現に寄与することを期待しています。かかる期待を踏まえた独立社外取締役を含む取締役候補の選任方針・手続きについては、上記のとおりです。なお、提出日現在、取締役会は12名の取締役で構成されており、そのうち9名が社外取締役です。指名委員会は5名の委員のうち4名、報酬委員会は4名の委員のうち3名、監査委員会は3名の委員全員が社外取締役です。

・資格要件及び再選回数制限

当社が取締役に関して、取締役会規定上定める資格要件は次のとおりです。提出日時点での在任取締役は、提出日時点において以下の資格要件を満たしており、かつ社外取締役のいずれについても、東京証券取引所有価証券上場規程に定める独立役員として同取引所に届出を行っています。

- 取締役共通の資格要件

・ソニーグループの重要な事業領域においてソニーグループと競合関係にある会社(以下「競合会社」)の取締役、監査役、執行役、支配人その他の使用人でないこと、また競合会社の3%以上の株式を保有していないこと。

・取締役候補に指名される前の過去3年間、ソニーグループの会計監査人の代表社員、社員であったことがないこと。

・そのほか、取締役としての職務を遂行する上で、重大な利益相反を生じさせるような事項がないこと。

- 社外取締役の追加資格要件

・取締役もしくは委員として受領する報酬・年金又は選任前に提供を完了したサービスに関して選任後に支払われる報酬以外に、過去3年間のいずれかの連続する12ヵ月間において12万米ドルに相当する金額を超える報酬をソニーグループより直接に受領していないこと。

・ソニーグループとの取引額が、過去3年間の各事業年度において、当該会社の当該事業年度における年間連結売上の2%又は100万米ドルに相当する金額のいずれか大きいほうの金額を超える会社の取締役、監査役、執行役、支配人その他の使用人でないこと。

なお、再選のための社外取締役の指名委員会による指名は5回を上限とし、それ以降の指名は指名委員会の決議に加えて取締役全員の同意が必要です。さらに、取締役全員の同意がある場合であっても、社外取締役の再選回数は8回までを限度としています。

■指名委員会

・指名委員会の構成に関する方針

当社の指名委員会は取締役3名以上で構成され、その過半数は社外取締役とし、かつ1名以上は執行役を兼務する取締役とするとともに、委員会議長は社外取締役から選任されることとしています。また、指名委員の選定及び解職については、指名委員会の継続性にも配慮して行っています。

■監査委員会

・監査委員会の構成に関する方針

当社の監査委員会は、以下の要件を全て満たす取締役3名以上で構成され、その過半数は社外取締役とするとともに、委員会議長は社外取締役から選任されることとします。また、監査委員の選定及び解職は、監査委員会の継続性にも配慮して行います。また、監査委員は原則として報酬委員及び指名委員を兼ねることはできないものとしています。

・ 当会社又は子会社の業務執行取締役、執行役、会計参与、支配人又はその他の使用人でないこと。

・ 当会社に適用される米国証券関連諸法令に定める"Independence"要件又はこれに相当する要件を充足すること。

また、監査委員のうち少なくとも1名は、当会社に適用される米国証券関連諸法令に定める"Audit Committee Financial Expert"要件又はこれに相当する要件を充足しなければならないとし、当該要件を充足するか否かは取締役会が判断しております。

・会計監査人の選解任議案の決定・会計監査人の独立性・適格性に関する考え方

監査委員会は、CEOその他執行役から推薦される会計監査人候補について、推薦理由の妥当性を評価した上で、候補の決定を行っています。また、監査委員会は、選任された会計監査人の業務、独立性、資格要件及び適正について継続的に評価を行っています。監査委員会の活動に関する詳細については「⑥監査委員会監査、内部監査、会計監査の状況及び相互連携ならびに内部統制部門との関係」をご参照下さい。

■報酬委員会

・報酬委員会の構成に関する方針

当社の報酬委員会は取締役3名以上で構成され、その過半数は社外取締役とし、かつ、原則として、1名以上は執行役を兼務する取締役とするとともに、委員会議長は社外取締役から選任されることとしています。ただし、執行役のうちCEO(最高経営責任者)及びCOO(最高業務執行責任者)ならびにこれに準ずる地位を兼務する取締役はそもそも報酬委員となることができないものとしています。なお、報酬委員の選定及び解職は、報酬委員会の継続性にも配慮して行います。

■執行役

・執行役選任の基本方針

取締役会は、執行役の選解任及び担当領域の設定を必要に応じて随時行うものとしています。その実施にあたって、取締役会(特に社外取締役)は、執行役候補者が当社の業務執行において期待される役割に照らして望ましい資質や経験、実績を有しているかの議論、検討を行った上で、適任と考えられる者を選任しています。

<各機関の人員構成>

2017年6月15日現在における各機関の人員構成は、以下のとおりです。

■取締役会: 12名(社外9名)

■指名委員会: 5名(社外4名)

■監査委員会: 3名(社外3名、うち、財務及び会計に関する相当程度の知見を有する者2名)

■報酬委員会: 4名(社外3名)

■執行役: 10名(代表執行役2名)

※ 監査委員 二村隆章氏は公認会計士の資格を、監査委員 皆川邦仁氏は財務及び監査に関する幅広い実務経験を有しており、2名とも財務及び会計に関する相当程度の知見を有しています。また、二村隆章氏及び皆川邦仁氏は、米国証券取引所法に定めるAudit Committee Financial Expert要件を満たしています。

<会議体の開催状況及び社外取締役の活動状況>

2016年度の1年間(2016年4月1日~2017年3月31日)において、取締役会は9回、指名委員会は6回、監査委員会は7回、報酬委員会は7回開催されました。

取締役会への出席状況については、当年度に在籍した社外取締役9名(2016年6月に退任した安樂兼光氏を含む。以下、同様。)は、伊藤穰一氏を除き、在任期間中に開催された当年度の取締役会の全てに出席しています(伊藤穰一氏は9回中8回に出席)。また、委員会への出席状況については、委員会に所属する当年度に在籍した社外取締役8名は、在任期間中に開催された当年度の各委員会の全てに出席しています。

なお、監督機関としての取締役会の機能の強化、社外取締役による事業内容や経営課題の理解の促進、戦略議論の充実などを目的として、社外取締役のみによる会議、執行メンバーとの戦略ワークショップ、社外取締役による事業所訪問、取締役会議長とCEOとの打合せなども複数回実施しました。

③ 内部統制システム、リスク管理体制の整備及びソニーグループの業務の適正を確保するための体制整備の状況

2006年4月26日開催の取締役会において、会社法第416条第1項第1号ロ及びホに掲げる当社及びソニーグループの内部統制及びガバナンスの枠組みに関する事項(損失の危険の管理に関する規程その他の体制及びソニーグループの業務の適正を確保するための体制を含む)につき、現体制を確認のうえ、かかる体制を継続的に評価し、適宜改善することを決議しました。また、2009年5月13日及び2015年4月30日開催の取締役会において、かかる体制を改定・更新し、現体制がかかる体制に沿っていることを確認のうえ、引き続き継続的に評価し、適宜改善することを決議しました。2015年4月30日開催の取締役会において確認・決議された内容及びその運用状況については、以下のWebサイトで公開しています。

https://www.sony.co.jp/SonyInfo/IR/library/tousei.html

上記取締役会決議に基づく主な体制の概要についてはそれぞれ以下のとおりです。なお、当社は、米国証券取引委員会(SEC)に登録しており、米国企業改革法(Sarbanes-Oxley Act:SOX法)の適用を受けるため、以下の財務報告に係る内部統制及び情報開示体制は、同法に準拠したものとしています。

■財務報告に係る内部統制

当社の財務報告に係る内部統制は、財務報告の信頼性及び米国において一般に公正妥当と認められる企業会計の基準に準拠した対外的な報告目的の財務諸表の作成に関する合理的な保証を提供するために整備及び運用されています。また、当社は、ソニーグループ本社機能の主要部分を所管する責任者により構成される組織横断的な運営委員会を設置しており、運営委員会は、内部統制に関する必要な文書化・内部テスト・評価等のグローバルな活動を監督・評価しております。そして、評価の結果、当社マネジメントは、2017年3月31日時点におけるソニーグループにおける財務報告に係る内部統制は有効であるとの結論に至っております。

■情報開示体制

当社は、公開会社であり、その株式は、日本及び米国の証券取引市場に上場されています。したがって、ソニーグループは、これらの国の証券関連諸法・規則に従い、さまざまな情報を公開する義務を有しており、ソニーグループは情報開示に関する全ての法令・規則を遵守していきます。また、当社は、株主や投資家との信頼関係を醸成し、企業価値の最大化を図るために、適時かつ公正な情報開示を行うこと、正確な情報を分かりやすく表現すること、開示情報の充実を図ることをIR活動の基本方針としています。これらを担保するため、「情報開示に関する統制と手続き」を実施しています。東京証券取引所、米国証券取引委員会、その他の管轄機関への提出や届出、あるいはソニーグループとして行うその他の情報公開に携わるソニー役員・社員は、かかる情報開示を、十分な内容で、公正、正確、適時かつ理解しやすく、また「情報開示に関する統制と手続き」に準拠したものにする必要があります。かかる情報開示の過程において情報を提供するソニー役員・社員も自己の提供する情報について同様の責任があります。

上記「情報開示に関する統制と手続き」の一部として、主要なビジネスユニット、子会社、関連会社及び社内部署から潜在的重要事項の報告を受け、ソニーグループにとっての重要性に照らして開示を検討する仕組みを構築しています。この仕組みの設計・運営と適正な財務報告の担保に関し、ソニーグループ本社機能の主要部分を所管する責任者により構成される「ディスクロージャーコミッティ」という諮問機関が設置されており、マネジメントを補佐しています。

■リスク管理体制

ソニーグループの各ビジネスユニット、関連会社、社内部署は、それぞれの担当領域において定期的にビジネスリスクを検討・評価し、リスクの発見・情報伝達・評価・対応に取り組んでいます。さらに、当社の執行役は、自己の担当領域において、ソニーグループに損失を与えうるリスクを管理するために必要な体制の構築・維持を行う権限と責任を持ち、このようなリスク管理体制の整備・運用を推進しています。グループリスク管理を担当する執行役は、関連部門による活動を通じて、ソニーグループのリスク管理体制の整備・強化に取り組んでいます。さらに、当社グループリスクオフィスが、事業継続計画の促進などグループレベルにおけるリスク管理推進活動を行っています。

<その他の取り組み>

その他、当社では、取締役会による経営に対する実効性の高い監督の実現を担保するために、さまざまな活動を行い、施策を講じています。主な活動・施策等は以下のとおりです。

■独立社外取締役による活動

代表執行役を兼務しない取締役から選任された取締役会議長が、取締役会の運営を主導するとともに、執行役とのコミュニケーションや社外取締役間の連携を図っています。その具体的な取り組みの一つとして、社外取締役間の情報交換、認識共有を目的とした社外取締役会を随時開催しています。

■事務局等の設置

取締役会における建設的な議論、活発な意見交換や各取締役の活動を支援するため、取締役会事務局及び各委員会事務局を設置しています。各事務局は取締役会や各委員会における議論に必要な資料を十分な時間をもって各取締役に対して事前に配布するとともに、その他情報についても随時提供しています。また、年間の開催スケジュール、審議項目、開催頻度等を適切に設定すべく各取締役と必要な確認を行っています。

■監査委員会補佐の設置

監査委員会の職務執行を補佐するため、監査委員会の同意のもと、取締役会決議により監査委員会補佐を置いています。監査委員会補佐は、ソニーグループの業務の執行に関わる役職を兼務せず、監査委員の指示・監督のもと、自ら、あるいは関連部門と連携して、監査の対象となる事項の調査・分析・報告を行うとともに、必要に応じて監査委員会を補佐して実査・往査を行っています。

■必要な情報の提供等

取締役から必要な情報の提供を求められた場合には、各事務局がその提供に努めるとともに、円滑な情報提供が実施できているかどうか適宜確認しています。なお、取締役の役割・責務(委員としての役割・責務を含む)を果たすために必要な費用(外部専門家の助言を受けることや、各種セミナーへの参加費用等)については当社社内規定に基づき当社が負担することとしています。

■取締役に対するトレーニング

当社は、新任取締役に対して、就任後速やかに、担当執行役又は外部専門家により、取締役や委員として求められる役割と責務(法的責任を含む)を主軸に置いたオリエンテーションを実施し、さらに、新任社外取締役に対しては、当社の事業・財務・組織・体制等に関するオリエンテーションを実施しています。また、就任後においても、社内規定に基づきコンプライアンスに関する研修を行うとともに、会社の事業等に関する状況を含め、その役割と責務を果たすために必要な知識について、適宜、提供し、更新する機会を設けています。

④ 社外取締役の員数、社外取締役(又はその者が他の会社等の役員・使用人の場合における当該会社等)と当社の人的関係、資本的関係又は取引関係その他の利害関係について

上述のとおり、提出日時点での取締役全12名のうち、会社法に定める社外取締役は9名であり、2016年度の在任取締役及び提出日時点での在任取締役は、いずれも上述の「取締役共通の資格要件」及び「社外取締役の追加資格要件」に記載している資格要件を満たします。また、提出日時点の社外取締役のいずれについても、東京証券取引所有価証券上場規程に定める独立役員として同取引所に届出を行っております。

当社の社外取締役の提出日時点での当社株式の保有状況は、前述の「第4 提出会社の状況 5 役員の状況」に記載のとおりです。

なお、当社の定款規定にもとづき、社外取締役全員及び業務執行取締役でない取締役1名との間でそれぞれ締結した責任限定契約の内容の概要は、次のとおりです。

・ 社外取締役及び業務執行取締役でない取締役は、この契約締結後、会社法第423条第1項により当社に対し損害賠償義務を負う場合において、その職務を行うにつき善意であり、かつ重大な過失がなかったときは、3,000万円又は会社法第425条第1項各号の金額の合計額のいずれか高い額を限度として損害賠償責任を負担するものとする。

・ 社外取締役又は業務執行取締役でない取締役の任期満了時において、再度当社の社外取締役又は業務執行取締役でない取締役に選任され就任したときは、この契約は何らの意思表示を要せず当然に再任後も効力を有するものとする。

<社外取締役の機能及び役割ならびに独立性に関する基準又は方針及び選任状況に対する考え方>

上述のとおり、当社は、各社外取締役が、取締役会や各委員会において、多様かつ豊富な経験や幅広い見識、専門的知見にもとづく経営に関する活発な意見交換及び議論を通じて、経営判断に至る過程において重要な役割を果たすとともに、取締役会による経営に対する実効性の高い監督の実現に寄与することを期待しています。また、各社外取締役は、これらの期待を踏まえて、取締役としての役割・責務を果たしており、当社として社外取締役の選任方針及び選任状況は適切と認識しています。なお、独立性に関する基準又は方針については、上述の「取締役共通の資格要件」及び「社外取締役の追加資格要件」に記載のとおりです。

⑤ その他当社の定款規定について

<剰余金の配当等の決定機関>

当社は、経営環境の変化に対応した機動的な資本政策の遂行を確保するため、会社法第459条第1項各号に掲げる事項について、株主総会の決議によらず取締役会の決議によって定めることができる旨を定款で定めています。

<株主総会の特別決議要件>

当社は、株主総会の円滑な運営を行うため、会社法第309条第2項に定める株主総会の特別決議要件について、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の3分の2以上をもって決議を行う旨を定款で定めています。

<取締役の選任の決議要件>

当社は、取締役の選任決議は、議決権を行使することができる株主の議決権の3分の1以上を有する株主が出席し、その議決権の過半数をもって行う旨、及び累積投票によらない旨を定款で定めています。

<取締役・執行役の責任免除>

当社は、会社法第423条第1項の取締役・執行役の責任について、同法第424条(総株主の同意による免除)の規定にかかわらず、取締役及び執行役が職務を遂行するにあたり、それぞれに期待される役割を十分に発揮することができるよう、取締役会の決議によって法令の限度において免除することができる旨を定款で定めています。

⑥ 監査委員会監査、内部監査、会計監査の状況及び相互連携ならびに内部統制部門との関係

<監査委員会監査の状況>

監査委員会は、法令及び取締役会の制定による監査委員会規定にもとづき、当年度に7回開催した監査委員会での審議、ならびに、各監査委員の活動(指名委員会・報酬委員会への陪席、当社の執行役及び使用人あるいは主要子会社の取締役・監査役・使用人の職務執行についての確認もしくは報告の受領、等)及び監査委員会の職務を補助すべき使用人(補佐役)に行わせる活動(重要な経営執行にかかる会議への陪席、執行役の決裁書類等の閲覧、等)を通じて、執行役及び取締役の職務執行の監査を行いました。監査委員会はまた、会計監査人からその「職務の遂行が適正に行われることを確保するための体制」を「監査に関する品質管理基準」等にしたがって整備している旨の通知を受け、期初に監査計画の説明を受けた上でその内容を確認し、その報酬等に同意をし、四半期財務報告のレビューを含む期中及び年度末の監査の手続と結果についての報告を受け、その内容を評価する等の方法により、会計監査人の適格性及び独立性を評価し会計監査人が行う監査の相当性の評価を行いました。

<内部監査の状況>

当社の内部監査を行う組織としてリスク&コントロール部が設置されています。リスク&コントロール部は、ソニーグループの主要関係会社に設置された内部監査部門と連携の上、グローバルに統制の取れた内部監査活動の遂行を目的として、ソニーグループとしての内部監査方針を定め、グループの内部監査体制の整備・拡充に努めています。リスク&コントロール部及び各内部監査部門は、ソニーグループのガバナンスの一翼を担う機能として、独立性と客観性を保持した監査を行うことにより、グループにおける内部統制システムやリスクマネジメントの有効性などの評価を行い、ソニーグループの経営体質の強化・経営能率の増進、企業イメージを含む重要資産の保全ならびに損失の未然防止に寄与しています。

リスク&コントロール部及び各内部監査部門は、それぞれ担当する部署・関係会社を対象に、年度初めに行われるリスク評価をベースに、当社のマネジメントあるいは監査委員会からの特命事項も含め、年間の監査計画を立案し、内部監査を実施しています。個別の内部監査は、予め定めた監査手続に則り実施され、監査報告書発行後も、監査結果にもとづく改善計画が完了するまでフォローされます。

また、執行側の一機能でありながらも、客観的かつ公正不偏な内部監査を遂行するため、その独立性を担保する仕組みとして、当社のリスク&コントロール部の責任者の任免について、監査委員会の事前同意を要件としています。その上で、主要関係会社の内部監査部門の責任者の任免については、リスク&コントロール部の責任者による事前同意を要求しています。

主要関係会社の内部監査部門には、リスク&コントロール部に対して重要事項の報告と発行した監査報告書の写しの提出が義務付けられており、リスク&コントロール部は、これらの監査報告書をまとめ、定期的に、監査委員会、CFO及び担当執行役に報告しています。

会計監査人には、内部監査活動(計画と実績)の状況説明と監査結果の報告を定期的に行っています。一方、会計監査人が発行した監査報告書については、内部監査計画の立案時及び内部監査を実施する際に、適宜活用しています。

<会計監査の状況>

当社はPwCあらた有限責任監査法人との間で監査契約を締結し、会計監査を受けています。当年度において当社の会計監査業務を執行した、PwCあらた有限責任監査法人の公認会計士の氏名は以下のとおりです。

業務を執行した公認会計士の氏名

指定有限責任社員 業務執行社員 木村浩一郎*、木内仁志*、井野貴章*、久保田正崇*

* 連続して監査関連業務を行った年数については、7年以内であるため記載していません。

また、ソニーの会計監査業務にかかる補助者の構成は以下のとおりです。

公認会計士 92名、会計士補等 79名、その他 138名

<内部監査、監査委員会監査及び会計監査との相互連携ならびに内部統制部門との関係>

監査委員会は、各監査委員又は監査委員会を補助する使用人(補佐役)が直接行う監査活動に加えて、内部監査部門及びソニーグループの内部統制を担当する各部門と連携して行う「組織監査」を行っており、監査委員会又は適宜開催するその他の会議等を通じて上記各部門より定期的に報告を受け、また必要に応じて調査の依頼をし、その経過及び結果について報告を受けています。

⑦ 社外取締役による監督と内部監査、監査委員会監査及び会計監査との相互連携ならびに内部統制部門との関係

当社の社外取締役は指名委員会等設置会社における取締役会の構成員として、ソニーグループの経営に関する基本方針その他重要事項を決議するほか、経営に対する実効性の高い監督の実現に取り組んでいます。取締役会が選定したメンバーにより構成される監査委員会は、法令及び取締役会が制定する監査委員会規定にもとづき、執行役及び取締役の職務執行の監査、ならびに会計監査人の監督を行っています。監査委員会は、上記⑥に記載のとおり、内部監査、会計監査及び内部統制部門との相互連携を取った上で、その監査活動の状況を取締役会に定期的に報告する等により、取締役会の職務である経営に対する実効性の高い監督に向けた取り組みの重要な一翼を担っています。

(2) 取締役及び執行役の報酬等の額

① 当社から取締役及び執行役に対して支給されている報酬等の額

|

|

基 本 報 酬 |

業 績 連 動 報 酬 |

株 式 退 職 金 |

|||

|

人 数 |

支給額 |

人 数 |

支給額 |

人 数 |

支給額 |

|

|

|

名 |

百万円 |

名 |

百万円 |

名 |

百万円 |

|

取 締 役 (うち、社外取締役) |

10 (*1/*2) (9) |

138 (123) |

― (―) |

― (*3) (―) |

1 (1) |

28 (*5) (28) |

|

執 行 役 |

11 (*2) |

517 |

7 |

577 (*4) |

― |

― |

|

合 計 |

21 |

655 |

7 |

577 |

1 |

28 |

(注)*1 当社は、執行役を兼務する取締役に対しては取締役としての報酬は支給していませんので、上記の取締役には執行役を兼務した取締役2名は含まれていません。

*2 前年の定時株主総会開催日に退任した取締役1名及び2017年2月2日に退任した執行役1名を含んでいま

す。

*3 当社は、執行役を兼務しない取締役に対して業績連動報酬を支給していません。

*4 上記の2016年度業績連動報酬は、2017年6月に支給した金額です。

*5 上記の株式退職金は、2017年の定時株主総会開催日に退任した取締役1名に対して2017年6月に支給する予定の金額です。株式退職金の制度内容については、以下の「③ 役員の報酬等の額又はその算定方法の決定に関する方針」をご参照ください。

*6 上記のほか、ストック・オプション付与を目的として新株予約権を発行しており、当年度において執行役分として625百万円の会計上の費用を計上しました。新株予約権の内容については、前述の「1 株式等の状況 (2)新株予約権等の状況」に記載のとおりです。

② 当社及び子会社から取締役及び執行役に対して支給されている個人別の報酬等の額

|

氏 名 |

役 職 |

基本報酬 (*1)(*2) |

業績連動報酬 (*1) |

株式退職金 |

合 計 (*1) |

ストック・ |

|

|

|

百万円 |

百万円 |

百万円 |

百万円 |

万株 |

|

平井 一夫 |

当社取締役(*4) 当社代表執行役 社長 兼 CEO |

228(*5) |

286(*5) |

― |

514(*5) |

30 |

|

吉田 憲一郎 |

当社取締役(*4) 当社代表執行役 副社長 兼 CFO |

75 |

101 |

― |

176 |

20 |

|

鈴木 智行 |

当社執行役 副社長 (R&Dプラットフォーム担当、エナジー事業、ストレージ メディア事業担当) |

57 |

61 |

― |

118 |

10 |

|

神戸 司郎 |

当社執行役 EVP (法務、コンプライアンス、 広報、CSR、渉外、情報セキュリティ&プライバシー担当) |

36 |

25 |

― |

61 |

3 |

|

今村 昌志 |

当社執行役 EVP (生産・物流・調達・品質・ 環境担当、エンジニアリングプラットフォーム担当) |

36 |

36 |

― |

72 |

3 |

|

石塚 茂樹 |

当社執行役 EVP (イメージング・プロダクツ &ソリューション事業担当) |

40 |

43 |

― |

83 |

3 |

|

Andrew House [アンドリュー・ハウス] |

当社執行役 EVP (ゲーム&ネットワーク サービス事業担当) |

135(*5) (*6) |

118(*5) (*6) |

― |

254(*5) (*6) |

6 |

|

Michael Lynton [マイケル・ リントン] |

当社執行役 EVP (映画・音楽事業担当) (2017年2月2日退任) |

271(*5) (*6) |

736(*5) (*6) |

― |

1,007(*5) (*6) |

10 |

|

高木 一郎 |

当社執行役 EVP (ホームエンタテインメント&サウンド事業、 コンスーマーAVセールス& マーケティング担当) |

40(*6) |

44(*6) |

― |

84(*6) |

3 |

|

十時 裕樹 |

当社執行役 EVP CSO (中長期経営戦略、 新規事業、モバイル・ コミュニケーション 事業担当) |

40(*6) |

40(*6) |

― |

80(*6) |

3 |

(注)*1 百万円未満を四捨五入して記載しています。したがって、各欄の合計が合計額の欄と一致しない場合があります。

*2 上記のほか、上記の執行役10名分の役員賠償責任保険の一部保険料6百万円をソニーが負担しています。